Вопросом о том, как правильно заполнить декларацию по УСН 6% за 2012 год задаются многие начинающие предприниматели.

Могу Вам сразу ответить — это не сложно. Для начала Вам надо ознакомиться с моей статьей Шпаргалка для начинающего предпринимателя. Отчетность по УСН 6%. В ней Вы узнаете, как правильно рассчитывать единый налог 6% за 2012 год. Декларацию будем заполнять в соответствии с доходами ИП, указанными в этой статье.

Для начала сведем все данные в таблицу:

| Период | 1 квартал | 2 квартал | 3 квартал | 4 квартал | Итого за год |

| Доход | 185 000 | 210 000 | 230 000 | 320 000 | 945 000 |

| Страховые взносы ИП | 4 302 | 4 302 | 4 302 | 4 302 | 17 208 |

| Налог 6% | 6 798 | 8 298 | 9 498 | 14 898 | 39 492 |

Начинаем заполнять декларацию по УСН 6% за 2012 год:

Сначала я буду давать словесное описание заполнения декларации, а ниже — приводить образец. Декларация по УСН за 2013 год состоит из 3 листов: тутитульный лист, раздел 1, раздел 2.

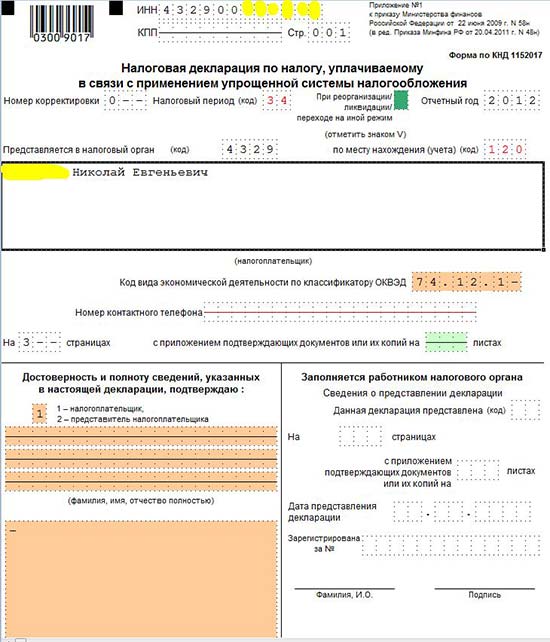

Как заполнить титульный лист декларации по УСН:

у ИП указываем только ИНН, а в поле КПП ничего не ставим

Номер корректировки — 0, Налоговый период — 34, Отчетный период — 2012

Представляется в налоговый орган — код Вашей налоговой инспекции (4-х значное число)

Далее — ФИО предпринимателя, ОКВЭД, номер контактного телефона ну и так далее, тут ничего сложного ….

Как заполнить раздел 1 декларации по УСН 6%:

(001) Объект налогообложения: 1

(010) Код по ОКАТО — Ваш ОКАТО по месту регистрации

(020) КБК — 18210501011011000110

Сумма авансового платежа за:

(030) 1 квартал — 6798 (смотрим таблицу)

(040) полугодие — 15096 (6798+8298)

(050) 9 месяцев — 24594 (15096+9498)

Примечание:

Начисленные авансовые платежи заполняются нарастающим итогом с начала года и указываются в разделе 1 не зависимо от того, были они уплачены или нет.

(060) Сумма налога, подлежащая уплате за налоговый период — 14898

Примечание:

Если Вы заполняете декларацию по УСН в программе ‘Налогоплательщик ЮЛ’, то в данной строке ничего заполнять не надо — программа автоматически рассчитает налог к доплате за Вас.

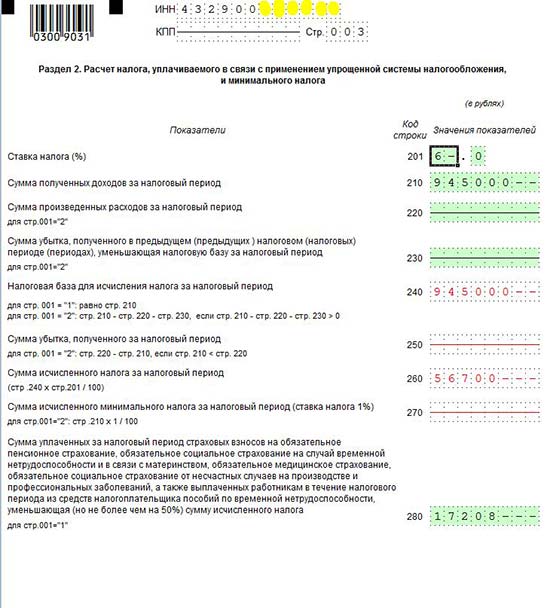

Как заполнить раздел 2 декларации по УСН 6%:

(201) Ставка налога (%) — 6

(210) Сумма полученных доходов за налоговый период — 945000 (см. таблицу — здесь указывается сумма дохода за год)

(240) Налоговая база для исчисления налога за налоговый период — 945000

Примечание:

Если Вы заполняете декларацию по УСН в программе ‘Налогоплательщик ЮЛ’, то в данной строке ничего заполнять не надо — программа автоматически рассчитает налог к доплате за Вас.

(260) Сумма исчисленного налога за налоговый период — 56700

Примечание:

Если Вы заполняете декларацию по УСН в программе ‘Налогоплательщик ЮЛ’, то в данной строке ничего заполнять не надо — программа автоматически рассчитает налог к доплате за Вас.

(280) Сумма уплаченных за налоговый период страховых взносов … — 17208

Примечание:

Если Вы заполняете декларацию по УСН в программе ‘Налогоплательщик ЮЛ’, то сейчас надо сделать расчет (нажмите F5) и проверку по декларации (F6).

Декларация по УСН 6% готова, можете распечатывать ее и сдавать в налоговую инспекцию.

Завтра статья будет дополнена сложным примером заполнения декларации по УСН 6% для ИП с небольшими и нерегулярными доходами и уплатой страховых взносов одной суммой в конце года.

Продолжаю статью.

Возьмем более сложный пример:

| Период | 1 квартал | 2 квартал | 3 квартал | 4 квартал | Итого за год |

| Доход | 50 000 | 0 | 110 000 | 0 | 160 000 |

| Страховые взносы ИП | 0 | 0 | 0 | 17 208 | 17 208 |

| Налог 6% | 3 000 | 0 | 6 600 | — 9 600 | 0 |

Как видно из этого примера, предприниматель уплатил фиксированные платежи за себя одной суммой в конце года, поэтому при наличии доходов (1 и 3 кварталы) он был обязан исчислить авансовые платежи 6%.

Как заполнить раздел 1 декларации по УСН 6% в данной ситуации:

Сумма авансового платежа за:

(030) 1 квартал — ‘3000′ (смотрим таблицу)

(040) полугодие — ‘3000′ (3000 + 0)

(050) 9 месяцев — ‘9600′ (3000 + 6600)

Примечание:

Начисленные авансовые платежи заполняются нарастающим итогом с начала года и указываются в разделе 1 не зависимо от того, были они уплачены или нет.

(070) Сумма налога к уменьшению за налоговый период — ‘9600′

Как заполнить раздел 2 декларации по УСН 6%:

(201) Ставка налога (%) — 6

(210) Сумма полученных доходов за налоговый период — 160000 (см. таблицу — здесь указывается сумма дохода за год)

(240) Налоговая база для исчисления налога за налоговый период — 160000

(260) Сумма исчисленного налога за налоговый период — 9600

(280) Сумма уплаченных за налоговый период страховых взносов … — 9600 (было уплачено 17208 руб., но больше начисленного налога (9600) ставить нельзя)

Обращаю Ваше внимание, что строки 030, 040 и 050 в разделе 1 декларации по УСН 6% заполняются не зависимо от того, уплачен был авансовый платеж или нет. То есть, если за данный период ИП должен был заплатить налог, то соответствующая строчка заполняется. Даже если Вы заплатили страховые взносы ИП в конце года, и сумма данных взносов больше суммы 6%-го налога, то есть фактически Вы налог платить не должны, авансовые платежи все равно указываются, так как по сроку 25.04, 25.07, 25.10 страховые взносы не платились и вычетов не было. В данной ситуации чтобы ‘обнулить’ налог заполняется строка 070. Смотрите во втором примере: мы начисляем авансовые платежи за 9 месяцев в размере 9600 руб. и так как в конце года уплачиваются страховые взносы, размер которых больше всей суммы годового налога (9600 руб.), уменьшаем его в строке 070 на эту же сумму.

Если предприниматель заплатил данные авансовые платежи в размере 9600 руб. он имеет право или вернуть их, или зачесть в счет предстоящих платежей. Все это делается по заявлению. Если ИП заплатил авансовый платеж в меньшем размере, то и возврат (зачет) по заявлению происходит на меньшую, фактическую, сумму. Но еще раз обращаю Ваше внимание — сумма уплаченных или не уплаченных авансовых платежей никак не влияет на заполнение декларации по УСН 6%!!!

Пример заполнения налоговой декларации по УСН 6% за 2014 год (ИП без работников) рассмотрен в другой статье — ссылка.

И последнее. Тема для многих ИП не простая и по мере необходимости статья будет дописываться и дополняться примерами. А для тех предпринимателей, кто не хочет разбираться во всем этом, могу предложить платную услугу — заполнение декларации по УСН 6% всего за 300 руб. Деньги пойдут на развитие сайта, а не в мой карман. Оплата на яндекс-кошелек или вебмани.

В силе ещё предложение за 250 руб.???

Ответил в личку.

Добрый день. Я ИП, имеются наемные работники. Включать в строку 280 декларации по УСН страховые взносы на себя и на работников, или только на работников. Спасибо.

В декларации по УСН за 2013 год (6%) в строке 280 отражаются уплаченные страховые взносы за работников и фиксированные платежи за ИП. При этом строка 280 (у ИП с работниками) не должна быть больше, чем величина 1/2 от строки 260. Например: сумма начисленного налога 6% по строке составила 30.000 руб., а уплачено страховых взносов — 40.000 руб. В этом случае в строке 280 ставим — 15.000 руб.

Николай, здравствуйте! У меня УСН по доходам (6%) без работников. Подскажите пожалуйста, у меня доход за год 387556 (строка 210 и 240), сумма исчисленного налога (стр.260) получается 23253, в конце года оплатила 35566 страх.взносы (ставлю их в стр.280) или все же ставить в 280 строку нужно 1/2 от стр 260, т.е. 11627? Тогда получается что независимо от того что сумма ОПС гораздо больше чем сумма исчисленного налога, к уплате мне все равно остается 11626 (стр.060)? Или все же нужно учесть всю сумму уплаченных страховых взносов и налог к уплате будет 0? Заранее спасибо!

Здравствуйте! В строке 280 указываете сумму 23253, так как вычет не может быть больше самого налога)

Спасибо Николай! Но вот немного не понимаю почему в 280 строке указать сумму 23253, а не 11636? Нужно же не более 50% суммы исчисленного налога? Заранее спасибо!

Здравствуйте!

Ограничение 50% для ИП на УСН 6% (без работников) убрали с 2012 года! А бланк декларации старый, там этот момент не отражен!

Николай, скажите,пож-та, если ООО на общем режиме налогообложения не работало вообще с 2005 года, сдавало все отчеты нулевые, но один отчет по почте не дошел до Ифнс в 2006 году, за это Ифнс закрыло все расчетные счета, можно ли эту фирму как-то легко закрыть, или просто бросить ее и больше отчеты не сдавать вообще? Так все счета и заблокированы. Ответите, пож-та, я уже с ней замучалась. Спасибо!!!

Здравствуйте!

Как правильно заполнить декларацию, если УСН 6%, доход 1 кв. 54500, 2кв. 670500, 3 кв. 8600, 4кв.0. Авансы не платились. А страховые взносы уплачены в декабре в размере 35665.

(030)3270

(040)43500

(050)44016

(060)8351

(210)733600

(240)733600

(260)44016

(280)35665

Правильно ли я расчитала?

Здравствуйте! Работников наверное нет?

Смотрите, поставив в строке (060) 8351 руб. Вы добавили себе еще налог к уже начисленным 44016 руб. за 9 месяцев.

Вам нужно заполнить строку 070. Подсказывать как не буду, думаю сами разберетесь)

Огромное спасибо Николай. Строка (060)—, а строка (070)35665. Так правильно?

Умница)

Очень благодарна вам за консультацию Николай. Ещё один вопросик. А пени по не уплаченным авансам будут начисляться с полной суммы налога или с уменьшенной на сумму страховых взносов.

Николай, добрый день! Мне нужна помощь, я начинающий ИП. В 2013 году занимался деятельностью такси. Верней сказать в течении всего года подрабатывал, а в 10, 11, 12 месяце наконец получил небольшую прибыль. Как быть если за все плохие месяцы мои расходы (бензин + затраты на ТО) превосходили доходы и это не считая платежей в ПФР (которые мной пока оплачены не были)? Как правильно заполнить декларацию? Если вы смогли бы мне помочь, я был бы очень вам благодарен! В том числе и материально для развития сайта, например. Спасибо!

Добрый день! Антон, Вы забыли указать систему налогообложения, которую выбрали при регистрации ИП.

Да, простите… 6%. Может у Вас есть личная почта, я тогда бы смог Вам показать цифры. Дело в том, что это первая декларация на моем пути ИП-ника боюсь ошибиться. Я прочитал инфу на Вашем сайте и мне, кажется, подходит пример где налоги были выплачены в конце года одним платежом. Только разница между мной и рассмотренным примером в том. что у меня доход был в каждом квартале, хоть и составлял порой 55 рублей 77 коп.! ( на страховые взносы явно не хватило бы) 🙂

ответил в личку

Николай, день добрый. По ошибке за 3 квартал оплатил налогов на 1000 рублей больше (три тысячи вместо двух). Правильно ли я понимаю 1) В строке 050 указываю 2000

2) Пишу заявление на возврат излишне уплаченных сумм налога на сумму 1000.

Федор, сколько Вы фактически заплатили налогов к заполнению декларации по УСН не имеет никакого отношения.

Декларация определяет, какие начисления будут разнесены в Вашем лицевом счете по данному налогу. В этот же лицевой счет попадают уплаты. Если уплачено больше, то возникает переплата, а если меньше — недоимка.

Добрый день, Николай!

Спасибо за Ваши пояснения!

У меня есть небольшой вопросик, если страховые взносы я уплатила 3 января всей суммой, то я имею право их отнимать от остаточной суммы налога, которая у меня тоже еще не уплачена, или не имею?

Ирина, я думаю налоговая инспекция будет против. Причина в п. 3 статьи 346.21. «Порядок исчисления и уплаты налога»:

Для ИП без работников есть отдельный абзац:

Здесь про срок уплаты вычетов ничего не сказано. Т.е. страховые взносы ИП за 2013 год можно заплатить и позднее, в 2014 году, и уменьшить на них начисленный налог 6% за 2013 год.

Но это мое мнение. Налоговая инспекция точно будет против. А судебной практики по данному вопросу я не видел.

Николай, добрый день! Хотела бы воспользоваться Вашей платной услугой по заполнению декларации за 2013 год (ИП на УСН доходы). Если это возможно, напишите мне на почту, пожалуйста.

Ответил в личку

Спасибо помог! А не в курсе, почему в программе ЮЛ до сих пор пишется не более 50% уменьшение налога? В ГНИВЦ такие программисты хорошие, что уже 2 года не могут актуализировать программу?

В ГНИВЦ программисты хорошие. Это чиновники из ФНС до сих пор не хотят разработать новый бланк декларации по УСН.

Уже 2 года!

А программа «Налогоплательщик ЮЛ», если правильно заполнить строку 280, корректно рассчитывает суммы налогов.

Николай, добрый день.

Увидела, что вы предлагаете помощь в заполнении декларации на платной основе. Как можно с вами связаться?

Добрый день!

Ответил на Вашу почту.

Николай, помогите пожалуйста с отчетностью ИП, как зарегился в сентябре так ничего никуда не платил не заполнял не отсылал. Заранее спасибо!

Здравствуйте, Владимир!

Конечно, помогу. Но для начала укажите систему налогообложения, которую Вы выбрали при регистрации ИП. И в любом случае необходимо заплатить до 31 декабря страховые взносы ИП за 2013 год. Размер взносов Вам обязаны сказать в отделении пенсионного фонда.

Добрый день, Николай. Хочу воспользоваться Вашей платной услугой. Закрыла ИП, до 25 декабря нужно отправить декларацию, поэтому время торопит. Деятельности за год практически не было.

Если возьметесь, то как скоро сделаете?

Добрый день! Ответил Вам на почту. Срок — 1 день.

Здравствуйте Николай,

подскажите пожалуйста,какую сумм уплаченных взносов в Пфр нужно поставить в уточненую декларацию по УСН за 2012год в стр 280, если была переплата по налогу за 2011 на 500 рублей, фактически оплаченную (то есть за минусом 500-00) или ту которая составляет сумму страховых взносов полностью т.е.17208-25?

И еще, возможно ли рассчитывать на возврат налога 6%,который был оплачен, как было ранее уменьшенным на 50% (от уплаченных страховых взносов),если авансовые платежи были не поквартально,а сумма налога в ПФР оплачена за 2 платежа, полгода и остаток в ноябре?

Здравствуйте. Людмила, я сейчас в отпуске, в другой стране… голова не соображает, задайте пожалуйста свой вопрос 4 декабря. Я вернусь и подробно отвечу Вам.

Помогите пожалуйста, рассчитать авансовые платежи и в итоге заполнить правильно декларацию- усн 6%

если авансовый платеж (фактический: доход*6%) больше чем в 2 раза чем отчисления в ПФР за указанный период, то уменьшаем А.П. на целую величину отчисления в ПФР.

например

доход 267230

отчисления в ПФР 4159

авансовый платеж= 267230*6%=16034- 4159= 11875?

а если А.П. больше отчисления в ПФР меньше чем в 2 раза, то уменьшаем А.П на 50% величины А.П.

например

доход 139100

отчисления в ПФР 4302

авансовый платеж= 139100*6%=8346/2=4173?

— мне так объяснили в налоговой- но в интернете- кто во что горазд. объясните пожалуйста права ли я. а то уже запуталась

еще момент:

я неправильно рассчитала ранее Авансовые.Платежи. в 2012 году. и оплатила их (авансовый платеж брала такой: доход*6%)

получается что я фактически заплатила за год 34877р

а можно было уменьшить на 50%. и платить 22243. в налоговой мне сказали что эту разницу можно вернуть на мой счет.

но загвоздка в чем: заполняю декларацию- и нигде там не выходит цифра разницы: 34877-22243=12634.

только сумма исчисленного налога 34877. и что уплатила в ПФР 12763. а суссу авансов. платежа я вписала исчисленную по расчетам как писала в начале.. не знаете они в налоговой- что будут пробивать сколько я в ПФР платила. или как они поверят мне что именно эту сумму они должны вернуть. запуталась я окончательно.

Здравствуйте, Николай!

Подскажите, пожалуйста, как правильно учитывать страховые взносы. Могу ли я за 1 квартал заплатить страховых взносов на сумму 2000 руб. (и соответственно уменьшить свой авансовый платеж на эту сумму), а во 2 квартале – заплатить оставшиеся 15208 руб. и уменьшить аванс.платеж именно на 15208 руб. ??? Или… все таки я должна исчислять и платить равномерно, т.е. за 1 кв. – 4302 руб, за 2 кв. – 4302 и т.д. И соответственно уменьшать авансовые платежи за каждый квартал только на эту сумму – 4302 рубля?

Здравствуйте, Ольга!

Тут главная фишка вот в чем: если заплатили за 1 квартал — 2000 руб., то и вычет сможете сделать на 2000 руб. А если заплатили всю сумму страх. взносов ИП в начале года (в 2012 году — это 17208), то вычет сможете сделать не более 4302 руб. за 1 квартал, 8604 руб. за 1 полугодие и так далее.

Т.е. уменьшение налога 6% производится на уплаченные страховые взносы, но в размере не большем, чем сумма страховых взносов ИП, начисленная за данный отчетный (налоговый) период: квартал, 1 полугодие, 9 месяцев, год.

В 2012 году — это соответственно 4302, 8604, 12906 и 17208.

В 2013 году порядок расчета единого налога по УСН 6% не изменился, но размер вычета вырос.

Николай, здравствуйте! Подскажите пожалуйста-ситуация такова: ИП, есть патент на право применения УСН на основе патента с 01.02.12 по 31.01.13, как сдать декларацию за месяц, который не вошел в этот патент? (январь 2012)

Николай, подскажите ИП на ЕНВД хочу открыть ещё один вид деятельности подпадающий под УСН, нужно открывать ещё один расчетный счет? Как в таком случае будет уменьшаться налог на взносы в ПФ, с обоих видов деятельности?

Здравствуйте! Я оплатила страховые взносы 25/11/2012 сдаю декларацию как вы написали ,мне прислали бумагу на пени 353 рубля. Правомерно ли это? Говорят надо было платить авансовые платежи.

Здравствуйте!

Подскажите пожалуйста!как это сделать ?

И последнее. Тема для многих ИП не простая и по мере необходимости статья будет дописываться и дополняться примерами. А для тех предпринимателей, кто не хочет разбираться во всем этом, могу предложить платную услугу – заполнение декларации по УСН 6% всего за 250 руб. Деньги пойдут на развитие сайта, а не в мой карман. Оплата на яндекс-кошелек или вебмани.

куда отправить данные и деньги?

Здравствуйте!

Подскажите кто сталкивался. Пришло письмо из налоговой «Уведомление об уточнении налоговой декларации (расчета)», пишут что выявлены недостатки (ошибки) в налоговой декларации (декларация за 2012 год ИП УСН доходы).

Стр. 020 р.1 код бюджетной классификации не соответствует объекту налогообложения.

Указан кбк 18210501011011000110 (автоматом заполняла программа Налогоплательщик ЮЛ), проверил вручную, все верно указано.

Возможно проблема в другом?

Николай, здравствуйте! Огромное Вам спасибо за Ваше терпение, которое Вы проявляете, отвечая нам — чайникам и новичкам! С Вашей легкой руки и детального изучения Ваших терпеливых и доброжелательных ответов, я понял даже то, что пытался мне объяснить налоговый инспектор!

Но появились новые вопросы (явный признак того, что начинаю «въезжать» в тему).

Вопрос следующий. Исходя из возможных реальных доходов за год в наступившем 2013 году, предполагаемая сумма исчисленного налога за налоговый период (6%) будет заведомо меньше обязательных страховых взносов.

Страховые взносы планирую заплатить одним платежом в конце года.

Надо ли платить авансовые платежи по налогу (до 25.04. еще есть целых два дня!), чтобы потом не приставать к налоговой с просьбой перезачесть уплаченную сумму в счет следующего года? Ведь если я правильно разобрался, теперь можно уменьшать сумму исчисленного налога без ограничений, т.е. практически до 0.

Заранее спасибо за ответ.

Сергей, спасибо за понимание!

Чтобы воспользоваться вычетом в 2013 году, необходимо заплатить страховые взносы ИП в размере не меньшем, чем сам налог 6%. При этом страховые взносы за расчетный квартал должны быть уплачены не позднее последнего дня текущего квартала, т.е. 31.03, 30.06, 30.09, 31.12!

Например: в 1 квартале доходов нет, страховые взносы можно не платить. Во втором квартале доход составил 100.000,00 рублей, налог 6% — 6000 руб. Таким образом, чтобы воспользоваться вычетом Вам необходимо до 30 июня заплатить страховых взносов на сумму не менее 6000 руб.

Добрый день! Возникли трудности с заполнением декларацией, какие данные ставить в строки в 050, 070 и 280. ИП 6% без работников, зарегистрировались в апреле 2012 г. Доход был только во 2 квартале 156560 руб, 3 кв- 0 руб, 4 кв- 0 руб. Страховые взносы платились ежеквартально: 2 кв- 4207, 3 кв- 4302, 4 кв- 4302. Авансовый платеж за 2 кв- 5187 (9394-4207). Заранее спасибо!!!

подскажите, ИП с мая 2012г УСН 6% без работников. С момента регистрации до конца года прибыль составила 70тыс.р. Авансовые платежи не платились вообще, взносы в ПФР были оплачены одним разом полностью в декабре. Скажите, как в таком случае заполнять декларацию и можно ли при этом весь налог обнулить за счет взноса в ПФР, так как налога с 70тыс 6%=4200р, а в пенсионный было оплачено 10500. Спасибо

Здравствуйте! Мне очень понравился ваш сайт. Подскажите, пожалуйста, я ИП 6% без работников, деятельность вела только в четвертом квартале. Взносы в ПФР просрочила и оплатила их только в марте 2013 года с учетом пени. В апреле оплатила все 6% от доходов без вычета взносов, так как у меня была информация, что эти взносы теперь можно будет вычесть в 2013 году. Так ли это?

Здравствуйте!

Рад, что наш сайт понравился.

Минфин считает, что налог 6% можно уменьшить только на те страховые взносы, которые были уплачены в расчетном периоде. Т.е. получается, что за 2012 год Вы не можете уменьшить налог.

Если ситуация изменится, то можно будет подать корректирующую декларацию за 2012 год и вернуть переплату.

спасибо

Добрый день!

Я ИП на УСН 6% без работников, 1 и 2 квартал доходов не было, в 3 квартале 11105,79, в 4 квартале 16626,84. Страховые взносы уплачены только в апреле 2013 года. Правильно ли я заполнила декларацию?:

030 — 0

040 — 0

050 — 666,35

060 — 997,61

210 — 27732,53

240 — 27732,53

260 — 1663,96

280 — 0

И правильно ли я понимаю, что уплаченные страховые взносы в 2013 году за 2012 год я не смогу учесть в уменьшении налога к уплате. Т.е. уплаченные страховые взносы уже будут учитываться при уменьшении налога именно за 2013 год.

Помогите пожалуйста разобраться!

Всё у Вас правильно написано.

Добрый вечер! Подскажите пожалуйста у меня ИП 6% без работников, деятельность была только в четвертом квартале. Как правильно заполнить в декларации строки по авансовым платежам и сумму налога подлежащей уплате за налоговый период.

Заполнение декларации 6% с маленьким доходом ИП без работников

Что нужно ставить в 060 — уплаченный налог за 4 квартал или 0, если сумма налоговых платежей значительно меньше отчислений в ПФР за 2012 год?

Сергей, конечно ноль, так фактически Вы не должны платить налог. А переплату по налогу можно вернуть или зачесть в счет уплаты следующих авансовых платежей по налогу.

Юлия!

Авансовые платежи у Вас будут равны нулю, а на остальные вопросы Вы найдете ответ в статье. Это не сложно)))

Добрый день! Помогите, пожалуйста, с Декларацией по налогу. ИП 6% без работников.

Доход за год 70060

(1кв.-16360,

полугодие- 50260,

9 месяцев -63860),

взносы в фонды уплачивались равными частями по-квартально. Никакие авансовые не платились. В графах «030,040,050» ставить «0»? В «260»-4204,

«280»- 17208, «060»-«прочерк», «070»- 13004? Заполнять ли «080»?

И что значит «сумма налога к уменьшению за налоговый период», если ИП я закрыла в конце 2012 года?

Раздел 1:

(030) 1 квартал — 0

(040) полугодие — 0

(050) 9 месяцев — 0

(060) Сумма налога, подлежащая уплате за налоговый период – 0

Раздел 2:

(201) Ставка налога (%) – 6

(210) Сумма полученных доходов за налоговый период – 70.060

(240) Налоговая база для исчисления налога за налоговый период – 70.060

(260) Сумма исчисленного налога за налоговый период – 4.204

(280) Сумма уплаченных за налоговый период страховых взносов … – 4.204

Здравствуйте Николай!

Подскажите как быть вот в такой ситуации…

Я ИП с 22 мая 2012г

Уплатил в ПФР 11472,16р(21.11.12)На сверке выяснялось что переплатил и было написано заявление на перевод средств на след год в размере 812,13р

1квартал — не был еще зарегистрирован.

2квартал — 0

3квартал — 5000р

4квартал — 0

Был уплачен налог 300р (21.11.12 в 4-м квартале)

P.S.В Заранее Благодарю.

Николай, здравствуйте! Вы все очень подробно объясняете для предпринимателей, но осталось мало времени по срокам сдачи документов. Я хотела бы воспользоваться вашими услугами по подготовке декларации 2012. Как это можно сделать?

Добрый вечер!

Напишите пожалуйста мне на почту sl_expert@mail.ru: какую именно декларацию Вы хотите сделать (УСН 6% или другую), ИП или ООО?

Добрый день Николай! Подскажите пожалуйста. у меня 6%, нулевая, страховые уплачены полностью в декабре. В декларации в 280 строке надо их прописать или нет?

Заранее спасибо!

Здравствуйте!

Нет, в строке 280 тоже ноль должен стоять.

Здравствуйте! У меня еще более сложный пример, нежели в вашей статье. Помогите, пжл. Может, и другим будет полезно.

Итак, ИП,без работников, УСН (6%).

Доход по 45000р в квартал. Но взносы в ПФ уплачены след образом: 1 кв- 0, 2 кв — 8604 р, 3 кв. — 4302р, 4 кв. — 4302р, т.е. во втором квартале взнос уплачен за полугодие. Уплачен также аванс по налогу за 1 кв(вовремя) — 2700р. Как правильно заполнить эти загадочные строчки в декларации 030-070, чтобы потом вернуть эти 2700р?

Добрый вечер. Николай, у меня ИП на УСН без сотрудников. Зарегистрировал ИП в октябре 2012г. до сегодняшнего дня никаких положительных моментов не ощутил от своей предпринимательской деятельности, прибыли 0. Как сдать в моем случае нулевую отчетность?

Здравствуйте!

Алексей, самый лучший способ — это установить программу Налогоплательщик ЮЛ (есть на нашем сайте), она сама сформирует нулевую отчетность.

Если для Вас это не подходит, то возьмите готовый бланк декларации, заполните:

титульный лист,

в разделе 1 — строки 001, 010, 020. Примечание: в строке 010 укажите Ваш ОКАТО!

В разделе 2 заполните только строку 201.

Николай, день добрый! Подскажите,пожалуйста, у меня ООО на УСНО доходы. Доход за 1 кв.-60000,2 кв.-489300, за 3 кв.-145000,4 кв.-0, год-694300; пенсионные взносы уплачены следующим образом: 1 кв.-1404,2.кв.-6492,3 кв.-17992, 4 кв.-50417, за год-76305. Авансовые платежи по УСНО в течение года не платили!Налог посчитала так:1 кв.-2196, 2 кв.-25062, 3 кв.-20829, а за год -20829. Декларацию заполнила-раздел 1 (030)-2196, (040)-27258, (050)-48087, а строка (070)-27258 -получается к возврату? (260)-41658, (280)-20829. Неужели правильно, что сумма к возврату? А платить всего надо за год — 20829? Запуталась совсем!?

Катерина!

Сегодня добавлю статью на сайт с Вашим примером!

Образец заполнения декларации по УСН за 2012 год для ООО в Вашем случае: http://slob-expert.ru/nalogi/usn/kak-zapolnit-deklaraciyu-po-usn-6-dlya-ooo-shpargalka-dlya-nachinayushhego-buxgaltera/

Если будут вопросы по заполнению декларации, задавайте их на той странице.

Добрый день! такая ситуация: открылась в ноябре 2012, доход за весь 2012 год ( был получен в 4 квартал) = 4500. Только что заплатила в пфр за 2012 год по квитанциям всего получилось взносов 1912 руб. Программа налогоплательщик юл выдала 4 ошибки после оформления декларации =( Подскажите, что писать в (030), (040), (050), (060), (070), (210), (240), (280).

Уважаемый Николай! Подскажите, пожалуйста, как высчитывать авансовый платеж, если страховые взносы получаются больше суммы налога. Вычитать только половину?

У Вас ИП УСН 6%?

да

В это случае авансовый платеж по УСН равен нулю.

Еще раз уточню, что данная льгота действительна только для ИП без работников.

но в предыдущие годы в налоговой мне объясняли, что вычитать можно не более 50% (так и в декларации написано….)

Нет, с 2012 года ИП без наемных работников и применяющих УСН 6%, могут уменьшать налог 6% без ограничений.

День добрый! Подскажите пожалуйста ,что писать в 030,040,050 строчках,ситуация такая,работаю с доходов,выручка маленькая,и чтоб потом не заморачиваться с возвратом налога,я оплатила все взносы за 2012 год в марте 2012 года и соответственно все авансовые платежи получались равны нулю. По итогу года,так же после уменьшения дохода на сумму взносов,все равно получается ноль.

Николай, такой вопрос.

УСН 6%

Налог в ПФР авансовыми платежами не платил, оплатил разово в конце года в моем случае 16375р

Налог с дохода за 2012г составил 39076р ( вычитаем взнос в ПФР 16375р, итого 22701р сумма для уплаты налога за 2012г)

Авансовые платежи за УСН не платил

Как правильно отобразить эту сумму в декларации? В стр. 260 нужно указывать 22701 или 39076?

Николай, доброе утро! А подскажите, пожалуйста, декларацию необходимо датировать только днём когда сдаёшь или даты могут отличаться?

а можно эту дату заполнить вручную, когда всё остальное на компьютере?

да

С моей точки зрения — дата может быть любая. Но в некоторых инспекциях могут и не принять в случае, если дата не совпадает. Незаконно конечно, но лучше ставить дату в самой налоговой инспекции. Декларация в программе Налогоплательщик ЮЛ распечатывается без даты.

Здравствуйте, Николай!

Я в первые заполняю декларацию в программе «Налогоплательщик ЮЛ» по УСНО. При создании нового документа программа предлагает 2 страницы для заполнения, а именно: «титульная» и «если не являешься ИП». Где же скрыты те самые «Раздел 1» и «раздел2»?

Здравствуйте!

Ирина, а Вы точно создаете Декларация по упрощенной системе налогообложения? При создании данной декларации нет такого раздела «если не являешься ИП». Смотрите где находится декларация по УСН http://i.imgur.com/RBVLr99.png

Здравствуйте, Николай! Помогите немного разобраться! Я ИП, УСН, начала свою работу в ноябре 2012 и в итоге за 2012 год доход составил 4500 руб. Абсолютно ничего и никуда не подавала, пока еще никакой отчетности не сдавала и поняла, что уже просрочила например со сведениями о среднесписочной численности, но как опять же понимаю это не страшно. Так вот что мне делать теперь с налоговой? Подавать декларацию на 4500 дохода? В примере Вы описываете как заполнить декларацию 2013, за 2012 она идентична? Спасибо за ответ!

Здравствуйте!

В примере я описываю как заполнить декларацию по УСН 6% за 2012 год, так что смело можете использовать ее как образец для заполнения. Декларацию по УСН Вы должны подать до 30 апреля 2013 года.

Пенсионные взносы за себя уплатили? Сколько и когда?

спасибо, декларацию начну сейчас. Еще очень пугает книга доходов\расходов — возможно вы знаете ресурс, где можно найти образец?

По пенсионному вот только что взяла квитанции, там сообщили, что их оплачу и больше ничего им не нужно пока.

На неделе напишу статья о порядке заполнения КуДИР — можете подождать … а бланк КуДИР за 2012 год можно взять на сайте.

всё нашла! спасибо огромное!

Добрый день. Возможно ли воспользоваться вашими услугами:Предложить платную услугу – заполнение декларации по УСН 6% всего за 150 руб.

Здравствуйте!

Да, конечно. Высылайте данные на почту (sl_expert@mail.ru) или можно пообщаться по аське 638-138-196.

Я оч. извиняюсь, но так и не понял: если я в течение года ничего никуда не плачу и 31-го декабря плачу всё положенное в ПФР, то могу ли я при уплате налога за год вычесть (без доп. заявлений-писем) то, что платил в ПФР?

Плохо, что не поняли — значит я плохо объясняю 🙁

Понимаете, если ИП уплачивает страховые взносы в конце года, то он может уменьшить годовую сумму налога 6%. Но в этом случае, если в течение года были доходы, то ИП должен был платить авансовые платежи — все 6% от дохода за квартал. Если он это не делал, то налоговая инспекция начислит пени, даже если потом по декларации годовая сумма будет равно нулю.

О. Спасибо. Вы хорошо объясняете, просто нюансов слишком много.

🙂

Дополните пожалуйста статью моим примером, запутался тоже. Доход за 2012 г. 3 кв-л 456.737,30 руб., за 4-й кв. 858.035,70 руб. (в пенсион. заплатил 6244,93 в декабре) авансовые платежи не делал вообще, теперь должен заплатить налог 25 461,37 р.(за 3 кв-л) и потом 47180,08 р.(за 4-й), правильно посчитал? Как декларацию то заполнять?

Раздел 1:

(030) 1 квартал — 0

(040) полугодие — 0

(050) 9 месяцев — 27 404 (456.737,30 * 6%)

(060) Сумма налога, подлежащая уплате за налоговый период —

45 237

Раздел 2:

(201) Ставка налога (%) — 6

(210) Сумма полученных доходов за налоговый период — 1.314.773

(240) Налоговая база для исчисления налога за налоговый период — 1.314.773

(260) Сумма исчисленного налога за налоговый период — 78.886

(280) Сумма уплаченных за налоговый период страховых взносов … — 6.245

Все понятно?

ну что бы мы без Вас делали, теперь ждём пении )

ещё нюанс, я должен уплатить УСН 78886 р?

72.641 руб. (27.404 + 45.237)

спасибо

Большое спасибо за наступившее ЗАВТРА.Декларацию заполнила и отправила. Успехов Вам и удачи!

Пожалуйста. Надеюсь, что помог))

Все перепутала. Николай, добрый день! Подскажите, пожалуйста, как заполнить в данной ситуации:ДОХОД 1 кв -0, 2 кв -55 тыс.руб, 3 кв-14 тыс, 4 кв -88тыс. Страховые взносы уплачены в полном объеме 17208 в декабре. А налог 6% уплачен по каждому доходу в соответствующем квартале: 1 кв уплачено -0, 2кв — 3300 руб, 3кв — 840 руб, 4 кв — 5280 руб. Похоже, просто придется уплаченный за 4 кв. налог возвращать по письму? Заранее спасибо!

Здравствуйте!

С праздником 8 Марта!

Ольга, моя цель научить всех начинающих предпринимателей заполнять декларации по УСН 6%. Если я буду заполнять декларации за Вас, то до 30 апреля буду занят только этим.

По Вашей проблеме — допишу статью и попробую разъяснить Вам и другим ИП как быть в аналогичном случае.

Спасибо, Николай!

Спасибо за подробное описание, только жаль, что я уже успела сдать отчет, но после Вашего комментария можно смело подавть уточненку. Это хороший подарок на 8-е марта. Мне очень нравится, что Вы есть, я очень много узнаю нового. Еще раз СПАСИБО!

С наступающим праздником 8 марта!!!

Рад, что смог помочь Вам 🙂

Все перепутала. Николай, добрый день! Подскажите, пожалуйста, как заполнить в данной ситуации:ДОХОД 1 кв -0, 2 кв -55 тыс.руб, 3 кв-14 тыс, 4 кв -88тыс. Страховые взносы уплачены в полном объеме 17208 в декабре. А налог 6% уплачен по каждому доходу в соответствующем квартале: 1 кв уплачено -0, 2кв — 3300 руб, 3кв — 840 руб, 4 кв — 5280 руб. Похоже, просто придется уплаченный за 4 кв. налог возвращать по письму? Заранее спасибо!

Николай, добрый день! Подскажите, пожалуйста, как заполнить в данной ситуации:ДОХОД 1 кв -0, 2 кв -55 тыс.руб, 3 кв-14 тыс, 4 кв -88тыс. Страховые взносы уплачены в полном объеме 17208 в декабре. А налог 6% уплачен по каждому доходу в соответствующем квартале: 1 кв уплачено -0, 2кв — 3300 руб, 3кв — 840 руб, 4 кв — 5280 руб. Похоже, просто придется уплаченный за 4 кв. налог возвращать по письму? Заранее спасибо!

С нетерпением жду обещанного ЗАВТРА

Наталья, обязательно допишу … времени ни на что не хватает

Статью дополнил новым примером. Изучайте, если будут вопросы — спрашивайте 🙂

Благодарю Вас Николай, мне очень помогает ваш сайт. Я всегда здесь нахожу ответы на интересующие меня вопросы. Ещё раз спасибо за помощь.

Спасибо за добрые слова!

С наступающим праздником 8 Марта!

А если нулевая декларация, везде прочерки ставить, или нули?

Эльвира, я уже 10 лет вручную не заполнял отчеты, а делал это в программе Налогоплательщик ЮЛ, так что честное слово — не помню.

А в книге доходов и расходов не указывается вычет (в П.Ф.и ФФОМС)? Если указывается то в каком разделе?

Елена, в КуДИР за 2012 го вычеты по фикс. платежам не отражаются. Данная обязанность появится у ИП при заполнении КуДИР за 2013 год (последняя таблица). КуДИР за 2013 год Вы сможете скачать с нашего сайта из раздела ‘Бланки’ (см. верхнее меню).

А если гражданин зарегистрирован как предприниматель с октября месяца, то не заполнять строки 030 и 040 декларации по УСН, да?

Да, Вы все правильно понимаете!