Страховые взносы, уплачиваемые ИП за себя в фиксированном размере, в 2017 году вырастут до 27.990,- рублей. Повышение составит около 5 тыс. руб. Платежи будут перечисляться не в ПФР, а в налоговую инспекцию.

Коротко об изменениях в 2017 году

- В связи с ростом МРОТ, вырастут в 2017 году и фиксированные платежи, которые индивидуальные предприниматели будут платить «за себя»;

- Контролировать взносы со следующего года будет не пенсионный фонд, а налоговая служба;

- Соответственно, уплачивать фиксированные платежи мы будем не в ПФ, а в ИФНС, реквизиты уплаты и КБК изменятся;

- Нормативную базу по взносам ИП нужно будет искать в Налоговом кодексе, а именно в новой главе 34 «Страховые взносы» (ст. 430 и ст. 432). Ранее данный вопрос регулировал Федеральный закон от 24.07.2009 г. за № 212-ФЗ (ст. 14 и ст. 16).

Размер страховых взносов ИП в 2017 году

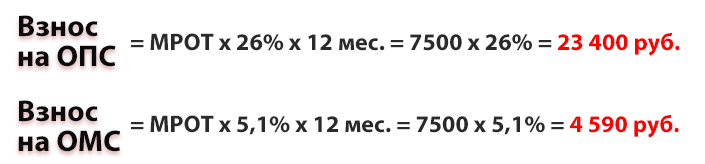

Страховые взносы рассчитываются по формуле:

Ниже, для удобства, в таблице приведены размеры взносов на ОПС и ОМС за месяц, квартал и в целом за год:

| Основание | за месяц | за квартал | за год |

|---|---|---|---|

| На обязательное пенсионное страхование (ОПС) | 1 950,04 | 5 850,00 | 23 400,00 |

| На обязательное медицинское страхование (ОМС) | 382,50 | 1 147,50 | 4 590,00 |

| Итого: | 2 332,50 | 6.997,50 | 27 990,00 |

Сроки, КБК и порядок уплаты

ИП самостоятельно рассчитывает и уплачивает взносы. И, так как, теперь это сфера контроля налогового ведомства, то не стоит ждать готовых платежных извещений, которые раньше по почте рассылал ПФР.

Как и прежде, взносы оплачиваются двумя платежными поручениями:

- отдельно на обязательное пенсионное страхование (ОПС);

- отдельно на обязательное медицинское страхование (ОМС).

Коды бюджетной классификации (КБК) по сравнению с 2016 года изменятся. На момент написания статьи они не известны, но как только будет ясность — я обязательно укажу их в этой статье.

Срок уплаты, также, остался прежним — не позднее 31 декабря 2017 года. Но, для получения льгот по снижению некоторых налогов (например: УСН 6% или ЕНВД) рекомендуется платить по-квартально.

Если доходы превысят 300 000 руб.

Если доходы предпринимателя превысят 300 тыс. руб., то предприниматель доплачивает взнос в размере 1% с суммы превышения. Доплата осуществляется только в части взноса на ОПС.

Взносы в размере 1% уплачиваются не позднее 1 апреля 2018 года.

Пример:

ИП, применяющий УСН 6%, получил доход в 2017 году в размере 2350100 руб. Уплата взносов у предпринимателя будет выглядеть следующим образом:

До 31.12.2017 года он заплатит:

- взнос на ОПС в размере 23400,00 руб.;

- взнос на ОМС в размере 4590,00 руб.

До 01.04.2018 года он должен доплатить:

- взнос на ОПС в размере 1% — 20501 руб. ((2350100 — 300000) х 1%)

Отчетность

Налоговой отчетности по страховым взносам за 2017 год для индивидуальных предпринимателей не предусмотрено. Ничего подавать в налоговую инспекцию не нужно!

Постскриптум

В статье не рассмотрен вопрос о том, что считать доходом ИП при расчете взноса 1%. Данный момент опущен сознательно, т.к. есть предпосылки, что для некоторых систем налогообложения взнос будет считаться не со всего дохода, как раньше, а с прибыли («доходы-расходы»).

Для кого эта тема актуальна — подписывайтесь на рассылку новостей, чтобы первыми узнать про изменения законодательства о страховых взносах ИП.

Извините, пересчитала: 2350100 х 0,06= 141006руб. Эта сумма уменьшается на сумму уплаченных фиксированных платежей, т.е. 141006 — 27990 — 20501 (если они уплачены)=92515 руб.

В итоге ИП, получившее доход 2350100 руб. без наемных работников заплатит:

27990 руб.

20501 руб.

92515 руб.

всего:

141006 руб.

Правильны ли мои рассуждения?

Да, посмотрим. Будем надеяться, хотя я тоже особо не склонен верить. что дадут послабление.

Николай, здравствуйте.

Мне кажется Вы поспешили со статьей. Ещё в декабре всё будет меняться. Минфин обещает оставить МРОТ для расчета страховых взносов на уровне 6204. И платить нужно будет в один фонд ЕССС(ЕССН).

Родион, добрый день!

Сомнительно … Минфин не может обещать, т.к. для этого нужно будет вносить изменения в НК, а это прерогатива гос. думы Можно ссылку на источник новости?

В любом случае, буду рад ошибиться, т.к. сам плачу взносы и 5-ти тысячное повышение меня не радует.

Вот тут есть. Только я перепутал не Минфин, а Минэкономразвитие предложило.

Спасибо.

Да, я видел в октябре эту инициативу Минэкономразвития, но … потом — тишина.

Президент недавно подписал кучу поправок к НК, а данная инициатива даже не поступила в гос/думу в качестве законопроекта. Еще учитывая аресты в Министерстве — кому продвигать?

Посмотрим …

Интересно, а почему не посчитали налог на УСН? В статье написано, что ИП применяет УСН 6%, значит, 2350100 х 6%= 23501руб

.