В этой статье я расскажу о том, как действительно быстро, и главное правильно, заполнить декларацию по УСН 6% (доходы) за 2014 год. Делать мы это будем в программе Налогоплательщик ЮЛ версии 4.40.

Не будь ретроградом!

Несколько слов тем предпринимателям, которые заполняют декларации по старинке, вручную, на купленных или скачанных бланках деклараций. С каждым годом налоговая отчетность усложняется и новая форма декларации по упрощенке, которую мы будем сдавать в 2015 году, лишний раз тому подтверждение. Заполнение деклараций в специальных программах, например в «Налогоплательщик ЮЛ», действительно ускоряет процесс заполнения, и позволяет избежать многих ошибок.

Если компьютер есть (почти) у каждого предпринимателя (ведь Вы читаете этот текст), то принтер, на котором можно распечатать декларацию, имеется не в каждой семье. Как выкрутится из этой ситуации я уже писал ранее в свой статье Как распечатать налоговую декларацию, не имея дома принтера. Программа «Налогоплательщик ЮЛ» бесплатна, а ее установка и настройка не займет много времени. Таким образом, нет никаких препятствий для того, чтобы начать пользоваться этой замечательной программой!

Готовимся к заполнению

В конце 2014 года вышла новая версия 4.40 программы Налогоплательщик ЮЛ, которая позволяет заполнить декларацию по УСН по новой форме. Программу можно скачать с сайта налоговой службы или с нашего сайта. У кого стоит более старая версия, или не установлена вообще, то скачиваем дистрибутив и устанавливаем. Установить или обновить данное ПО очень просто, поэтому не будем останавливаться на этом.

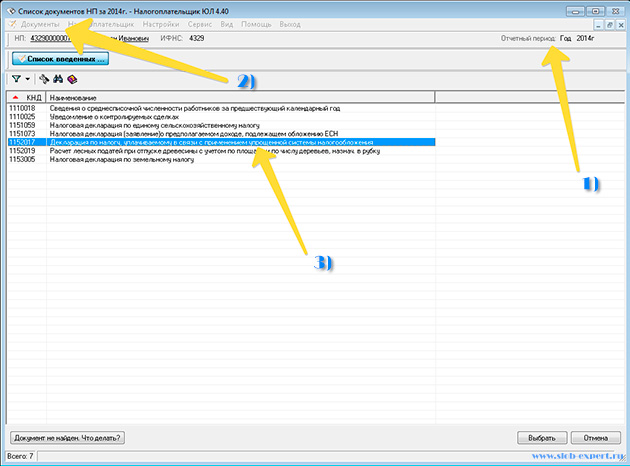

В строке «Отчетный период» выбираем: Год 2014г. А в меню «Документы»: Налоговая отчетность ⇒ Декларация по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения.

Нажмите здесь чтобы увеличить картинку

Пример заполнения декларации по УСН 6% за 2014 год (без работников)

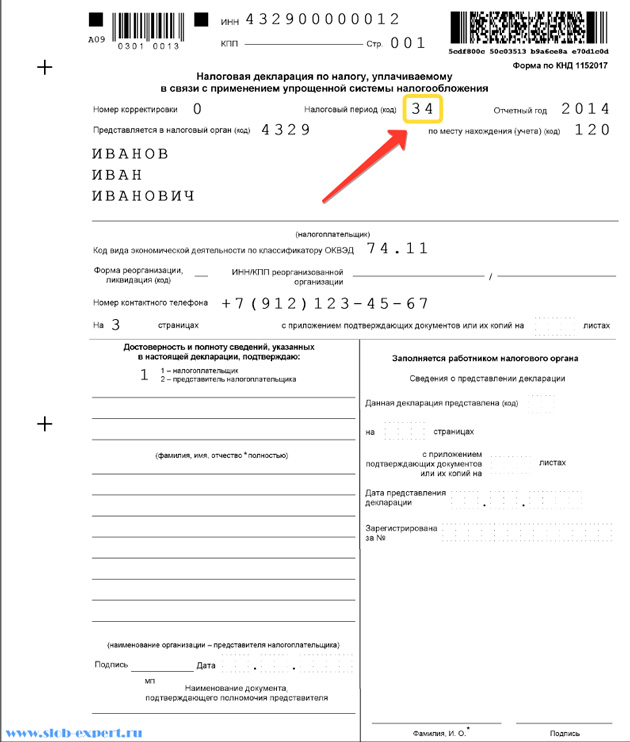

Далее на титульном листе в строке «Налоговый период» обязательно выбираем значение «34» — календарный год. Если этого сразу не сделать, то программа рассчитывает сумму налога (авансового платежа) только за 1 квартал.

Заполнение декларации я рассмотрю на примере одного своего клиента, который уже 2 января))) захотел побыстрее развязаться с этим делом и прислал мне на почту письмо с просьбой заполнить ему декларацию. В письме он указал следующие данные:

Доходы за:

- 1 квартал 2014 год 45500-00 руб.

- 2 квартал 2014 год 233370-00 руб.

- 3 квартал 2014 год 55120-00 руб.

- 4 квартал 170600-00 руб.

Фиксированные взносы в размере 20647 рублей были уплачены в сентябре 2014 года. Далее клиент указал, какие авансовые платежи он проплатил в течение года, но для заполнения самой декларации этот факт не имеет никакого значения. В декларации мы указываем только начисления по налогу на 25.04, 25.07, 25.10 и 30.04.2015 г. соответственно за 1 квартал 2014, полугодие, 9 месяцев и год, а налоговая инспекция сравнивает затем их с фактической уплатой.

Мой клиент не использовал труд наемных работников, поэтому пример заполнения декларации по УСН будет строится на этом основании. Напомню, что ИП без работников могут уменьшать 6%-ый налог (авансовый платеж) на сумму уплаченных фиксированных платежей полностью, без ограничения в 50%, в отличии от работодателей, которые уменьшают налог не более, чем наполовину.

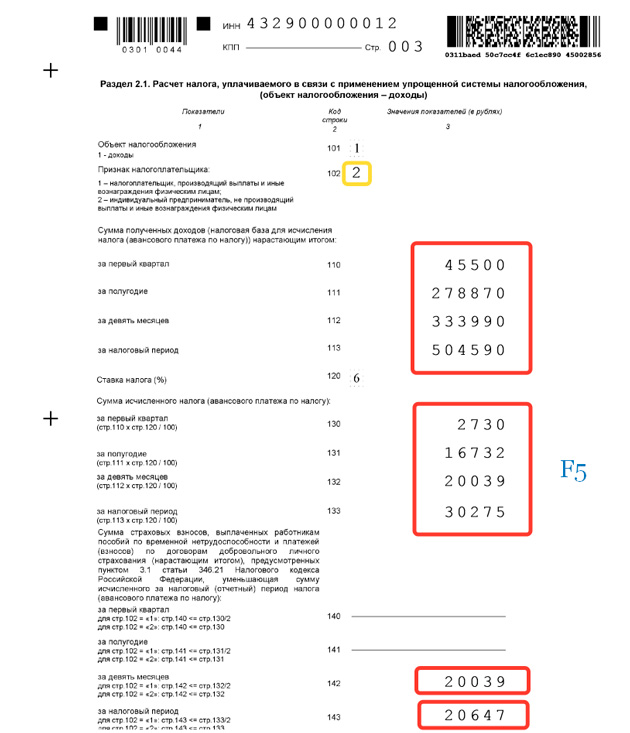

Продолжаем заполнение декларации. С помощью кнопки «Добавить раздел» добавляем разделы 1.1 и 2.1. Остальные разделы нам не пригодятся, их добавлять не надо. Переходим сразу в раздел 2.1 и в строке «Признак налогоплательщика» (строка 102) указываем — «2». Работодатели здесь укажут «1».

Нажмите здесь чтобы увеличить раздел 2.1 декларации

В строках 110, 111, 112 и 113 указываем нарастающим итогом доход предпринимателя соответственно за 1 квартал, полугодие, 9 месяцев и год. Нажав на кнопку F5, программа моментально рассчитает нам значение строк 130-133. Это будут значения сумм начисленных авансовых платежей и самого налога по УСН.

Для того, чтобы уменьшить налог на уплаченные страховые взносы, мы заполняем строки 140-143. Все значения опять же указываются нарастающим итогом. Так как мой клиент уплатил фикс. платежи в 3 квартале, то в строках 140 и 141 я ничего не указал. Страховые взносы были уплачены в размере 2о647 руб., но сумма авансового платежа за 3 квартал (см. стр. 132) у меня получилась меньше — 20039 руб. Вычет по налогу не может быть больше самого налога, поэтому в строку 142 я поставил 20039 руб.

В разделе 2.1 осталось заполнить строчку 143. Уплаченные 20647 руб. меньше начисленного налога 30275 руб. (см. стр. 133), поэтому указываем — 20647 руб. Повторюсь, что страховые взносы указываются нарастающим итогом, и при заполнении строк 140-143 они не должны превышать значение строк 130-133! Как не сложно догадаться, у работодателей строки 140-143 не должны превышать значение 50% от значений 130-133.

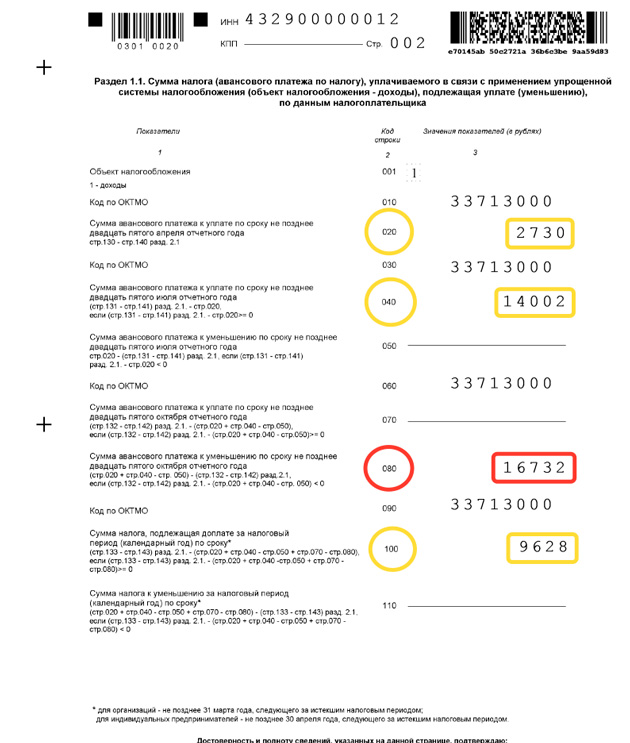

Для заключительного расчета сумм налога (авансовых платежей) переходим в раздел 1.1 и сразу наживаем кнопку на клавиатуре F5. Умная программа автоматически заполнит данный раздел. Останется вручную выбрать ОКТМО в строках 030, 060, 090. Для перепроверки заполнения декларации нажмите F6. Если ошибок нет, то можно распечатывать декларацию и идти «сдаваться» в налоговую инспекцию.

Нажмите здесь чтобы увеличить раздел 1.1 декларации

Как видите, в разделе 1.1 поле ОКТМО есть для каждого отчетного периода. Также, начиная с расчета авансового платежа за полугодие, для начисления и уменьшения налога присутствует отдельная строка.

В прежней декларации суммы авансовых платежей и налога указывались нарастающим итогом. В новой же, необходимо отражать конкретную сумму за расчетный квартал.

Проверяем 1 квартал (строка 020): 45.500 * 6% = 2.730. Страховые взносы в данный период не платились, налог не уменьшался.

Проверяем полугодие (строку 040): (45.500 + 233.370) — 2.730 = 14.002. Страховые взносы не платились, налог не уменьшаем.

С расчетом налога за 9 месяцев ситуация интереснее: в сентябре мой ИП заплатил фиксированные платежи (20.647,-), причем их сумма перекрыла размер начисленного налога (20.039,-). Т.е. получается сумма налога по итогам 9 месяцев равна нулю, а начисленные ранее 16732 (2730+14002) нуждаются в «обнулении». Поэтому указанную сумму была отражена в строке 080.

Проверяем налог за год (строка 100): (45.500+233.370+ 55.120+170.600) = 504.590*6% = 30.275. Это начисленный налог, он уменьшается на уплаченные ранее авансовые платежи (0 руб.) и уплаченные страховые взносы (20.647). Считаем 30.275-0-20.647=9.628

Как видите программа «Налогоплательщик ЮЛ» рассчитала все правильно. В ближайшие дни опубликую статью для начинающих бухгалтеров и предпринимателей о том, как установить и настроить эту полезную программу.

На этом заканчиваю. У кого остались вопросы — можете смело их задавать ниже в комментариях. Всех еще раз с праздниками: Новым годом и Рождеством!!!

P.S. Кому лень разбираться в нюансах заполнения декларации, или нет на это времени, то я на платной основе могу помочь Вам с этой проблемой. Будет быстро, качественно и недорого 🙂

Пример заполнения налоговой декларации по УСН 6% для ИП за 2015 го рассмотрен в новой статье.

раздел 2,1 стр 110-232500 130-13950 140-5182

111-455000 131-27300 141-10364

112-657500 132-39450 142-15546

113-890000 133-53400 143-20728

раздел 1,1 стр 020- 8768

040-8168

070-6968

100-8768, а как узнать какая сумма будет к доплате, авансовые проплачены вовремя 13950, 13350, 12150, 13950, работников нет, я думала будет переплата? а как на самом деле?

Спасибо!

Надежда, с помощью декларации Вы показываете налоговой инспекции какие у Вас должны быть начисления по авансовым платежам и налогу за 2014 год. Фактическая проплата налогов в декларации не отражается, так как налоговая инспекция и сама о ней знает.

Налоговая инспекция проверяет начисления по налогу, сравнивает с проплаченными налогами. Если Вы заплатили больше, то в лицевом счете по налогу образуется переплата, если меньше — недоимка.

Смотрите Вашу декларацию.

У Вас авансовые платежи и налог по году (стр. 020, 040, 070 и 100) составили

8768+8168+6968+8768=32672 руб.

Проверяем 890000*6%=53400 — 20728 = 32672 руб.

Сходится. 32672 руб. это сумма налога за год (с учетом авансовых платежей).

Сравниваем сумму 32672 с уплаченными Вами платежами …

Очень благодарна Вам, спасибо!!!!!!!!!!!!

Здравствуйте Николай, спасибо за ваш труд, хочу тоже вас спросить про УСН 6% 2014, декларацию сделала но не понимаю почему по стр, 100 идет доплата если авс, платежи вовремя оплачены и в размере исчисленного налога без удержания страховых выплат, без работников, то есть должна быть переплата вообщим раздел 1,1 не понимаю , за ранее спасибо

Добрый день,Николай!Подскажите пожалуйста ИП на УСН 6% (без работников,только сдача в аренду помещений) и ЕНВД (розничная торговля,работники есть).ЕНВД на сумму уплаченных за себя налогов не уменьшаю,могу ли я на 100% уменьшить УСН, сумма налога УСН получается 11880.

Усн, доходы(6%), без работников имеют право уменьшать сумму налога на всю сумму уплаченных страховых взносов (МИНФИН

ПИСЬМО от 3 апреля 2013 г. N 03-11-11/135). В вашем случае, вы можете уменьшить сумму налога. Сумма налога 11880 < 20728 (страховые взносы), соответственно, можете уменьшить налог весь. Лично я так и сделал и за 2014, и за 2013 (подал уточненку).

Благодарю!

Доброй ночи! мне непонятен расчет программы по строке 100.

Имеем след.цифры-

доходы нарастающим:

195500 стр110

282000 стр 111

594900 стр 112

1294900 стр 113

налог исчисленный

11730 стр 130

16920 стр 131

35694 стр 132

77694 стр 133

уплачены взносы в 4 квартале 20514,00 руб (14 строка)

итогов в разд. 1.1 получается непонятный мне расчет:

11730 стр 020

5190 стр 040

17774 стр 070

21486 стр 100????

Почему в 100 строке такая сумма?

ведь 77694-20514=57180 руб.

Помогите, пожалуйста!

Добрый день, Елена! Не надо заполнять декларации ночью)))

Раздел 1.1. заполняется уже не нарастающим итогом, а по-квартально.

в строке 070, кстати, должно стоять — 18774

Поэтому стр. 110 равна 77694 — 20514 — 11730 — 5190 — 18774

Иными словами, мы годовой начисленный налог уменьшаем сначала на страховые взносы, а затем на начисленные авансовые платежи. Если получившаяся сумма положительная — заполняем строку 100, если отрицательная — 110.

Это если сами ручками заполняем. А программа сама там все проставит правильно, если раздел 2.1. заполнен корректно.

Если вы авансовые платежы не оплачивали, то вам нужно оплатить именно 77694-20514=57180 руб.

Уже писали в комментариях, что программа теперь не рассчитывает сумму к оплате. Ее надо самим считать. А «графа 100 — сумма подлежащая списанию в пользу налоговой со счета налогоплательщика, при условии отсутствия задолженности по авансовым платежам в течении отчетного периода» — я писал ниже.

Добрый день! У меня УСН (6%) и ЕНВД, уменьшение налога по страховым взносам произвожу по ЕНВД, по УСН -оплачиваю один раз в год (20 января). Сегодня была в налоговой — декларацию не приняли, т.к. не заполнены стр.140-143, почитала — подумала и пришла к выводу, что в этих строках будет стоять цифра соответственно 130-133. Подскажите я права? Заранее благодарю.

Если ИП без работников и налог исчисленный за год меньше суммы страховых взносов, то ДА — ПРАВИЛЬНО.

Добрый день!

У ИП доход небольшой, он перекрывается взносами, в связи с чем авансоавх платежей не делала. Взносы уплачены в 4 квартале, налога к уплате нет. Мне придут штрафы или пени за отсутствие авансовых платежей?

Заранее спасибо.

Добрый день!

Елена, штрафов не будет, но налоговая инспекция начислит пени. Платите страховые взносы ИП раз в квартал по сроку до 31.03, 30.06, 30.09 и 31.12 и проблем не будет)

Или платите взносы в ПФ и ФОМС в первом квартале, тогда и пеней не будет… наверное … С нашей налоговой ничего утверждать не приходиться.

Здравствуйте Кирилл!За год в ПФР оплатила 20727,60,эту сумму округляем до 20728 или уменьшаем?Извините,за такие мелочи….

Округляем до 20728 … но смотрите, что бы при заполнении строк 140 — 143 они не превышали 130 — 133.

Здравствуйте! Подскажите,пожалуйста, 2 кв. доход 89900, перечислила в ПФР 5282-это на 100 руб больше фиксированного платежа,налог 212 (усн-доходы).Ошибка на 100 руб,как записать в декларации?

Извините,пожалуйста,как же мне выйти из положения с переплатой 100 руб по фиксированным и платежам в ПФР во 2 квартале.За год сумма без переплаты.

Ирина, было письмо Минфина о том, что если ИП в начале года заплатил всю сумму фиксированных платежей, то он имеет право поставить ее сразу на уменьшение налога. Можете сразу 100 переплаченных рублей указать во 2-м квартале, если боитесь — то отразите их в конце года.

Здравствуйте Николай! Не могу разобраться со строками 142,143 и 80 и 100. УСН-доходы,без работников.Суммы проставлены по нарастающей.

стр.110-103825

стр111-193725

стр112-247025

стр113-430125

сумма исч.налога:

стр 130-6230

стр 131-11624

стр 132-14822

стр 133-25808.

сумма страх.взносов:

стр 140-5182

стр 141-10464(заплатила 5282 в ПФР ошибочно на 100 руб.больше,поэтому в стр 040 аванс.платеж больше на 100 руб.)Уменьшить авансовый платеж не могу.Придется ставить 10364?

стр142-14822(т.к.15746 поставить нельзя-это больше строки 132)

стр 143-20728.(еще доплачу 1%-1301.25,)Надо их приплюсовать?

Авансовый платеж в 1 кв-1048; 2 кв-212; 3 кв — только в ПФР.Поэтому не знаю что написать в стр 80 и 100.Подскажите,пожалуйста! Спасибо!

Здравствуйте! Николай прочитала у Вас: «Налог уменьшается только на страховые взносы, уплаченные в рамках отчетного (налогового) периода.» Почему тогда ПФР пишет, что 1% с дохода свыше 300000 нужно выплатить до1 апреля? Не все могут посчитать доход за год до 31 декабря. Подскажите, как быть, если с 1.01.15 перешла на патент? Декларацию на след.год надо подавать нулевую. (ещё вопрос — где её найти?) . Заранее спасибо

Добрый день!

Наталья, есть сроки уплаты страховых взносов, есть порядок расчета единого налога по УСН 6%. Это разные вещи.

Патент не уменьшается на страховые взносы ИП. Если страховой взнос уплачен в 2015 году, то УСН 6% за 2014 год уменьшать нельзя.

Если кроме деятельности по патенту, других видов деятельности осуществлять не будете, то декларация по УСН подается «нулевой». Бланки всех деклараций есть в программе «Налогоплательщик ЮЛ».

Спасибо большое за статью, очень быстро заполнила декларацию с вашей помощью!

Прочитала комментарии, вы пишете, что не надо ОКТМО дублировать в строки 030, 060, 090. а в инструкции пишете, что надо. как правильно? я сначала написала, потом стерла.

И у меня по итогам года получилась сумма налога к уменьшению за налоговый период 50 руб. Я поняла, откуда эта цифра, не нашла только инфу, что делать в таком случае. Ее надо вычесть из суммы налога в следующем периоде? или ничего с ней не делать?

Можно учесть в будущих налоговых периодах. Сумма небольшая, возвращать нет смысла.

Здравствуйте, уважаемый Николай! Правильно ли я понял, что если за 6 или 9 месяцев получается авансовый платеж к уменьшению, то к доплате (строка 100) за год получается сумма, не имеющая отношения к действительности? Ведь я этот аванс «к уменьшению» не могу вытянуть назад из бюджета, а он тем не менее плюсуется в формуле строки 100, как будто я его как-то получил. Как на самом деле платить по итогам года? Не будет ли претензий у налоговой? Для чего вообще в этом случае нужна эта строка 100?

С уважением, Лев

Авансовые платежи рассчитываются для того чтобы и вы, налоговая знали, сколько у вас должно было быть снято со счета налогоплательщика. Если этих средств на счете не было — то вам насчитают пени. По году вы должны заплатить сумму 20+40+70+100 — (30+80+110) за минусом уменьшения к налогу. Лучше смотреть в лист 2.1. Исчисленный налог(133) минус сумма уплаченных страховых взносов (143).

Спасибо, Кирилл! Я попробую сформулировать проблему иначе. Если я заплатил страховые взносы в 3-м квартале, а доходы в нем были низкие, то за 9 месяцев получается аванс к уменьшению, который я прибавляю к сумме в графе (100). Если бы я заплатил те же взносы в 4-м квартале, когда доход был большой, то получается все в порядке, и я за год ЭКОНОМЛЮ сумму из строки (80). Я правильно понимаю или заблуждаюсь? То есть можно оптимизировать налог, регулируя сроки уплаты всносов в ПФР?

1 Вы заблуждаетесь. В декларации все суммы (кроме авансовых платежей) указываются нарастающим итогом. Поэтому итоговая сумма должна включать весь исчисленный налог, все авансовые платежи и всю сумму к уменьшению.

2. Сэкономить можно только на пенях и штрафах. Налог с вас все равно возьмут. Главное не забывать о своей переплате.

3. Лучше платить взносы поквартально или в начале года. Если оплатите в начале года всю сумму. Потом просто указываете в графах 140-143 сумму исчисленного налога (если он не превышает сумму взносов) и не платите авансовые платежи.

Почитайте внимательно комментарии. По-моему уже разобрали все возможные варианты. И с переплатами, и с недоплатами. И время для расчета итогов по году и выяснение долга/переплаты есть до апреля.

Если что неясно, то уж с цифрами обращайтесь.

графа 100 — сумма подлежащая списанию в пользу налоговой со счета налогоплательщика, при условии отсутствия задолженности по авансовым платежам в течении отчетного периода. Это в моем понимании.

Здравствуйте. Подскажите, пожалуйста, я правильно поняла, что фактические платежи по налогу в декларации никак не указываются?

Добрый день! Лилия, Вы все правильно поняли.

Спасибо.

Добрый день!Отличное место,чтобы отвести душу)заполнила заранее декларацию, а тут увидела,что новый бланк…сегодня заполняла…если найдется время,будьте добры проверьте…

ИП на УСН 6% без работников.

доход:1кв-0

Полуг-253121

9 мес-435303

12мес-672053

Взносы:1кв-5182

полуг-10364

9мес-15546

12мес-20758.

исчисленный налог:1-0

полугод-15187

9м-26118

год-40323.

Аванс.платежи:1кв-0

полгода-4323

9мес-6249

год-9023. Верно ли?

Хотя весь год следовала предыдущему варианту декларации, и за полгода заплатила авансов 10000,в третьем квартале 5500…осталось 4095р…мне их просто оплатить и приложить все платежки к декларации?

Простите за утомительные вопросы,просто в налоговую сил уже нет ходить(отправляют то к одним,то к другим специалистам и мы вместе по моим распечаткам из интернета считаем сидим…)

В налоговой наверное сами в шоке от новой декларации … И так, доходы вы свои знаете (надеюсь заполняли нарастающим итогом, по инструкции); взносы рассчитываются сами — это информационные данные (уже выяснили); исчисленный налог рассчитывается из доходов. Вы не указали об оплате взносов в ПФ и ФОМС. Если оплатили их в 4 кв, то указываете в 143 всю сумму, В любом случае по году у вас всю сумму можно указывать, т.к. исчисленный налог больше 20727. Берете строку 133, и из нее вычитаете 143 и еще вычитаете свои авансовые платежи. Оставшуюся сумму оплачиваете, копии квитанций прикладываете к декларации. Т.к. ваш доход выше 300 т.р. Вам еще необходимо доплатить в ПФ 1% от сумму превышения. Т.е. (672053-300000)*1%=3720,53. На эту сумму тоже можно уменьшить налог. Есть на сайте статья.

нет слов, как я вас признательна)))спасибо,что помогли)вроде я все правильно сделала)

дело в том,что я без программы рассчитывала (компьютер выпендривается и не устанавливает ее). Взносы я указалы оплаченные)про 1% в курсе. Видимо с него налог уменьшать буду уже в следующем отчетном периоде,поскольку только сейчас заплачу его.

Николай,здравствуйте! А по доход-расход помочь можете?

Не могу ничего понять.Может у Вас есть клиент на 15%)))))

Ирина, скоро будет статья про нулевые декларации по УСН, затем про 15%.

Спасибо, Николай, за статью. Очень полезная. Подскажите, пожалуйста, раздел 1,1 заполняется автоматически в программе Налогоплательщик? У меня строка 100 в данном разделе стоит, что надо заполнить, а строка 110 рассчитывается как мне кажется не верно. Т.к. у меня сумма страховых взносов (я не работодатель) оплаченных единым платежа в декабре больше суммы налога.

Авансовый платеж по налогу на доход я оплатила (он должен был быть один в в октябре месяце.) Может быть поэтому.

Спасибо

Если исчисленный налог меньше страховых взносов, то в строке 100 у вас должно быть пусто. А в строке 110 сумма к уменьшению на всю сумму рассчитанного авансового платежа за 9 месяцев. Ваш авансовый платеж останется на вашем счете налогоплательщика. Эту сумму можно вернуть или использовать в будущих налоговых периодах. Читайте комментарии.

Спасибо большое, вы так просто и понятно ответили. Я 1-ый раз декларацию заполняю. Раз 10 прочитала инструкцию так и не поняла, что должно быть в строке 110, почему у меня там выходит цифра авансового платежа. Я не оплатила авансовый платеж, в том то- то дело, не знаю как так выпустила из виду. Думала поэтому проблема. Еще раз огромное спасибо,Так замечательно, что есть такой прекрасный и компетентный человек как Вы и Ваши коллеги, которые помогают нам в данных вопросах.

Кирилл, спасибо за помощь! На работе «зашиваюсь» — некогда на вопросы отвечать. Ваша помощь кстати.

Добрый вечер! Подскажите пожалуйста в какую строку ставить уплаченные авансовые платежи или налоговая сама теперь сверять будет. Спасибо огромное!

Прочитайте еще раз внимательно статью!

Спасибо огромное!

Ни в какую. Нет такой графы в декларации. Ваши авансовые платежи могут отличаться от расчетных. Налоговая конечно будет камералить, но у вас должно быть все закрыто по году. По итогам вам насчитают пени, если вы авансовые платежи не доплачивали, не зависимо от того что вы год закрыли правильно.

Спасибо огромное! Мне в налоговой доказывают, что обязательно нужно ставить уплаченные авансовые платежи, только не говорят куда (наверное это тайна). Еще раз огромное спасибо!!!!!!!!

Добрый день, Николай!

При заполнении декларации возникла проблема. У нас идет переплата по фактически выплаченным авансовым платежам в налоговую, как отразить ее в декларации?

Сумма полученный доходов:

1 кв. — 469000

2 кв. — 973000

3 кв. — 1462000

4 кв. — 1941000

Страховые взносы:

3 кв. — 19766

4 кв. — 16410

По фактическим суммам уплаченных налогов:

1 квартал — 27829

2 квартал — 30240

3 квартал — 29651

4 квартал — уже ничего не платили

То есть, по подсчетам программы, мы должны были заплатить 80 284 за год, а заплатили в реальности 87720.

Что делать? Как получить разницу в 7436 рублей?

https://yadi.sk/i/IOneMieSdx53e

После сдачи декларации можно по заявлению вернуть сумму переплаты на счет в банке или учесть переплату в будущих налоговых периодах. Проконсультируйтесь в вашей налоговой.

Добрый вечер. Николай! Спасибо Вам за проделанную работу. Не поможете мне в заполнении декларации.

Доход:

1 кв. — 74700р,

2 кв — 76382р.,

3 кв. — 90694 р,

4 кв — 56769 р.

Фиксированный взнос был уплачен в 1 квартале в размере 20728 руб. что превысило сумму исчисленного налога за год. не могу понять как заполнять графы 140-143 и соответственно весь раздел 1.1. заранее спасибо!

в 110 — пишете 74700 руб.

в 111 — пишете 151082 руб. (74700+76382)

в 112 — пишете 241776 руб. (74700+76382+90694)

в 113 — пишете 298545 руб. (74700+76382+90694+56769)

исчисленный сам посчитается

в 140-141-142-143 проставьте тоже что и в исчисленном будет (130-131-132-133 соответственно), если суммы меньше взносов (20728)

Николай, с Праздником!

Никак не могу найти документ, в котором говориться, что «с 2012 г. (!) ИП без работников имеют право уменьшать налог по УСН 6% без ограничений!». Хочется приложить данный документ к уточненной декларации. Ведь получается, что мои налоговые суммы равны 0, т.к страховые взносы больше налогов. И налоговики с меня ничего не имеют в казну)

Дайте ссылку или название документа, пожалуйста

Правильно говорят, что Вы помогаете «за так». Вот и не знаю, как Вас отблагодарить!

Заранее спасибо!

Вас тоже с праздником!

Да знает Ваша налоговая инспекция об этом -100%, просто молчат. Написано про «это» в налоговом кодексе, в главе по УСН. На данную тему вышло много писем Минфина и ФНС. Будут проблемы с уточненной декларацией — пишите.

Спасибо, Спасибо, Спасибо!!!

Вы супер!

Кажется, нашла

МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ

ПИСЬМО

от 3 апреля 2013 г. N 03-11-11/135

верно?

Получается, у кого налог небольшой и пенсионка перекрывает, то ничего в налоговую не платит? Я все не могу в это поверить….

Чудеса иногда случаются)

Я в 2013 оплачивал и налог и взносы при условии исчисленного налога меньше взносов в 2,5 раза. Откорректировал декларацию за 2014 и оформил уточненку за 2013. Отнесу в налоговую, а потом подам заявление на возврат излишне уплаченных средств.

Добрый день, Николай!

Программа после проверки выдает замечание: Для индивидуального предпринимателя «Фамилия» не заполняется (см. порядок заполнения декларации)

Все просмотрела, не могу найти, в чем ошибка.

если можно, поясните, пожалуйста. Спасибо!

Добрый день!

На титульном листе в строке «Достоверность и полноту сведений, …» убираете ФИО.

Добрый день, Николай!

Спасибо за Вашу рассылку (вчера подписалась на Тренинг К. Довлатова:), благодаря Вам:)), за ответы. Поясните, пожалуйста, если можно. У меня оч. небольшой доход. Сумма налога к уплате (программа высчитала): 14062 руб. Взносы оплатила-20727. Не понимаю, в строке 110 (раздел 1.1) выводится сумма 2915? И обязательно ли прикладывать это письмо от Минфина к декларации, которое подтверждает, что я ничего не должна налоговой? Спасибо!

Да, очень советую читать и слушать К. Довлатова. Много полезной информации.

Альфия, дайте информацию по строкам раздела 1.11 и 2.1., я проверю.

Письмо прикладывать не надо.

Спасибо, Николай!

Вот мои цифры:

раздел 2.1:

110 — 69585

111- 163907

112-204955

113 -234374

130-4175

131-9834

132- 12297

133 — 14062

140 — 14349 (у меня в позапрошлом году была переплата в ПФР, они мне перекинули 13500 в счет будущих платежей на 2014)

141 — 15198

142 -16047

143 — 20727

Раздел 1.1

020 — — (минус) 10174

040 -4810

070 -1614

080 — (пусто)

100 — (пусто)

110 -2915

Еще раз, спасибо!

Николай, добрый день! Поясните, пож-та, откуда эта сумма в 110 строке. Ведь налоговая мне ничего не должна, если я правильно все понимаю. Спасибо!

Добрый день.

У меня ситуация следующая:

22.10.2014 зарегистрировал ИП на УСН 6%.

Через месяц, в связи с событиями на валютном рынке, ИП закрыл.

Не совсем пойму, как мне заполнить нулевую декларацию.

Подскажите, если не сложно.

Титульный оформляете, ОКТМО проставляете и везде 0 по доходу. Что вам там надо оплатить в ПФ и ФОМС я не в курсе.

Добрый день!

У меня ИП УСН 6% без работников.

Я заполнила декларацию и зашла в некий тупик. Программа пишет все ок, ошибок нет. Но я что-то сомневаюсь. У вас написано:

«Т.е. получается сумма налога по итогам 9 месяцев равна нулю, а начисленные ранее 16732 (2730+14002) нуждаются в «обнулении». Поэтому указанную сумму была отражена в строке 080.»

У меня в строке 080 программа поставила сумму 4845 руб.

Получается я оплатила взнос в 1 квартале (3400) и в 3м кв. (17 328) стр. 130 — 1378 соответственно в стр.140 я указала также 1378, стр.141 — (взносов не было) стр. 132-7832 стр. 142 — 7832 стр. 143 — (взносов не было)

Вопрос: правильно ли я заполнила эти строки? Но получается что за год доход составил 244 873 руб. а в стр.100 стоит сумма 14 692, а в стр. 110 — ничего нет. Значит налог не будет уменьшен? Разве он не должен у меня уменьшаться?

Заранее спасибо за помощь!

ИП, УСН-доходы(6%), без работников.

Взносы в ПФ и ФОМС — 20727 рублей оплачены 23.09.2014.

1 кв. насчитан авансовый 2664 — авансовый платеж 1332,

2 кв. 4977— авансовый платеж 2490,

3 кв. 1443 — авансовый платеж 722,

4 кв. — какую сумму правильно указать в декларации? Сколько необходимо доплатить по налогу?

Общий исчисленный налог 14037.

Необходимо ли мне производить доплату по налогу?

Какую сумму мне необходимо доплатить по налогу?

Какую сумму указывать к уменьшению за год в декларации (в графах 142 и 143)?

Я так понял мне ничего оплачивать не надо. Да и не надо было бы, если бы я уплачивал в ПФ и ФОМС ежеквартально. Исчисленный налог больше страховых взносов (14037<20727).

Теперь как вернуть переплату??

Ошибка!

Исчисленный налог меньше страховых взносов (14037<20727)

Добрый день!

У меня к Вам такой вопрос. У ИП, которые используют и ЕНВД и УСН, при расчете платежей по УСН, необходимо брать совокупный доход. Как заполнять в таком случае декларацию?

В течении года, при расчете авансовых платежей, я минусовала часть фиксированного платежа уплаченного в каждом квартале.

Николай, добрый вечер!

Все расписала как вы просили , но ответа так и нет…..

Хотелось бы сдать декларацию завтра, жду вашего ответа относительно правильности заполнения декларации.Какие же цифры в итоге правильно будет указать?

Добрый, Кристина)

Основная работа, семья, личные дела … а Вам хочется побыстрее. Спешка, сами знаете, где хороша ….

На вопросы ответил ниже.

Добрый день, Николай! С праздниками Вас!

Ситуация такая:

доходы:

1 кв. — 22 969

2 кв. — 57 780

3 кв. — 49 790

4 кв. — 114 334

Уплачено взносов 1 кв. 3 399 руб и 3й кв. — 17 328

Программа не уменьшает налог, а пишет как и было к уплате за год: 14 692 руб. строка 110 прочерк (

А если доход был только в первом квартале?

110-90000

111- 0

112-0

113- 90000 Правильно? Или 113 строку не заполнять?

110-113 все 90 000 (т.к. нарастающим итогом)

Доброго дня, Николай!

Случайно попала на Ваш сайт, внимательно прочитала все отзывы, но все равно остались вопросы. Если у Вас найдется время ответить мне — буду очень признательна. Я ИП без работников на УСН 6%. Доход

за 1 квартал 2014 года = 163262 руб.,

за полугодие = 246001 руб.,

за 9 месяцев = 319413 руб.,

за год = 482567 руб..

Суммы уплаченных страх.взносов:

в 1 квартале = 5181,88 руб.,

во 2 квартале = 5181,88 руб.,

в 3 квартале = 5181,88 руб.,

в 4 квартале = 5181,88 + 1826 (это 1%).

За 1 квартал до 25.04.2014г. был уплачен авансовый платеж = 4615 руб..

При расчете программа выдает:

стр.020 — 4615 руб.

стр.050 — 218 руб.

стр.080 — 777 руб.

стр.100 — 2781 руб..

Не могу понять, я должна заплатить еще 2781 руб. (что я считаю не верным, т.к. это уже переплата) или 2781-(218+777) = 1786руб. (что я считаю верным).

С уважением, Люба.

по строке 020 — 4614, но это мелочь.

Люба, смотрите у Вас начисленный налог за год:

482567 *6% = 28 954 руб.

Уплаченные страховые взносы:

5181,88*4 + 1826 = 22 554 руб.

Таким образом, всего за 2014 год Вы должны заплатить:

28 954 — 22 554 = 6 400

Проверяем — складываем строки 020, 050, 070 и 100 (при наличии значений) и вычитаем строки 050, 080 и 110 (при наличии значений):

4614 + 0 — 218 + 0 — 777 + 2781 — 0 = 6400 — все правильно, это и есть общий налог к уплате

Вы пишите, что уже заплатили 4615

6400 — 4615 = 1 785 к уплате до 30.04.2015.

А в строке 100 должно стоять 2781, т.к. до этого значения за полугодие и 9 месяцев были со знаком «-«. Немного сложно, но это просто математика.

Большое спасибо за ответ. Да уж, арифметика усложнилась. Как-то по декларациям прошлых лет даже и вопросов никогда не возникало. Крепкого здоровья Вам.

У нас всегда так — хотели как лучше, получилось как всегда)

Хотя Налогоплательщик ЮЛ сам все считает. Главное раздел 2.1. правильно заполнять.

Со всеми праздниками Вас)

Здравствуйте, Николай. С заполнением я разобралась, только вот не могу понять почему эта умная программа считает разные суммы к уплате налога? разница в разделах?! у меня не было страховых взносов, уменьшать мне не на что.

ДОХОДЫ:

1кв. — 0

полуг — 56500

9 мес — 313500

год — 4171282

исчислен:

—

3390

18810

250277

в разделе 2.1 такие суммы как я и считала, уже и налоги все заплатила.

а в разделе 1.1 —

3390

15420

231461 ???????????????????

никак не могу понять, подскажите!!!

Наверно 231467???

250277-(15420+3390)=231467

С 4 миллионов налог 250 тыс.руб. — ничего удивительного

Здравствуйте, Николай. С заполнением я разобралась, только вот не могу понять почему эта умная программа считает разные суммы к уплате налога? разница в разделах?! у меня не было страховых взносов, уменьшать мне не на что.

ДОХОДЫ: исчислен:

1кв. — 0 —

полуг — 56500 3390

9 мес — 313500 18810

год — 4171282 250277

в разделе 2.1 такие суммы как я и считала, уже и налоги все заплатила.

а в разделе 1.1 —

3390

15420

231461 ???????????????????

никак не могу понять, подскажите!!!

Николай! Добрый вечер! Очень нужна ваша помощь. ИП 6% доходы. деятельность началась в третьем квартале 2014г. Доход в 3кв -394 308, в 4кв.-338 910. налог в налоговую не платили в 2014г. в ПФР оплатили 14.10.14 — 5780+1140.

в разделе 2.1 я указала:

в стр. 112-394308, в стр. 113 — 733218

в стр. 132 — 23658, в стр. 133 — 43993

в стр. 142-1728, в стр. 143 — 6920

Правильно ли я все заполнила? и подскажите как мне заполнить раздел 1.1.

Заранее больше спасибо!

110 — 0

111 — 0

112 и 113 у вас правильно.

130-133 само рассчитывается.

140-142 у вас 0, т.к. вы оплатили в ПФ только в 4 квартале (14.10.2014)

143 — (5780+1140) = 6920 у вас правильно.

Здравствуйте, не могли ли бы Вы привести пример заполнения нулевой декларации, а именно где ставить прочерки а где нули? ООО, 1 человек директор в отпуске за свой счет, деятельности не велось, 6% доходы. Правильно ли я понял что надо заполнять только 3 листа — титульный, 1.1 и 2.1 и нумеровать их следующим образом 1, 2. 3 и остальные листы распечатывать не нужно?

Здравствуйте! Николай,будьте добры. Такая ситуация,что фиксированный налог заплатили сразу за год 30.12.14. — 20 727,53 Налог за 4 квартал составил 8 605,чем заплатили страховой взнос. Как быть в такой ситуации?

Добрый день! Дайте раскладку доходов по-кварталам. Работников нет?

Работников нет. Доходы 1 кв- 281 414, 2 кв-272 820,3 кв- 367 248, 4 кв-143 411. Доход за 2014г- 1 064 893

И еще хочу дополнить. Мы в 3 квартале заплатили (за 2 квартал: фик.вз 5181+ 1% от дох за 2 квартал 2542. Итого 7723). А в декабре остаток 15 547.

А сразу почему не сказали? Сейчас мне некогда — попытайтесь сами разобраться.

Раздел 2.1 — https://yadi.sk/i/KwD7zJfBdtZPW

Раздел 1.1 — https://yadi.sk/i/YaHraXUVdtZQK

Николай,огромное Вам спасибо! Я с вашей помощью разобралась!!!

Добрый день, Николай.

И все же, помогите разобраться, пожалуйста.

Пока была дома с ребенком, не уследила за изменениями («с 2012 г. (!) ИП без работников имеют право уменьшать налог по УСН 6% без ограничений! Вроде бы уже всем давно известно)») Мне вот нет, как оказалось…..И теперь следующая ситуация:

31.12.13 оплатила в ПФ 35664,66, что превышает мою сумму налога за 2013 год и я по обыкновению уменьшила сумму налога на 50%.

Правильно ли я понимаю, что должна была уменьшить полностью и налог не платить?

Как Вы думаете, можно ли сделать уточенную декларацию и тогда на счету будет переплата, которую можно будет учесть в 2014 году? Если делать уточненку, то в какой версии налогоплательщика, ведь делать сейчас.

Ситуация осложнена тем, что выплаты в ПФ за 2014 год оплачены в январе 2015 года и, как я поняла, учесть их я не могу в 2014 году. И получается, что сумму налога за 2014 г. мне платить полностью? Теперь значит, учесть их я смогу только в первом квартале 2015 года. Верно?

Очень надеюсь на Ваши разъяснения.

Спасибо.

Вот почему уменьшила на 50% — в прошлогодней декларации п. 280 указывает: Сумма уплаченных за налоговый период страховых взносов на обязательное

пенсионное страхование, обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, обязательное медицинское страхование, обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, а также выплаченных работникам в течение налогового

периода из средств налогоплательщика пособий по временной нетрудоспособности,

уменьшающая (но не более чем на 50%) сумму исчисленного налога

И если бы не Ваш сайт, то…так и думала бы)))

Ответил ниже, в предыдущих комментариях.

Спасибо Николаю!! Есть всегда на Руси люди которые несмотря ни на что вот делают такую работу » ЗА ТАК»» всегда по сто раз говорила Дай Бог здоровья и разработчикам программы ПФР Челябинской области которые бесплатно для всех выкладывают свою программу. И вот Николаю интересно даже просто читать- переписка … Не все могут иметь возможность миллионами воротить и особенно безнаказанно пользоваться чужим добром А вот такие люди как Николай позволяют верить в то что есть все же ЛЮДИ на Руси …

всем бухгалтерам могу посоветовать только одно— в наше время без программы нельзя !!

Но у каждого бухгалтера должна быть своя «тетрадь» которая ведется исключительно вручную ( ну я не имею ввиду что все суммы по книге доходов вы должны вручную просуммировать— я это делаю так одна сумма берется из программы а вторая — из программы своей создала под себя в

Excel и если они сходятся —то все точно )

Это дает 2 преимущества— бухгалтер точно знает в какой период что он платит (рядом ставить дату прохождения факта по банку и все суммы знает ) Т К — читая все вопросы к Николаю видно что люди просто не представляют и не знают историю своих проплат. В свое время я бесилась когда меня старый бухг учел вести 2 учета

а когда у меня возникла ситуация с налоговой и в случае моей ошибки мне грозило не только бы увольнение но и возмещение громадных сумм — меня спасло то что у меня был свой баланс»на бумажке» где я каждую сумму и цифру знала как отче наш и смогла отстоят свои вычеты— Вот спрашивают про разницу в 2 рубля— я тоже при заполнении потеряла 1 рубль сразу а когда я заполнила декларацию вручную по данным с «бумажки»где у меня накопительно за 2 года вылез этот 1 руб

И этот рубль пришлось вернуть— подкорректировать тк я знаю что при внесении в налоговой в их программу этот рубль у них опять выплывет— вроде рубь !! ничто

но в 2013 году я могла лишится возврата на свой рас\ счет 156 000 руб т к возврат по налогу производится только при отсутствии задолженностей и погашенных пеней и плюс нам не дали бы справку на право участия в аукционе Вся моя эта писанина — просто большой совет —систематизируйте свои праплаты!! пока я не вела учет вручную у меня возникали постоянно эти же вопросы это как у хозяйки—если j она сама заполнила холодильник она точно знает что у нее там А если дом работница— то уже ?? Вот программы нам даны для облегчения нашей работы и правильности оформления бумаг Но вложение в них цифр и сумм— это наша ответственность А Николай часами разбирается в том что мы не знаем что у нас и где . напишите на бумажке— январь— рядом проставьте что и когда вы уплатили потом вы туда — добавите по прошествию года суммы цифры и вы будете знать сколько и кому именно вы будете должны или наоборот— те зрительная форма Это даст вам возможносит видеть всю картину целиком. Николай конечно терпелив Но разбирать чужие чуланы— ?? самое главное из-за этого идет столько ошибок

Это старый проверенный метод который вот 35 леи tit ни разу никого не подвел И все большие споры и конфликты по возвратам и переплатам несмотря на все требования вести отчетность в электронном виде решаются по предьявлению подлинных бумажных носителей с 1 экз печатей.

Все кто расчитывает на возврат излишне уплаченных сумм по налогам УСН НДФЛ учтите что все производится ТОЛЬКО при отсутствии недоплат и пеней

Добрый день! Объясните пожалуйста , почему сумма в строке 143 — 20647, а не 20728? Не могу понять, ведь мы платили в ПФ 20727.53

Добрый день! Я делал статью на конкретном примере. У меня клиент заплатил 20647, эту сумму я и указал в стр. 143.

У Вас будет — 20728.

Спасибо! А то всю голову сломала, почему у Вас сумма меньше.

🙂

Николай,подскажите еще такой момент. Доход за 1 кв- 281 414, 2(налог 16 885),2 кв- 272 820 (налог 16370), сумма превысила 1% (заплатили 2542+5181=7723), 3 кв-367 248 (налог 22 035),4 кв- 143 411 (налог 8605). В декабре заплатили остаток фиксированного взноса- 15 547,что больше,чем налог. Подскажите,как в декларации заполнить строку 142 (7723) , строку 143 (23270)? И строки раздела 1.1 начиная с 070 по 110. Заранее благодарю!

Декларацию заполнила. Контроль ошибок не выявил. Проверяю Тестером — куча ошибок !!! Может, версия 2.67 не догоняет Налогоплательщик 4.40 ? Значит, и в налоговой не примут ?

Версия 2.67 — от 26.09.2014 г., она не понимает новую декларацию. Ждем новый тестер.

Ясненько…Подождём-с…

Дождались — Tester 2.68

Добрый день!

Подробно написано про вычет с налога фиксированной суммы страховых взносов 20727,53, и нет ни слова о вычете с налога взноса в ПФР 1% с суммы дохода свыше 300000 тыс., ИП УСН доходы 6% без работников. заплатили 30 декабря 1 % с суммы превышающей 300000 тыс. доход. 1 % с суммы дохода свыше 3000000 тыс — тоже причисляется к фиксированным стаховым взносам и может вычетаться в полном объеме с суммы налога за 2014 год. Если я верно поняла письмо Министерства финансов РФ от 01.09.2014 № 03-11-09/43709. Как правельно указать в декларации данную сумму?

Еще хотела уточнить, всю сумму фиксированных страховых взносов за 2014 год оплатили в первом квартале 2014 года , но с аванса по налогу за первый квартал не вычли решили вычесть всю сумму вместе с 1% с суммы дохода превышающей 300000 тыс . в конце года. Сейчас заполняю декларацию и по новым правилам она рассчитывает автоматом раздел 1.1 и в первом квартале она минусует уплаченные страховые взносы с суммы налога(хотя мы уплатили всю сумму налога за первый квартал без учета вычета уплаченых фиксированных страховых взносов) и прибавляет всю сумму уплаченых страховых взносов в первом квартале за весь 2014 год к строке 040 . Результат получается в строках 020 и 040 программа ставит не те суммы которы мы оплатили за первый и второй квартал 2014 г. но результат за четвертый квартал к оплате сумма получается верной. Мне декларацию так оставлять или в ручную править суммы?

Спасибо!

Добрый день!

1) Кристина, страховой взнос 1% — это те же фиксированные взносы. Складывайте их между собой и указывайте в стр. 140-143.

Но Ваше замечание справедливо, хотел написать про это, но забыл.

2) В декларации мы отражаем начисления по авансовым платежам и налогу за год, а платились (вообще не платились или «переплатились») авансовые платежи или нет — к заполнению декларации это не относится.

Если Вы поставили вычет в 1 квартале (стр. 140), то программа конечно уменьшит авансовый платеж по строке 020, т.к. формула простая:

стр. 020 = стр. 130 — стр. 140.

То, что Вы с аванса за 1 квартал заплатили все 6%, приведет к тому, что в лицевом счете по налогу после подачи декларации на 25.04.2014 г. будет отражаться переплата.

Учитывайте ее для дальнейших проплат по налогу и все.

Николай, получается я декларацию подаю с расчетом по формуле не меняя суммы в строках 020 и 040 на фактические оплаты аванса? За 2014 год мы уже заплатили весь налог и с четвертого квартала я вычла суммы 20727,53 и 1% с суммы превышающей доход 300000 руб. (в пфр мы тоже заплатили обе суммы в полном объеме).

Николай, всю голову сломала какую все же декларацию подавать с расчетом по формуле , но тогда она отличается от сумм в платежках на рубли + — 2 рубля.

Можете написать?:

1) свои доходы по-квартально;

2) уплату фикс. платежа и 1% по-квартально;

3) уплату налога 6% по-квартально

4) заполнение раздела 1.1. и 1.2. по-строчно

я проверю и напишу, что правильно/не правильно

1. ВАРИАНТ — ФАКТИЧЕСКИ:

доход поквартально: уплачен налог: оплачен ПФР:

1 кв. 1039678 62381 20689

2 кв. 1784535 107073

3 кв. 7300387 43824

4 кв. 1646431 29046 40 р. (не доплата к

общей сумме) + 49011 и 1% с суммы превышающей 300000 руб (49051 оплачено в 4 кв) итого в ПФР за 2014 год оплачено 69740

получается итог доход за год 5201031; сумма налога 312064, вычитаем ПФР 69740 итого налог оплачен 242324

2. ВАРИАНТ СЧИТАЕТ ДЕКЛАРАЦИЯ ПО ФОРМУЛЕ:

раздел 1.1

строка 020 сумма 41692

строка 040 сумма 127761

строка 070 сумма 43823

строка 100 сумма 29046

раздел 2.1

строка 110 сумма 1039678

строка 111 сумма 2824213

строка 112 сумма 3554600

строка 113 сумма 5201031

строка 130 сумма 62381

строка 131 сумма 169453

строка 132 сумма 213276

строка 133 сумма 312062

строка 140 сумма 20689

строка 141 сумма ——-

строка 142 сумма ———

строка 143 сумма 69740

Получается декларация отличается в рубли с фактически оплаченными цифрами. и не понимаю почему пфр она с первого квартала вычитает, а ко второму прибавляет?

строки 141 и 142 кто будет заполнять? все идет нарастающим итогом, т.е.

141 — 20689

142 — 20689

143 — считайте тоже нарастающим итогом

заполнила строки 141 и 142 , теперь сумма налога за 4 квартал не верно считается должно быть 29046, а получается 49735, или нужно к 143 строке прибавить 20689 , сейчас там стоит общая сумма фактически оплаченая в пфр 69740. надо к ней прибавить еще раз 20689??? тогда получается в 143 строке 90429 — что не соответствует реальной оплате.

Спасибо.

И еще цифры в декларации округляются , и меньше получаются «+» «-» 2 рубля с фактическими платежками.

143 — 90429

Почему не соответствует действительности? писал же, что страховые взносы указываются нарастающим итогом:

140 20689

141 20689 + 0 = 20689

142 20689 + 0 + 0 = 20689

143 20689 + 0 + 0 + 69740 = 90429

Погрешность в платежах (+-2 руб.) скорее всего возникает именно потому, что Вы считаете авансовые платежи за квартал, а надо нарастающим итогом!

Николай, СПАСИБО ВАМ ОГРОМНОЕ!!!

А погрешности в рублях из-за того что поквартально авансовые платежи по налогу при оплате округляла в большую сторону без копеек.

Спасибо Николаю за его труд, очень интересная статья!

Остался вопрос по примеру, уже полдня не могу разобраться,

помогите, пожалуйста.

Доходы за:

1. 1 квартал 2014 год 45500-00 руб. налог 2730

2. 2 квартал 2014 год 233370-00 руб. налог 14002

3. 3 квартал 2014 год 55120-00 руб. налог 3307, минус страх. взносы, итого ноль

4. 4 квартал 2014 год 170600-00 руб. налог 10236

Фиксированные взносы в размере 20647 оплачены в 3 кв, но мы же уменьшаем налог только в том квартале, в котором оплатили.

Получается в 4 квартале мы не можем учесть сумму страх. взносов.

И теоретически должны оплатить за год 10236

в декларации всё правильно, но по факту за 4 квартал10236

P.S. понимаю, что считаем нарастающим итогом, но для простоты разделила по кварталам. наверно ен правильно считать 4 кв, тк после3 квартала, нужно отчитываться за год

Для УСН нет 3 квартала — есть 9 месяцев. Нет 4 квартала — есть год.

Алена, налоги и страховые взносы (вычеты) — всё считается нарастающим итогом. И поэтому остаток вычета переходит на другие периоды.

Причем, вычет не может быть больше начисленного налога, и в случае превышения переносится на следующий период (но не на следующий год).

В декларации по каждому отчетному (налоговому) периоду мы делаем перерасчет: по 1 кварталу, затем по полугодию, за 9 месяцев и по году.

За год формула расчета по декларации (стр. 100 или 110) будет такая:

(Доход за год)*6% — (уплаченные стр.взносы за год) — (начисленные авансовые платежи за все 9 месяцев).

504590*6% — 20647 — (2730+14002-16732) = 9628

Сумма положительная, поэтому указываем 9628 в стр. 100. Если бы оказалась переплата (отрицательная сумма), то заполняли бы стр. 110.

Можно еще вопрос?

В декларации в 3 квартале ставим 0, а за год 9628,

и по факту налог в 3 кв. не перечисляем, и за год как в декларации 9628 руб.?

Добрый день! Подскажите, как правильно указать суммы страховых взносов, уменьшающих сумму исчисленного налога, если ИП нанял работников в ноябре: за первый квартал, полугодие и 9 месяцев — всю сумму, а за год — не более 50% от суммы исчисленного налога?

Добрый день! Да, при заполнении декларации я бы тоже уменьшил авансовые платежи за 1, 2, 3 кварталы (стр. 140-142) на всю сумму, а годовую не более, чем на 50%. (стр. 143).

Заполните декларацию и напишите здесь значение строк по разделу 1.1. и 2.1. — я перепроверю (если нужно).

Спасибо

Николай,подскажите! Если мы заплатили фиксированный платеж в ПФР в 2014г- 20 727,53. 1% от дохода заплатили в 2014г только за 2 квартал. ИП закрываем,16.01.15 должны закрыть, 1% за 2014 год за 3 и 4 квартал заплатим в 2015г (12.01),могу ли я этот вычет (1%) применить в декларации и налоги заплатить меньше на сумму,уплаченную в ПФР от 1%?

Светлана, авансовые платежи и налог в декларации по УСН 6% за 2014 год уменьшаем только на страховые взносы, уплаченные с 1 января по 31 декабря 2014 года!

Николай, скажите сумма страховых взносов за налоговый период учитывается фиксированной суммой 20727 рублей в стр. 143, а 1% с дохода свыше 300000 который нужно выплатить до апреля, мы в декларации не указываем? Или в стр. 143 вписываем с учетом этой суммы. Хотелось бы уменьшить налог на эту сумму, т.к. она в 14000:-)

Анна, все просто: если страховой взнос 1% уплачен в 2014 году, то мы учитываем его в декларации за 2014 год, а если он уплачен в 1 квартале 2015 г., то мы уменьшаем авансовый платеж за 1 квартал и отражаем в декларации по УСН 6% за 2015 год.

Николай, скажите вы привели пример заполнения УСН 6% без работников и там фиксированный платёж меньше чем начисления, а если он превышает как быть?

за1 кв- 80150

за2 кв- 168800

за 3 кв- 204951

за 4 кв — 267151

сумма фиксированного платежа сделана в 1 квартале 33352,18 никаких авансовых платежей не платили. Делаю в налогоплатильщике конечный результат выходит что сумма налога к уменьшению за налоговый период 17323,00 й

Николай, хочу уточнить фикс. платёж был сделан в 2014 году но за 2013 год, реально ли его ставить в отчёт?

Да, можно. См. письмо Минфина — ссылка.

В этом случае у Вас в декларации в разделе 2.1. стр. 140 — 143 должны совпадать со стр. 130 — 133 )))

Огромное спасибо Николаю за подробное описание и наглядное пособие в виде сканов декларации по УСН. Всех вам благ!

Большое спасибо Николаю за очень полезный и нужный для налогоплательщиков сайт. Здесь все подробно и доступно написано и показано. Николай и его энциклопедия выручают меня уже не в первый раз своими разъяснениями, подсказками, очень нужными программами. Спасибо, что делаете жизнь неопытных бухгалтеров и горе-программистов проще.

Кстати,спасибо и за программу «Налогоплательщик ЮЛ», очень удобная, даже не знала, что такая есть.

Николай,добрый вечер. Установила обновление налогоплательщик ЮЛ с целью сделать декларацию по УСН за 2014 год.

После формирования документа идет проверка и выдается ошибка-отсутствие значения когда ОКТМО, хотя в настройках налогоплательщика код ОКТМО указан. А в декларации в разделе 1.1 (лист 2) этот код отсутствует и отредактировать значения в разделе невозможно.

Как вы думаете,в чем может быть причина

Зравствуйте, Николай! Вы не могли бы написать о возможных нюансах при подачи нулевой декларации по новой форме (деятельность в 2014 году не велась). Спасибо.

Добрый день.

1.Страховые взносы на ОПС могут уменьшить сумму исчисленного налога (авансового платежа) не более чем на 50%. Почему Вы уменьшили более, чем на 50%?

2. Если взносы в ПФ оплачены в январе 2015. можно ли их учитывать в 4 квартале, но они превышаю взнос в 4-ом квартале?

Заранее спасибо!

Добрый день!

1) Людмила, с 2012 г. (!) ИП без работников имеют право уменьшать налог по УСН 6% без ограничений! Вроде бы уже всем давно известно)

2) Налог уменьшается только на страховые взносы, уплаченные в рамках отчетного (налогового) периода. Так что — нет.

Спасибо!

И все же по второму вопросу в декларации есть уточнение звездочка…..в строке 100 и 110

для ИП до 30.04 на этот год 30.04.15.

Может, все-таки можно…..)))

И еще…..можно учитывать пенсионные взносы в следующем году в первом квартале.

Поясню: У меня взносы в ПФ превышают налог.

Я всегда уменьшала только на 50%

Теперь могу ли я пересчет сделать в этом году или уточненную декларацию надо за 2013 г.

И, если, взносы в ПФ больше налога, мне вообще, получается налог не платить….вот радость-то)))

Добрый день!

Подробно написано про вычет с налога фиксированной суммы страховых взносов 20727,53, и нет ни слова о вычете с налога взноса в ПФР 1% с суммы дохода свыше 300000 тыс., ИП УСН доходы 6% без работников. заплатили 30 декабря 1 % с суммы превышающей 300000 тыс. доход. 1 % с суммы дохода свыше 3000000 тыс — тоже причисляется к фиксированным стаховым взносам и может вычетаться в полном объеме с суммы налога за 2014 год. Если я верно поняла письмо Министерства финансов РФ от 01.09.2014 № 03-11-09/43709. Как правельно указать в декларации данную сумму?

Спасибо!

Еще хотела уточнить, всю сумму фиксированных страховых взносов за 2014 год оплатили в первом квартале 2014 года , но с аванса по налогу за первый квартал не вычли решили вычесть всю сумму вместе с 1% с суммы дохода превышающей 300000 тыс . в конце года. Сейчас заполняю декларацию и по новым правилам она рассчитывает автоматом раздел 1.1 и в первом квартале она минусует уплаченные страховые взносы с суммы налога(хотя мы уплатили всю сумму налога за первый квартал без учета вычета уплаченых фиксированных страховых взносов) и прибавляет всю сумму уплаченых страховых взносов в первом квартале за весь 2014 год к строке 040 . Результат получается в строках 020 и 040 программа ставит не те суммы которы мы оплатили за первый и второй квартал 2014 г. но результат за четвертый квартал к оплате сумма получается верной. Мне декларацию так оставлять или в ручную править суммы?

Добрый день, Николай.

И все же, помогите разобраться, пожалуйста.

Пока была дома с ребенком, не уследила за изменениями («с 2012 г. (!) ИП без работников имеют право уменьшать налог по УСН 6% без ограничений! Вроде бы уже всем давно известно)») Мне вот нет, как оказалось…..И теперь следующая ситуация:

31.12.13 оплатила в ПФ 35664,66, что превышает мою сумму налога за 2013 год и я по обыкновению уменьшила сумму налога на 50%.

Правильно ли я понимаю, что должна была уменьшить полностью и налог не платить?

Как Вы думаете, можно ли сделать уточенную декларацию и тогда на счету будет переплата, которую можно будет учесть в 2014 году? Если делать уточненку, то в какой версии налогоплательщика, ведь делать сейчас.

Ситуация осложнена тем, что выплаты в ПФ за 2014 год оплачены в январе 2015 года и, как я поняла, учесть их я не могу в 2014 году. И получается, что сумму налога за 2014 г. мне платить полностью? Теперь значит, учесть их я смогу только в первом квартале 2015 года. Верно?

Очень надеюсь на Ваши разъяснения.

Спасибо.

Добрый день, Людмила!

Подать корректирующую декларацию по УСН Вы имеете полное право. Сделать это можно в «Налогоплательщик ЮЛ» 4.40 — данная версия учитывает как новые формы бланков, так и старые.

Сделайте сначала корректировку за 2013 год как можно раньше. У Вас образуется переплата по налогу в лицевом счете по УСН 6%.

Затем подадите декларацию за 2014 год. Сделать лучше это в апреле — главное не забыть. Если переплаты за 2013 год не хватит, то налог придется доплатить.

Если ответил не на все вопросы — задавайте не здесь, а сверху — Ваши уже опустились слишком низко. Помогу!

Добрый день

первый вопрос:

Страховые взносы на ОПС могут уменьшить сумму исчисленного налога (авансового платежа) не более чем на 50%.. Почему Вы уменьшили более чем на 50%?

Второй вопрос:

Если в пенсионный фонд были произведены выплаты в январе 2015 года, можно ли их учесть в декларации в 4-ом квартале?

Заранее спасибо.

Декларацию делала по инструкции, сразу же поставила код 34, что годовая, но рассчитывает авансовый платежи только за первый квартал. Контроль показывает, что все отлично, а тестер пишет про ошибки. Версия Налогоплательщика 4.40.

Попробуйте удалить декларацию и заново занести. У меня все работает отлично, сделал уже несколько деклараций по ИП.

Если можете, то выгрузите декларацию в эксель и отправьте мне на почту — посмотрю

Чем больше денег,тем меньше мозгов,это я о себе.Наверное теперь разберусь,Спасибо.

Здравствуйте! Николай вас тоже со всеми праздниками. Большое спасибо за ваш сайт, всё пишите очень понятно.

Добрый день! Татьяна, спасибо) И Вас с праздниками!

Николай, спасибо вам большое за доходчивое объяснение! Но в прошлый раз вы говорили, что ОКТМО достаточно заполнить один раз, если не менял адрес. Можно оставить прочерки? И еще. Сколько листов я должен сдать в ИФНС: три или все шесть?

Про ОКТМО уточню и отпишусь сюда. Лишние (пустые) листы сдавать не надо, так что — 3.

А вообще, форма декларации новая, опыта сдачи никакого — если что, буду писать на сайте.

Спасибо. Что-то меня «подмывает» сдать им шесть листов.)))

Прочитал еще раз инструкцию.

Про ОКТМО:

Так, что достаточно 1 раз указать ОКТМО в строке 010. Сделаю новую картинку.

Про 6 листов:

Думаю, не надо)