Декларация по УСН 6% заполняется без оглядки на фактически уплаченные авансовые платежи по налогу. Об этом не стоит забывать предпринимателю, приступающему к заполнению данной отчетности.

Точный пошаговый алгоритм формирования данного отчета я прописал в своей прошлой статье, но на днях от одного из предпринимателей пришло следующее письмо:

Я — ИП на УСН (доходы без работников). За 2014 г. я перечислила в ПФР 1% превышения от 300 тыс р. 11.04.2015 г., но не знала, что налог за 1 кв 2015 г. можно тоже уменьшить на 1% как и страховые взносы, можно ли этот 1% уменьшить в 4 к.в 2015 г., и как правильно это отразить в декларации за 2015 г.

Доходы: 1 кв. — 775000, 2 кв. — 825000, 3 кв. — 805000, 4 кв. — 1150000 . Взносы: 1 кв. — 5565 р., 2 кв. — 5565 р. и 1% — 19647 р., 3 кв. — 5565 р., 4 кв. — 5565 р. И еще один момент: за 1 кв. 2015 г. я отправила страховые взносы в ПФР по старым реквизитам 2013 года, написала заявление в ПФР и они позже прислали письмо о зачете этих сумм. Из-за того, что они не поступили в 1 кв., я их вычла из налога за 2 кв 2015 г., т.е. во 2 кв. 2015 г. уменьшила налог на 11131 р.

За 2015 год были уплачены следующие авансовые платежи: 1 кв. — 46500, 2 кв. — 38369, 3 кв. — 42735, 4 кв. — 43788.

Данный вопрос повторяется достаточно часто, поэтому стоит еще раз вернуться к теме уплаты налога по УСН 6%. Как заполнять декларацию я рассказывать еще раз не буду, т.к. этот вопрос рассматривался не единожды. Здесь будет сразу результат.

Готовимся к заполнению декларации

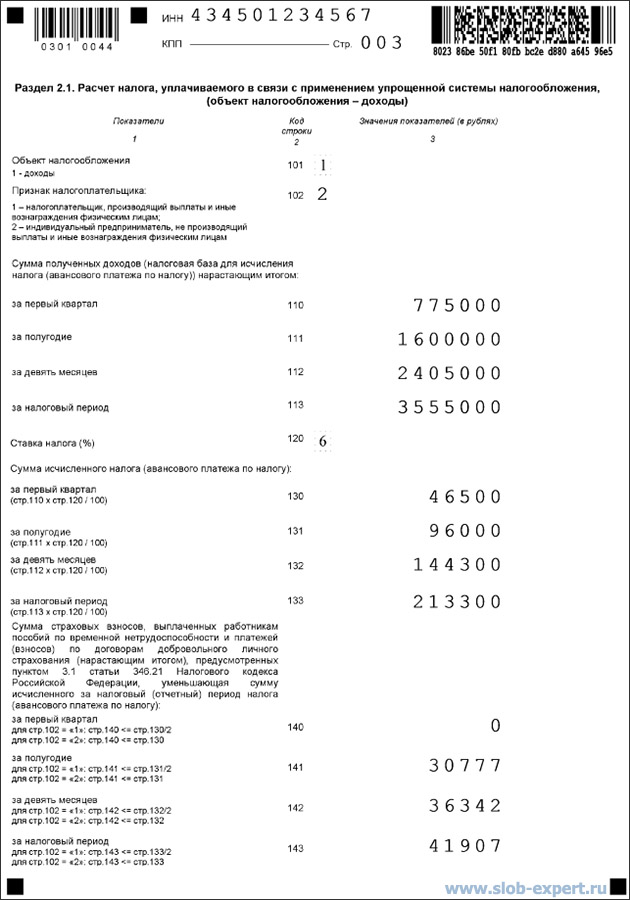

1. Считаем доходы нарастающим итогом:

- 1 квартал — 775 000

- полугодие — 1 600 000

- 9 месяцев — 2 405 000

- год — 3 555 000

2. Считаем уплаченные платежи по фиксированным взносам ИП:

- 1 квартал — 0

- полугодие — 30 777

- 9 месяцев — 36 342

- год — 41907

Раздел 2.1 в декларации должен выглядеть так:

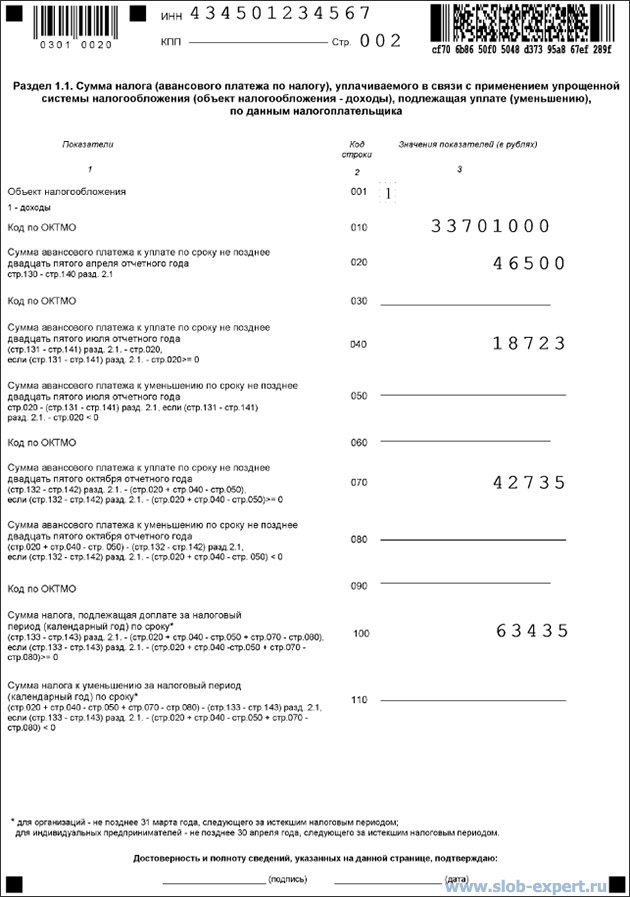

А раздел 1.1 —

P.S. в строке 010 у Вас, само собой, должен быть свой код по ОКТМО!

Проверяем декларацию

- У нашего ИП годовой доход составил: 3.555.000,- руб.

- Начисленный налог 6%: 213.300,- руб.

- Размер вычетов: 41.907,- руб.

- Размер налога, всего за год: 171.393,- руб. (213000 — 41907)

Сумма строк 20, 40, 70 и 100 также равна 171.393,- (46500+18723+42735+63435), т.е. декларация составлена верно.

Считаем налоги

Вспоминаем:

За 2015 год были уплачены следующие авансовые платежи: 1 кв. — 46500, 2 кв. — 38369, 3 кв. — 42735, 4 кв. — 43788.

Всего, перед заполнением декларации, было уплачено 171.392,- руб. Получается, что остается доплатить ровно 1 рубль (171393 — 171392). Все!

То, что наш предприниматель вначале 2015 года переплатил авансовых платежей, ничего не значит для заполнения декларации — заполняем как полагается, а в конце года подбиваем итоги, и при необходимости доплачиваем остатки по налогу.

Бывает, что произведя все расчеты, налогоплательщик обнаруживает, что переплатил. В этом ничего страшного нет — излишне уплаченный налог можно вернуть, либо зачесть в счет уплаты налога за 2016 год.

Остались вопросы? Не стесняйтесь и спрашивайте!

Добрый вечер! Помогите разобраться, я ИП с одним работником на УСН 6%. В декларации на уменьшение мне указывать 100% оплаченных взносов за работника и + 50% взнос за себя? Или же за себя и работника 50%? За год доход 1,5 миллиона руб.

2016 год-УСН-6% ( доходы есть 1-й кв-63100,9-мес-88100,год-626235) А налоги все уплачены 07.12.2016.-23153,29Фиксиров. платеж за 2015 год прошел в марте 2016 в смме 22261,38.Как заполнить декларацию по УСН -доходы.?

Здравствуйте, помогите пожалуйста разобраться и.п. усн доходы без работников в 2016г Доходы с нарастающ. 1 кв. не раб.

полугодие-90000 9 мес.-190000 год 290000 взносы 1июля опр-5018 11июля ав платеж-382. 3октября опр-5788 ав платеж 212. 23 октября опр 5788 ав пл 212 за полугодие не прошло подскажите пожалуйста

Добрый день.

Такая ситуации. Авансовые платежи в течении года не платил. Оплатил уже по факту в этом году за вычетом взносов в ПФР. ПФР оплатил в декабре 2015, всю сумму сразу 22261р. Налог за год был 27424р. В итоге я оплатил налог 27424-22261=5163р.

Начал составлять декларацию.

Доходы по кварталам:

1кв. = 113800р

2кв. = 237900р

3кв. = 396000р

4кв. = 457000р

Если рассчитывать по формулам (либо Налогоплательщик ЮЛ) то строка 110 (Сумма налога к уменьшению) равна 18597р. А это не равно уплаченным мною взносам. Строка 100 у меня получается прочерк. Как правильно составить декларацию и какую сумму налога к уменьшению мне учитывать.

Николай, подскажите каким образом можно вернуть переплаченные налоги? Что для этого нужно?

Добрый день. Помогите, пожалуйста, правильно заполнить декларацию.

ИП без работников.

Доход 1кв. 2015 г — 875000

2 кв — 0

3 кв — 0

4 кв — 0

Фиксированные платились в конце года в ПФР — 18610,8, ФФОМС — 3650,6

Аванс УСН оплачен в 1 кв. 2015 — 17500.

1% с превышения, оплачен в апреле 2016 г.

Заранее спасибо.

Здравствуйте, Николай! Пожалуйста, помогите разобраться в ситуации ИП на УСН -6% без работников. Фиксированные платежи в ПФР, ФФОМС ИП может платить в любое время до 31 декабря; по ст. 346.21 НК РФ ИП без работников уменьшают налог по УСН 6% на уплаченные фиксированные взносы. Я сделала предварительный расчет декларации по УСН за 2016г.

1 вариант:

страховые фиксированные взносы в 1-м квартале не уплачивались, а во 2-м, 3-м и 4-м кварталах ( как в Вашем примере) уплачивались, значит — за 1-й квартал авансовый платеж налога по УСН (стр.020) уплачивается полностью без вычета , за полугодие получается сумма аванс. платежа к уменьшению (стр.050), за следующие отчетные периоды (стр.070, 100) — уже с учетом уплаченных взносов.

2 вариант:

Страховые фиксированные взносы уплачивались во всех кварталах по 1/4 годовой суммы.

Получилось, что итого за год в 1-ом варианте я уплачу за год большую сумму налога по УСН, чем во 2-ом варианте. Хотя годовой доход одинаков в 1-м и 2-м вариантах и фиксированный взнос уплачен полностью до 31 декабря. Я полагала, что при заполнении декларации в 1-м и 2-м варианте должна была получиться одинаковая сумма налога к уплате за год. Или я не так сделала расчет? Заранее спасибо за ответ!

Николай,подскажите,пожалуйста.Если я ИП на УПС -6%, пенсионные взносы за 1 квартал уплатила только 28 апреля, могу я эту сумму применить на уменьшение налога?

Надежда, мало информации: 1 квартал 2015 года? Речь идет о заполнении декларации?

Николай! Спасибо Вам огромное за подробные инструкции! Очень выручаете правда! По этому примеру не могли бы пояснить как посчитались платежи по фиксированным взносам ИП: 0, 30 777 и 36 342??? Заранее благодарна!

Взносы за 1 квартал ошибочно уплачены на старый КБК, зачет прошел во 2-м квартале, поэтому

строка 140 — 0

строка 141 — 30 777 (0 + 5565 + 5565 + 19647)

строка 142 — 36 342 (0 + 5565 + 5565 + 19647 + 5565)

Николай, вопрос по последнему абзацу. чтобы зачесть излишне уплаченные взносы, нужно ли писать письмо в ИФНС или автоматически они зачисляются? мне в ифнс сказали, писать не надо! ….

Анна, заявление писать не обязательно, т.к. в лицевом счете по налогу переплата автоматически зафиксируется после подачи декларации.