В этой статье я расскажу о том, как действительно быстро, и главное правильно, заполнить декларацию по УСН 6% (доходы) за 2014 год. Делать мы это будем в программе Налогоплательщик ЮЛ версии 4.40.

Не будь ретроградом!

Несколько слов тем предпринимателям, которые заполняют декларации по старинке, вручную, на купленных или скачанных бланках деклараций. С каждым годом налоговая отчетность усложняется и новая форма декларации по упрощенке, которую мы будем сдавать в 2015 году, лишний раз тому подтверждение. Заполнение деклараций в специальных программах, например в «Налогоплательщик ЮЛ», действительно ускоряет процесс заполнения, и позволяет избежать многих ошибок.

Если компьютер есть (почти) у каждого предпринимателя (ведь Вы читаете этот текст), то принтер, на котором можно распечатать декларацию, имеется не в каждой семье. Как выкрутится из этой ситуации я уже писал ранее в свой статье Как распечатать налоговую декларацию, не имея дома принтера. Программа «Налогоплательщик ЮЛ» бесплатна, а ее установка и настройка не займет много времени. Таким образом, нет никаких препятствий для того, чтобы начать пользоваться этой замечательной программой!

Готовимся к заполнению

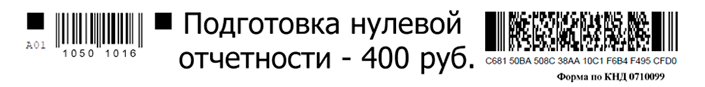

В конце 2014 года вышла новая версия 4.40 программы Налогоплательщик ЮЛ, которая позволяет заполнить декларацию по УСН по новой форме. Программу можно скачать с сайта налоговой службы или с нашего сайта. У кого стоит более старая версия, или не установлена вообще, то скачиваем дистрибутив и устанавливаем. Установить или обновить данное ПО очень просто, поэтому не будем останавливаться на этом.

В строке «Отчетный период» выбираем: Год 2014г. А в меню «Документы»: Налоговая отчетность ⇒ Декларация по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения.

Нажмите здесь чтобы увеличить картинку

Пример заполнения декларации по УСН 6% за 2014 год (без работников)

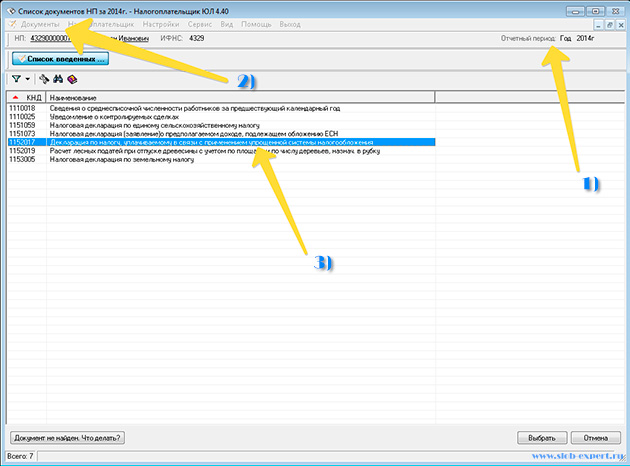

Далее на титульном листе в строке «Налоговый период» обязательно выбираем значение «34» — календарный год. Если этого сразу не сделать, то программа рассчитывает сумму налога (авансового платежа) только за 1 квартал.

Заполнение декларации я рассмотрю на примере одного своего клиента, который уже 2 января))) захотел побыстрее развязаться с этим делом и прислал мне на почту письмо с просьбой заполнить ему декларацию. В письме он указал следующие данные:

Доходы за:

- 1 квартал 2014 год 45500-00 руб.

- 2 квартал 2014 год 233370-00 руб.

- 3 квартал 2014 год 55120-00 руб.

- 4 квартал 170600-00 руб.

Фиксированные взносы в размере 20647 рублей были уплачены в сентябре 2014 года. Далее клиент указал, какие авансовые платежи он проплатил в течение года, но для заполнения самой декларации этот факт не имеет никакого значения. В декларации мы указываем только начисления по налогу на 25.04, 25.07, 25.10 и 30.04.2015 г. соответственно за 1 квартал 2014, полугодие, 9 месяцев и год, а налоговая инспекция сравнивает затем их с фактической уплатой.

Мой клиент не использовал труд наемных работников, поэтому пример заполнения декларации по УСН будет строится на этом основании. Напомню, что ИП без работников могут уменьшать 6%-ый налог (авансовый платеж) на сумму уплаченных фиксированных платежей полностью, без ограничения в 50%, в отличии от работодателей, которые уменьшают налог не более, чем наполовину.

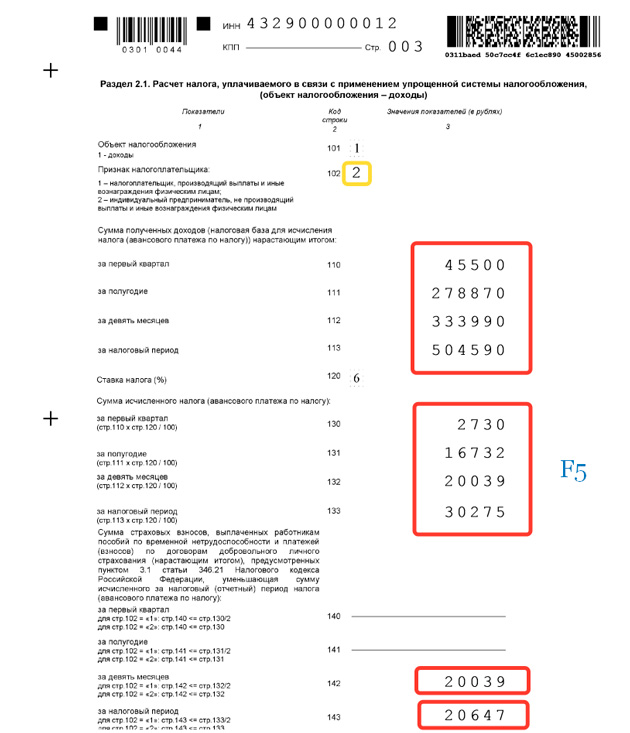

Продолжаем заполнение декларации. С помощью кнопки «Добавить раздел» добавляем разделы 1.1 и 2.1. Остальные разделы нам не пригодятся, их добавлять не надо. Переходим сразу в раздел 2.1 и в строке «Признак налогоплательщика» (строка 102) указываем — «2». Работодатели здесь укажут «1».

Нажмите здесь чтобы увеличить раздел 2.1 декларации

В строках 110, 111, 112 и 113 указываем нарастающим итогом доход предпринимателя соответственно за 1 квартал, полугодие, 9 месяцев и год. Нажав на кнопку F5, программа моментально рассчитает нам значение строк 130-133. Это будут значения сумм начисленных авансовых платежей и самого налога по УСН.

Для того, чтобы уменьшить налог на уплаченные страховые взносы, мы заполняем строки 140-143. Все значения опять же указываются нарастающим итогом. Так как мой клиент уплатил фикс. платежи в 3 квартале, то в строках 140 и 141 я ничего не указал. Страховые взносы были уплачены в размере 2о647 руб., но сумма авансового платежа за 3 квартал (см. стр. 132) у меня получилась меньше — 20039 руб. Вычет по налогу не может быть больше самого налога, поэтому в строку 142 я поставил 20039 руб.

В разделе 2.1 осталось заполнить строчку 143. Уплаченные 20647 руб. меньше начисленного налога 30275 руб. (см. стр. 133), поэтому указываем — 20647 руб. Повторюсь, что страховые взносы указываются нарастающим итогом, и при заполнении строк 140-143 они не должны превышать значение строк 130-133! Как не сложно догадаться, у работодателей строки 140-143 не должны превышать значение 50% от значений 130-133.

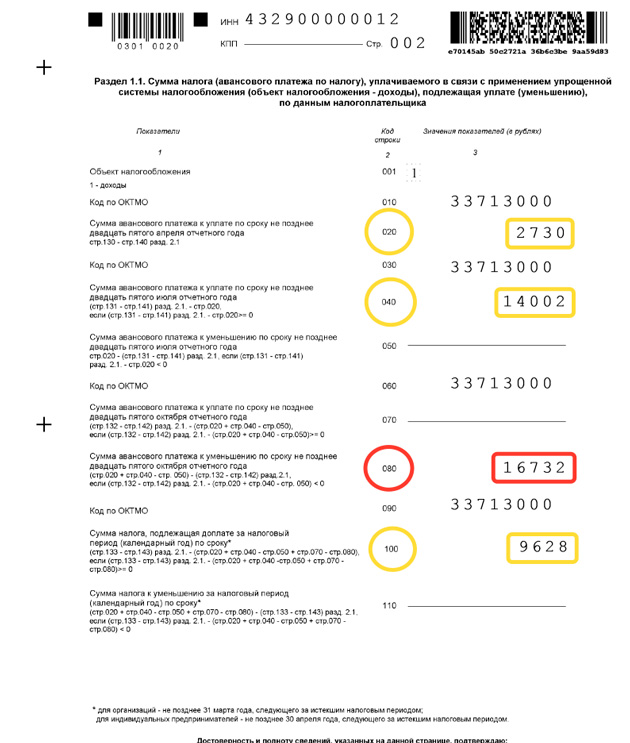

Для заключительного расчета сумм налога (авансовых платежей) переходим в раздел 1.1 и сразу наживаем кнопку на клавиатуре F5. Умная программа автоматически заполнит данный раздел. Останется вручную выбрать ОКТМО в строках 030, 060, 090. Для перепроверки заполнения декларации нажмите F6. Если ошибок нет, то можно распечатывать декларацию и идти «сдаваться» в налоговую инспекцию.

Нажмите здесь чтобы увеличить раздел 1.1 декларации

Как видите, в разделе 1.1 поле ОКТМО есть для каждого отчетного периода. Также, начиная с расчета авансового платежа за полугодие, для начисления и уменьшения налога присутствует отдельная строка.

В прежней декларации суммы авансовых платежей и налога указывались нарастающим итогом. В новой же, необходимо отражать конкретную сумму за расчетный квартал.

Проверяем 1 квартал (строка 020): 45.500 * 6% = 2.730. Страховые взносы в данный период не платились, налог не уменьшался.

Проверяем полугодие (строку 040): (45.500 + 233.370) — 2.730 = 14.002. Страховые взносы не платились, налог не уменьшаем.

С расчетом налога за 9 месяцев ситуация интереснее: в сентябре мой ИП заплатил фиксированные платежи (20.647,-), причем их сумма перекрыла размер начисленного налога (20.039,-). Т.е. получается сумма налога по итогам 9 месяцев равна нулю, а начисленные ранее 16732 (2730+14002) нуждаются в «обнулении». Поэтому указанную сумму была отражена в строке 080.

Проверяем налог за год (строка 100): (45.500+233.370+ 55.120+170.600) = 504.590*6% = 30.275. Это начисленный налог, он уменьшается на уплаченные ранее авансовые платежи (0 руб.) и уплаченные страховые взносы (20.647). Считаем 30.275-0-20.647=9.628

Как видите программа «Налогоплательщик ЮЛ» рассчитала все правильно. В ближайшие дни опубликую статью для начинающих бухгалтеров и предпринимателей о том, как установить и настроить эту полезную программу.

На этом заканчиваю. У кого остались вопросы — можете смело их задавать ниже в комментариях. Всех еще раз с праздниками: Новым годом и Рождеством!!!

P.S. Кому лень разбираться в нюансах заполнения декларации, или нет на это времени, то я на платной основе могу помочь Вам с этой проблемой. Будет быстро, качественно и недорого 🙂

Пример заполнения налоговой декларации по УСН 6% для ИП за 2015 го рассмотрен в новой статье.

Здравствуйте, Николай! Подскажите, пожалуйста, я ип на усн 6 %, за 2016 год не оплатила авансовые платежи за 3 и 4 квартал и взносы в ПФР за себя. Если я оплачу взносы в ПФР в этом месяце (23153,33 ₽), то можно уменьшить налог( 23242₽)? Это за 2016 год. Налоговая выставила требование об оплате. Также в 2017 году закрываю ип, можно оплатить взносы, а налог не платить? Сумма взносов перекрывает полностью налог.

Добрый день!

Диана, налог за 2016 год можно уменьшить только на те страховые взносы ИП (включая 1%), которые были уплачены в течение 2016 года.

Если в 2016 году взносы не платились (в т.ч. за прошлый год), то и налог нельзя уменьшить.

Добрый день, подскажите пожалуйста как должна выглядеть нулевая декларация?

Так как зарегистрированное ИП не вело деятельности с момента оформления, по причине разногласий с партнером под которого и регистрировалось.

Добрый день!

С образцом нулевой декларации по УСН 6% можно ознакомиться в этой статье — http://slob-expert.ru/nalogi/usn/obrazec-zapolneniya-nulevoj-deklaracii-po-usn-6-za-2014-god-dlya-ip-i-ooo/

Добрый день!у меня такой вопрос, подскажите пожалуйста!я обновила налогоплательщик до версии 4.46.2 и там я не могу найти форму по заполнению декларации по УСН 1152017, подскажите, как ее там найти??

Это сделали?

Вопросы по заполнению декларации по УСН за 2015 год лучше здесь задавать — http://slob-expert.ru/nalogi/usn/zapolnenie-deklaracii-po-usn-6-za-2015-god-dlya-ip/

Здравствуйте!

Заполнила декларацию в «Налогоплат ЮЛ» (УСН, 6%, без работников). Получилось, что сумма налога, подлежащая доплате за год (в 100 строке), совершенно не такая, если бы я считала ее вручную.

Итак, подробнее.

В 3 квартале доход был небольшой, взносы(квартальные) в ПФ превысили сумму рассчитанного аванса по налогу. Появился «минус» по рассчитанному авансу по налогам, т.е. положительное значение в 80 строке — 500 рублей. Поэтому в 100 строке эти 500 рулей и «вылезли», и ровно на эту сумму отличается сумма налога, которую НалЮЛ выдает, от суммы, посчитанной вручную.

Вижу 3 варианта:

1. Заплатить так, как НалЮЛ считает. В итоге будет переплата по налогу в 500 р;

2. Не обращать внимание на сумму в 100 строке и заплатить сумму, посчитанную вручную;

3. Написать в 142 строке уменьшенные взносы в ПФ, чтобы не было «плюса» в 80 строке, хотя оплачены взносы полностью. В этом случае сумма в 100 строке меня устраивает))

Как быть? Совершенно запуталась. Распутайте, пожалуйста. ¶

Распуталась…. Ответ 2.

в версии 4.45.1 в документах нету Декларация по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения.

Здравствуйте, помогите разобраться. ИП на упрощенке 6% и ЕНВД вид деятельности, грузоперевозки, без работников. Во 2 кв.2014г продали грузовую машину за сумму меньше чем купили в собственности менее 3-х лет была. ЕНВД платили, УСНО за 2014г показали нулевую. Декларацию о продажи авто заполнили как от физ.лица. Не знали что надо от ИП. Пришло письмо из налоговой, что заплатить налог с продажи авто, что это прибыль (хотя может быть это авто у меня не участвует в грузоперевозках). Подскажите как рассчитать сумму налога? По вашему примеру вроде немного поняла, но хотелось бы по своей ситуации, может как-то по другому будет. Заранее спасибо.

Добрый день!

У меня вопрос по декларации за 2015 г. У меня во 2 кв. была прибыль. Заплатила налог авансом. В 3 квартале была очень маленькая прибыль. Я налог не платила, т.к. сумма страховых взносов была больше налога. По строке 080 отразился размер платежа к уменьшению. В 4 квартале прибыли не было. Рассчитывая сумму к уменьшению по итогам года ( исчисленный налог- авансовые платежи по страховым взносам — уплаченные авансы ) я получаю 10 000 руб. к уменьшению. а программа выдает мне в строке 110 декларации только половину этой суммы. Почему?

Николай, доброго времени! УСН 15%. Оплатили поставщику, а банк в этот же день вернул деньги в связи с закрытием р/с поставщиком. Как в КуДиР и декларации отразить возврат в доход, нашу оплату соответственно в расход . на сумму налога не повлияет. Или эту сумму вообще ни где не указывать? или еще какой вариант? cпасибо)

Добрый день!

Никуда не включайте. Это не доход и не расход.

Здравствуйте, Николай!

Оргомное СПАСИБО за Ваш труд!!!

Подскажите пожалуйста в таком вопросе — у меня ИП на ЕНВД (торговля) и УСН-доходы (оказание услуг). Правильно я понимаю, что уменьшать налог на уплаченные страховые взносы можно только по одному налогу? В моем случае я уменьшала ЕНВД, а по УСН в декларации в строках 140-143 ставить нули или оставить прочерки?

Заранее благодарю за ответ!

Извините, пожалуйста! Еще попутный вопрос.

Сейчас посчитала совокупный доход от ЕНВД и УСН, получилось 351 364 руб, значит я доплачу 1% страховых взносов, а где я могу уменьшить налог на эту сумму?

Спасибо!

Добрый день!

Спасибо)

Я так понимаю работников нет?

Раньше Минфин и ФНС рекомендовали разбивать фиксированные взносы между двумя налогами соразмерно доходам. Потом видел разъяснения, то предприниматель может сам относить вычет на любой налог по желанию. Я сам так делаю.

Вычет по 1% сможете применить после уплаты, т.е. в 2016 году. Где применить — решайте сами.

Спасибо большое!!!

Здравствуйте Николай! С Новым годом! Прошу Вас помочь с декларацией УСНО 6% доходы.

В первом, во втором квартале не было доходов. В 3 квартале доход составил 29997 рублей. В 4 квартале доход составил 663449 руб. Итого за год доход 693446 руб. Страховые взносы в каждом квартале составили 4248 руб. В итоге за год 16992 руб.

Заполнил декларацию в программе Налогоплательщик ЮЛ.

По строкам указал следующее:

Стр.112= 29997

Стр.113= 693446

Стр.120=6

Стр.132=1800

Стр.133= 41607

Стр.142=900

Стр.143=16992

Стр.070=1800

Стр.080=900

Стр.100=23715

При таком расчете программа дает ошибки: Нужно уточнить сумму Стр.070 и Стр.080. В чем причина не могу понять, прошу Вашей помощи. С уважением Фарман

Добрый день! И Вас со всеми праздниками!

Раздел 2.1 правильно. В разделе 1.1 укажите:

070 — 900

100 — 23715

Это сделали? —

Если да, то не знаю откуда ошибка. Проверил расчеты в Налогоплательщик ЮЛ 4.45 — все правильно считает.

P.S. Почему страховые взносы — 16992 руб.? Не полностью оплатили или зарегистрировали ИП в течение года?

Добрый день! Впервые за много лет такая запутанная декларация. Самое неудобное- видны только суммы начислений. Где отражается уплата и сумма долга?

Добрый день!

Уплата налогов в декларации по УСН нигде не отражается. Мало деклараций, где отражается уплата налогов.

Спасибо,Николай

Подскажите, в программе Налогоплательщик ЮЛ с помощью мастера ввода документов заполнил 3-НДФЛ, все необходимые листы, а как завершить работу? В excel не выгружает (для документов со штрих-кодом выгрузка в excel предусмотрена), мастер ввода пишет документ не создан и ни где нет кнопки завершить или готово.

Спасибо!

Здравствуйте Николай.

Фиксированные платежи в 2014 составили 20727 руб. 53 коп. Ваш клиент заработал свыше 300000 т.руб. значит с превышающей суммы, а она 204590 руб. он должен дополнительно перечислить 1% в ПФР 2045 руб. 90 коп., и на эту сумму уменьшить налог.

В чем смысл заполнения вами декларации?

Добрый день, Дмитрий!

Не понял сути вопроса:

до 30 апреля включительно — все ИП на УСН должны подать декларацию.

добрый день, Николай! подскажите пожалуйста что делать, хотели оплачивать взносы в пфр каждый квартал и не платить налог по усн( маленький оборот очень) а так и не платили и не в пфр и не в налоговую. оплатили в пфр в конце года единовременно, как вы думаете стоит заполнить декларацию с вычетом взносов в пфр или заплатить в налоговую налог? и не подскажите какие там штрафы и пени если не своевременно оплачен налог?

?

Добрый день!

1. Заявите вычет по взносам в конце года. Программа «Налогоплательщик ЮЛ» рассчитает авансовые платежи за 1-3 кв., которые затем и «аннулирует».

2. Соответственно будет маленькая пени. Штрафных санкций не будет.

Добрый день!

Не поняла, почему за налоговый период сумма страховых взносов 20647р. Если она должна быть 20727р.56к.

Добрый день! Я делал статью на конкретном примере, а клиент заплатил именно 20 647 руб. Если заплачено (округленно) 20.728 — эту сумму и отражаете в декларации.

Николай, здравствуйте. А сколько стоят услуги по проверке заполненной декларации?

200 руб.

Добрый день, Николай! Очень нужна Ваша помощь. Не пойму правильно ли заполнила новую декларацию. Куда Вам можно выслать для проверки?

Николай, У меня УСН-доходы без работников. Помогите. Доход 1кв.-222940руб, 2кв-294439, 3 кв-193651 4кв.-323519 Налог в 1и 2-кв. кв не платила. в 3-кв. заплатила-11000, в 4кв.20000.В начале 15-го года доплатила налог 2999руб. И в 4-ом в ПФ перевела 20728 руб и до 01.04.15 доплатила 1%-7346 руб. Я не могу составить декларацию.

Николай, За несвоевременую уплату налогов мне наверное дадут штраф и пеню. Много это будет? Напишите счет куда Вам за заполн. декларации перечислить и какую сумму. С уважением! Татьяна

Николай, спасибо за ваш труд.

Николай, здравствуйте! Подскажите пожалуйста, ИП открыл в феврале 2014г, в марте прибыль 6500, и в июле 26000 больше прибыли не было .В декабре оплатил в ПФР 20727. Как в таком случае правильно заполнить налогоплательщик юл, и какую сумму нужно оплатить? Каждый месяц другой предприниматель мне пополняет р/с в банке на 500 руб для того чтоб его не закрыли (сам не могу т.к. проживаю в другом городе) считается ли это тоже как прибыль?

Николай, очень подробная статья, спасибо.

Добрый день,Николай! Можно спросить совет, вопрос такой страховые взносы за 2014 год составили 20727 руб., а налог 4200 т.к. доход был в первом квартале 70000 руб. в январе, и весь год не работал. Оплату произвел страховых взносов 24.11.2014, как вычислить уменьшаемый налог и какую сумму надо было оплатить?

С уважением Валентин.

Добрый!

Декларацию делаете в программе Налогоплательщик ЮЛ?

Раздел 2.1

В стр. 110-113 укажите — 70.000

В стр. 143 — 4.200

Все остальное программа автоматически рассчитает (нажмите F5):

Раздел 1.1

стр. 020 — 4.200

стр. 110 — 4.200

Т.е. налог платить не надо.

Добрый день,Николай!Большое спасибо за помощь.

С уважением Валентин.

Николай, спасибо за луч света в тёмном для меня царстве отчётности перед государством!

Добрый день.

Еще такой вопрос: пишут, что сумму налога на доходы можно уменьшить на сумму страховых взносов, исчисленных и уплаченных в данном налоговом периоде.

А ведь взносы, которые мы платим в январе,являются исчисленными за предыдущий период (кроме фиксированных платежей ИП)?

Например взносы за работника:

январь-5477, февраль-10419,март-10419,

сумму налога могу уменьшить на 26315 руб.-не превышает 50%

или только на 20838 руб. не включая взносы,уплаченные в январе?

Николай, здравствуйте, спасибо за разъяснения. Прошу еще раз подтвердить, что несмотря на фактически уплаченные суммы авансовых платежей по налогу на доходы (если они отличаются от исчисленных программой «Налогоплательщик ЮЛ»), в разделе оставляем суммы, рассчитанные программой?

Главное, чтобы по итогу года исчисленная программой и фактически уплаченная суммы были одинаковыми?

За счет того, что в первом квартале я уплаченные взносы неверно приняла к уменьшению, у меня получается отличие уплаченных от исчисленных и программа показывает к доплате 38000, а с учетом фактически уплаченных авансовых платежей я должна доплатить 33000.

Т.е как Вы и писали ФНС посмотрит сумму исчисленного налога и сравнит с фактически перечисленной за весь период(2014г.)?

Нужно заполнить декларацию за 2014 и оплатить налог 6% УСН

сколько стоят услуги ?

Николай, подскажите пожалуйста, как поменять в разделе 1.1 с доходов, на доходы уменьшенные на величину расходов? никак не получается.

В декларации по УСН 15% за 2014 г. заполняются: титульный лист, разделы 1.2 и 2.2)

Николай,пож.подскажите какие пункты заполнять при УСН 6% без работников.

Здравствуйте, Николай. Я на Упрощенке 6% без работников. Пож. окажите мне помощь в заполнении декларации. Я не платила год авансовых платежей. Как мне отчитаться в налоговую и какие пункты заполнять? Жду очень Вашего ответа. Мой общий доход составил 2780300, выплатила в пенсионный страхов.взносы 42041 и в ФФОМС 3399. Никак не пойму как заполнить. Совсем отчаялась.

Добрый день!

То, что Вы не платили авансовые платежи по налогу в течение года, никак не влияет на заполнение декларации. Об этом и обо всем остальном сказано в статье. Следуйте алгоритму заполнения и программа «Налогоплательщик» сама заполнит Вам декларацию.

Спасибо за ответ.Николай. Пож.подскажите какие пункты мне нужно заполнить.У меня есть распечатанная форма декларации.Я очень слабый пользователь компьютера и не совсем понимаю как следовать алгоритму заполнения и где найти программу»Налогоплательщик».Извините за беспокойство.Не пойму мне указывать свой доход по кварталам или можно одной строкой за год указать? Еще раз очень ВАС прошу,просто укажите какие графы в моем случае нужно заполнить.Нахожусь в чужом городе и не у кого проконсультироваться,а сроки поджимают.Старую декларацию знала хорошо,а в новой все по другому.вот и боюсь наделать ошибки.

Добрый день.

мой вопрос такой: Страховой взнос за 2014 год я заплатила 12.01.2015, планировала уменьшить сумму налога в 1кв 2015 на сумму уплач. страх. взн., но сумма налога за 1 кв. составила всего лишь 3300 р, как правильно поступить в данной ситуации?

Николай у меня такой вопрос!!!!!! В налоговой декларации есть раздел 3 у нас поступление только от квартиросьемщиков за услуги коммунальные —ТСЖ СОДРУЖЕСТВО. В налоговой говорят что нам надо заполнять, я думаю что не надо.