В последнее время в интернете появились многочисленные статьи о якобы «новом» порядке взыскания задолженности по имущественным налогам с граждан через работодателей. Тем не менее, такое право для налоговиков дает Закон об исполнительном производстве, который действует уже не первый год.

Порядок взыскания неуплаченных налогов с граждан (не ИП) определяет статья 48 НК РФ. В соответствии с ней, долги по налогам взыскиваются через суд. Раньше после судебного разбирательства налоговики отправляли исполнительные листы (судебные приказы) непосредственно судебным приставам, которые и работали с должниками.

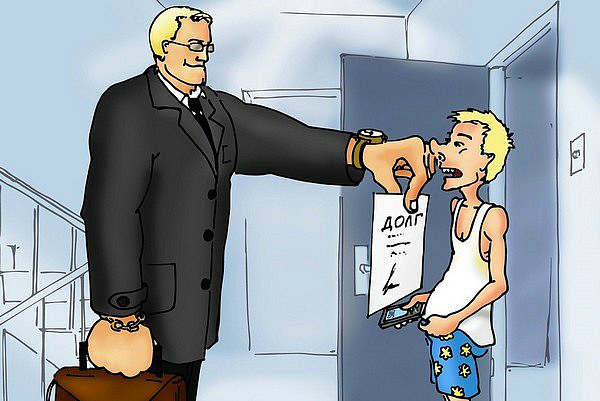

Теперь же, при наличии небольшой, до 25 т.р., недоимки — исполнительный лист направляется непосредственно по месту работы должника для удержания задолженности из заработной платы. Если работодатель проигнорирует данную обязанность, то такое «не внимание» может обойтись ему в 100 т.р. штрафных санкций. Кстати, если работник уволился, то об этом также надо будет сообщать.

Это еще не всё. При долге свыше 3 т.р., налоговая инспекция через приставов может арестовать имущество гражданина. Если же долги превысят порог 10 т.р. — должника не пустят за границу.

Указанный порядок взыскания не коснется индивидуальных предпринимателей и тех граждан, кто работает без оформления. Ихними долгами по старинке будут заниматься судебные приставы, которые видимо работают не очень эффективно, раз налоговики решили сами заниматься этим делом.

Ниже привожу письмо ФНС от 21 октября 2015 г. за № ГД-4-8/18401@ в продолжение темы:

МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ

ФЕДЕРАЛЬНАЯ НАЛОГОВАЯ СЛУЖБА

ПИСЬМО

от 21 октября 2015 г. N ГД-4-8/18401@

ОБ УРЕГУЛИРОВАНИИ ЗАДОЛЖЕННОСТИ ФИЗИЧЕСКИХ ЛИЦ

Федеральная налоговая служба в целях взыскания задолженности по имущественным налогам физических лиц после наступления срока уплаты по «единому» налоговому уведомлению и отсутствии в налоговом органе информации об уплате по нему рекомендует налоговым органам проводить следующие мероприятия:

1. После наступления срока уплаты по «единому» налоговому уведомлению, направленному налогоплательщику — физическому лицу, не являющемуся индивидуальным предпринимателем (далее — физическое лицо, налогоплательщик) и отсутствию в налоговом органе информации об уплате по нему, налоговый орган не позднее 4 рабочих дней направляет в территориальный орган ФМС России запрос в части получения актуальной информации о месте жительства (пребывания) физического лица для направления ему требования об уплате налога, сбора, пени, штрафа, процентов (далее — требование об уплате) в отношении налогоплательщиков, имеющих задолженность более 50 тыс. рублей.

Данный запрос направляется в пределах одного субъекта. Если у налогового органа имеются сведения о смене места жительства (пребывания) налогоплательщика, то запрос направляется по новому месту жительства (пребывания).

2. После наступления срока уплаты по «единому» налоговому уведомлению необходимо на постоянной основе осуществлять анализ данных информационного ресурса местного уровня «Расчеты с бюджетом» о наличии у налогоплательщика излишне уплаченных сумм и задолженности по одному виду налогов, а также пеням и штрафам с целью выявления излишне уплаченных сумм и проведения зачетов в соответствии с пунктом 5 статьи 78 Налогового кодекса Российской Федерации (далее — Кодекс).

3. Налоговый орган не позднее 5-ти рабочих дней после наступления срока уплаты имущественного налога, указанного в «едином» налоговом уведомлении, направленном физическому лицу, и, в случае неисполнения обязанности по уплате в установленный срок, формирует документ о выявлении недоимки у этого налогоплательщика.

Данный документ составляется в одном экземпляре по форме, утвержденной приказом ФНС России от 03.10.2012 N ММВ-7-8/662@ «Об утверждении форм документа о выявлении недоимки, требования об уплате налога, сбора, пени, штрафа, процентов, а также документов, используемых налоговыми органами при применении обеспечительных мер и мер взыскания задолженности по обязательным платежам в бюджетную систему Российской Федерации» (зарегистрирован Минюстом России 18.12.2012 N 26179) (далее — приказ ФНС России от 03.10.2012 N ММВ-7-8/662@) и хранится в налоговом органе.

4. Налоговый орган направляет физическому лицу требование об уплате налога, сбора, пени, штрафа, процентов (далее — требование об уплате):

— если общая сумма налога, сбора, пеней, штрафов, подлежащая включению в требование об уплате, превышает 3 тыс. рублей — не позднее 10-ти календарных дней со дня выявления недоимки;

— если общая сумма налога, сбора, пеней, штрафов, подлежащая включению в требование об уплате составляет от 500 рублей до 3 тыс. рублей — не ранее 1-го месяца, но не позднее 2-х месяцев со дня выявления недоимки;

— если общая сумма налога, сбора, пеней, штрафов, подлежащая включению в требование об уплате не превышает 500 рублей — не позднее 10-ти месяцев со дня выявления недоимки.

В случае, если требование об уплате вручается налогоплательщику лично под расписку или направляется по почте заказным письмом, то оно составляется в двух экземплярах по форме, утвержденной приказом ФНС России от 03.10.2012 N ММВ-7-8/662@.

Один экземпляр требования об уплате вручается соответственно физическому лицу (его законному или уполномоченному представителю) лично под расписку или направляется по почте заказным письмом.

Второй экземпляр требования об уплате с датой и подписью налогоплательщика о вручении или с документом, подтверждающим дату направления требования об уплате по почте заказным письмом, хранится в налоговом органе.

В случае, если требование об уплате передается налогоплательщику в электронной форме по телекоммуникационным каналам связи в соответствии с Порядком направления налогоплательщику требования об уплате налога, сбора, пени, штрафа в электронном виде по телекоммуникационным каналам связи, утвержденным приказом ФНС России от 09.12.2010 N ММВ-7-8/700@ (зарегистрирован Минюстом России 11.02.2011 N 19804) либо через личный кабинет налогоплательщика согласно Порядку ведения личного кабинета налогоплательщика, утвержденному приказом ФНС России от 30.06.2015 N ММВ-7-17/260@ (зарегистрирован Минюстом России 28.07.2015 N 38229), то оно составляется в одном экземпляре по форме, утвержденной приказом ФНС России от 03.10.2012 N ММВ-7-8/662@, и, с подтверждением отправки налогоплательщику данного требования, хранится в налоговом органе.

Срок исполнения требования об уплате рекомендуется устанавливать:

— при составлении и направлении налогоплательщику через филиалы ФКУ «Налог-Сервис» ФНС России в субъекте Российской Федерации, к видам деятельности которого относится централизованная печать и массовая рассылка налоговых документов в соответствии с приказом ФНС России от 15.11.2013 N ММВ-7-1/507@, — не менее 30, но не более 45 календарных дней;

— во всех остальных случаях — 30 календарных дней.

5. После истечения срока исполнения физическим лицом требования об уплате налоговый орган до формирования списков, предусмотренных пунктом 7 настоящего письма, информирует должника (его законного или уполномоченного представителя) посредством телефонной связи о наличии у налогоплательщика задолженности, а также о его правах и обязанностях по уплате обязательных платежей в соответствии с Кодексом, в рамках приказа ФНС России от 30.04.2015 N СА-7-17/180@ «Об оказании услуги по бесплатному информированию налогоплательщиков, плательщиков сборов и налоговых агентов о действующих налогах и сборах, законодательстве о налогах и сборах и о принятых в соответствии с ним нормативных правовых актах, порядке исчисления и уплаты налогов и сборов, правах и обязанностях налогоплательщиков, плательщиков сборов и налоговых агентов, полномочиях налоговых органов и их должностных лиц с использованием единого телефонного номера на территории Российской Федерации» при условии:

а) информирование физических лиц производится, если общая сумма задолженности, подлежащая взысканию с физического лица в бюджетную систему Российской Федерации составляет более 10 тыс. рублей, а для г. Москвы, Московской области, Санкт-Петербурга более 50 тыс. рублей;

б) номер телефона физического лица устанавливается из любых доступных источников (в том числе с использованием справочников АТС).

Информирование физических лиц осуществляется только в рабочие дни в период с 8 до 20 часов по местному времени, соответствующему месту жительства физического лица, с использованием иных альтернативных способов при условии соблюдения положений статьи 102 Кодекса, а также Федерального закона от 27.07.2006 N 152-ФЗ «О персональных данных».

6. После истечения срока исполнения требования об уплате, но не позднее одного месяца со дня истечения срока его исполнения, налоговый орган информирует работодателя (при наличии сведений в налоговом органе) о сотрудниках, имеющих неисполненную обязанность по уплате обязательных платежей в бюджетную систему Российской Федерации, с соблюдением положений Федерального закона от 27.07.2006 N 152-ФЗ «О персональных данных». Информирование работодателей с направлением списка сотрудников с указанием фамилии и инициалов (имя и отчество полностью не указывается) физических лиц, наличия задолженности (без указания наименования объекта налогообложения), а также контактных данных налогового органа осуществляется письменно не реже одного раза в год по форме согласно приложению N 1 к настоящему письму. Иная информация о физических лицах в письме не указывается.

7. Отделами, в компетенцию которых входит взыскание задолженности, формируются списки налогоплательщиков и передаются в правовые отделы в целях последующей подачи налоговым органом в суд заявления о взыскании налога, сбора, пеней, штрафов за счет имущества физического лица в следующие сроки:

— в течение 4 месяцев со дня, когда общая сумма налога, сбора, пеней, штрафов, подлежащая взысканию превысила 3 тыс. рублей и по которым не были ранее направлены заявления о взыскании в суд общей юрисдикции;

— в течение 3 месяцев со дня истечения трехлетнего срока со дня истечения срока исполнения самого раннего требования об уплате налога, сбора, пеней, штрафов, учитываемого налоговым органом при расчете общей суммы налога, сбора, пеней, штрафов, подлежащей взысканию с физического лица, в случае, если такая сумма налогов, сборов, пеней, штрафов не превышает 3 тыс. рублей.

8. Налоговый орган осуществляет взаимодействие с органами регионального и местного самоуправления по оказанию содействия в информировании физического лица об имеющейся у него задолженности по имущественным налогам, а также о его правах и обязанностях по уплате обязательных платежей в соответствии с Кодексом:

а) одновременно с направлением информации работодателю о сотрудниках, имеющих задолженность по имущественным налогам налоговый орган участвует в работе комиссий по урегулированию задолженности с участием работников правоохранительных органов и органов исполнительной власти регионального и местного уровня;

б) после вступления в законную силу судебного акта о взыскании налога, сбора, пеней, штрафов, процентов за счет имущества физического лица, налоговый орган передает сведения о задолженности по имущественным налогам физического лица перед бюджетной системой Российской Федерации для дальнейшего отражения справочно в Едином платежном документе (ЕПД) с соблюдением положений Федерального закона от 27.07.2006 N 152-ФЗ «О персональных данных».

9. В случае, если сумма задолженности не превышает 25 тыс. рублей, налоговый орган в соответствии со статьей 9 Федерального закона от 02.10.2007 N 229-ФЗ «Об исполнительном производстве» после получения из судебных органов исполнительного листа или судебного приказа, вступивших в законную силу, и информации Пенсионного фонда Российской Федерации о страхователе, осуществляющем уплату обязательных платежей (страховые взносы на обязательное пенсионное страхование), направляет их не позднее 10 рабочих дней в организацию или иному лицу, выплачивающим должнику заработную плату, пенсию, стипендию и иные периодические платежи, исполнительный документ о взыскании денежных средств.

10. Управления ФНС России по субъектам Российской Федерации заключают соглашения с Правительствами субъектов Российской Федерации в целях передачи сведений о задолженности физических лиц по имущественным налогам, после вступления в законную силу судебного акта о взыскании налога, сбора, пеней, штрафов, процентов за счет имущества физического лица.

11. В случае, если общая сумма налога, сбора, пеней, штрафов, процентов, подлежащая взысканию с физического лица в бюджетную систему Российской Федерации превысила 200 тыс. рублей (для г. Москвы, Московской области, Санкт-Петербурга 300 тыс. рублей), контроль за полнотой и качеством процедуры взыскания задолженности с этого налогоплательщика осуществляется управлениями ФНС России по субъектам Российской Федерации.

При необходимости управления ФНС России по субъектам Российской Федерации могут осуществлять контроль по суммам задолженности, подлежащей взысканию, менее вышеуказанных размеров.

В случае, если общая сумма налога, сбора, пеней, штрафов, процентов, подлежащая взысканию с физического лица в бюджетную систему Российской Федерации превысила 3 млн. рублей, контроль за полнотой и качеством процедуры взыскания задолженности с этого налогоплательщика осуществляется Управлением по работе с задолженностью ФНС России.

12. Информацию об исполнении положений настоящего письма необходимо представлять ежеквартально не позднее 20 числа месяца, следующего за отчетным периодом, по форме согласно Приложению N 2 к настоящему письму.

Действительный

государственный советник

Российской Федерации

3 класса

Д.Ю.ГРИГОРЕНКО

Мда..сначала алименты на нас свалили, вот теперь еще и всех должников..(( Вот так наше государство «работает».

Согласен, Роман, забот у бухгалтеров зимой после 1 октября явно добавится …