В данной статье мы рассмотрим правильный порядок подачи корректирующей (измененной) налоговой декларации, чтобы избежать штрафов и других недоразумений с налоговой инспекцией.

Прошел апрель, а с ним и декларационные компании за 2012 год и 1 квартал 2013 года. 2013 год принес налогоплательщикам много изменений в налоговое и пенсионное законодательство, как приятных, так и не очень. Любое нововведение грозит нам неизбежными ошибками в заполнении налоговых деклараций. И если Вы обнаружили, что не правильно заполнили отчетность, то данная статья расскажет Вам о том, как правильно подать корректирующую, или как ее еще называют, «измененную» декларацию.

Понятие «налоговая декларация» и «внесение изменений в налоговую декларацию» раскрывает, как это не трудно догадаться, часть первая Налогового кодекса РФ, а именно — статьи 80 и 81 главы 13 кодекса. Если у Вас нет кодекса под руками, то ознакомиться с самой последней его редакцией можно в некоммерческой интернет-версии КонсультантПлюс. Напомню, что в первой части НК РФ рассматриваются общие моменты налогового законодательства: понятие налога, сроки уплаты, налоговая ответственность и т.д., а во второй — непосредственно сами налоги: НДС, НДФЛ, УСН, ЕНВД и другие.

В данном случае нас больше всего интересует статья 81 НК РФ «Внесение изменений в налоговую декларацию», в которой говорится кто обязан подать уточненную налоговую декларацию, а кто может сделать это по своему желанию:

1. При обнаружении налогоплательщиком в поданной им в налоговый орган налоговой декларации факта неотражения или неполноты отражения сведений, а также ошибок, приводящих к занижению суммы налога, подлежащей уплате, налогоплательщик обязан внести необходимые изменения в налоговую декларацию и представить в налоговый орган уточненную налоговую декларацию в порядке, установленном настоящей статьей.

При обнаружении налогоплательщиком в поданной им в налоговый орган налоговой декларации недостоверных сведений, а также ошибок, не приводящих к занижению суммы налога, подлежащей уплате, налогоплательщик вправе внести необходимые изменения в налоговую декларацию и представить в налоговый орган уточненную налоговую декларацию в порядке, установленном настоящей статьей.

Как видно из пункта 1 статьи 81 НК РФ если Вы обнаружили ошибку в заполнении декларации и эта ошибка занизила сумму налога к уплате, то Вы обязаны подать корректировку. Если же ошибка не приводит к занижению налога, то подавать измененную декларацию не обязательно.

Итак, допустим Вы нашли серьезную ошибку в декларации и надо доплатить налог. Здесь возможны 3 ситуации, которые мы рассмотрим на примере годовой декларации 3-НДФЛ за 2012 год, срок подачи которой — 30 апреля — недавно прошел. Срок уплаты НДФЛ по данной декларации закреплен за 15 июля 2013 года.

Таким образом, теоретически Вы могли найти ошибку до подачи декларации, например в марте, после подачи декларации — в июне, и после срока уплаты налога — в августе этого года.

В первом и скорее всего во втором случае ничего страшного не произойдет. Подавайте корректировку и никаких штрафных санкций налоговая инспекция к Вам не применит. Правда пункт 3 статьи 81 говорит, что ответственности не будет, если:

3. Если уточненная налоговая декларация представляется в налоговый орган после истечения срока подачи налоговой декларации, но до истечения срока уплаты налога, то налогоплательщик освобождается от ответственности, если уточненная налоговая декларация была представлена до момента, когда налогоплательщик узнал об обнаружении налоговым органом факта неотражения или неполноты отражения сведений в налоговой декларации, а также ошибок, приводящих к занижению подлежащей уплате суммы налога, либо о назначении выездной налоговой проверки.

но на практике это встречается крайне редко, так как массовые сокращения сотрудников налоговых органов в 2011 — 2012 г.г. и большой объем работы привели к увеличению срока проверки декларации до 3-х месяцев.

Рассмотрим третий случай: сроки подачи декларации и уплаты налога прошли, ошибка в заполнении декларации есть, налог доплачивать надо, но налоговики пока об этом не знают. Смотрим, что в кодексе говорится по этому поводу:

4. Если уточненная налоговая декларация представляется в налоговый орган после истечения срока подачи налоговой декларации и срока уплаты налога, то налогоплательщик освобождается от ответственности в случаях:

1) представления уточненной налоговой декларации до момента, когда налогоплательщик узнал об обнаружении налоговым органом неотражения или неполноты отражения сведений в налоговой декларации, а также ошибок, приводящих к занижению подлежащей уплате суммы налога, либо о назначении выездной налоговой проверки по данному налогу за данный период, при условии, что до представления уточненной налоговой декларации он уплатил недостающую сумму налога и соответствующие ей пени;

2) представления уточненной налоговой декларации после проведения выездной налоговой проверки за соответствующий налоговый период, по результатам которой не были обнаружены неотражение или неполнота отражения сведений в налоговой декларации, а также ошибки, приводящие к занижению подлежащей уплате суммы налога.

Иными словами, чтобы избежать ответственности, необходимо:

- заплатить налог в полном объеме!

- заплатить пени по налогу!!

- и только после этого подавать корректирующую декларацию!!!

Стоит отметить, что нормами налогового законодательства не запрещено одновременное исполнение обязанности по уплате налога (пени) и представлению уточненной декларации, то есть в течение одного календарного дня.

В случае, если Вы не заплатите даже пени, не говоря уже о налоге, то Вас точно привлекут к налоговой ответственности в соответствии со статьей 122 НК РФ, а именно дадут штраф в размере 20 процентов от доначисленной суммы налога.

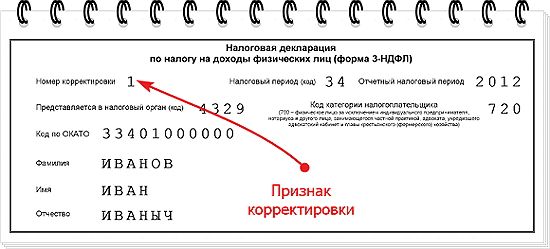

Заполнить корректирующую декларацию не сложно: на титульном листе необходимо поставить «1» в поле номер корректировки как это указано на рисунке:

и далее заполняете декларацию уже с правильными данными.

Если у кого будут вопросы по данной теме, задавайте их ниже в комментариях. И главное — не забудьте — 5 мая на нашем сайте начнется конкурс в честь майских праздников, окончания декларационной компании и просто весеннего настроения! Приглашаются все!!!

Добрый день!

Необходимо подать скорректированную декларацию 3 НДФЛ за 2016-ый год (корректировка 3),

с двумя КБК и ОКТМО в разделе 1.

Информация получена в письме от ИФНС.

Подскажите, пожалуйста, как в программе (заполняла через нее) сделать еще один лист Раздела 1 и внести второй КБК, ОКТМО?

Добрый день!

Могу ошибаться, но нет в программе такой возможности.

Можете написать разработчикам на e-mail decl_06@gnivc.ru,

в прошлом переписывался с ними — отвечают сразу.

Доброго времени суток! за 2015 года подала декларацию в 2018 году на имущественный вычет. В июней подаю декларацию на лечение 2015 год. но не указала номер корректировки. налоговик сказал пройдет и пойдет. в конце июня выписываюсь с этого города. в сентябере звонит камеральная проверка и говорит что декларация на имущещест вычет аннулирована. И у меня идут бешенные пени. а корректировку они принять не могут т.к. прописана в др месте. Пени бешенные. Сказали идите через две недели пердадим ваш лицевой счет на новое место по прописке. ждала две недели. нет не передали. пени идут. корректировку сдать не могу. не могут найти концы. отсюда не ушло туда не пришло. сальдо висит пени растут

Добрый день!

Прошу помочь разобраться как исправить свои ошибки и ошибки работодателей.

Хотим получить вычет за страхование жизни.

В личном кабинете Декларация сформировалась автоматически на основании подгруженных в системе 2-НДФЛ от работодателей. От двух работодателей была некорректно подана налоговая отчетность и поэтому получилось что я должна приличную сумму.

Я связалась с бухгалтерами компаний, кто неверно подал отчетность и они направили в налоговую корректные данные. Сейчас в личном кабинете 2НДФЛ подгружены корректные без моего долга по подоходному налогу. Но долг по первоначально поданой декларации в личном кабинете так и висит. Как его обнулить уточненной декларацией?

Помогите, очень переживаю, так как сумма долга вышла приличная, но по факту я все налоги заплатила. В налоговую по прописке ходила два раза, ничем помочь не могут. Как сформировать уточненную декларацию в программе «Декларация» ума не приложу. В моем понимании нужно исправлять раздел 1.

Заранее благодарю!

В личном кабинете заполняла декларацию за 2017, не верный КБК , нужно сделать корректировку, сказали все обнулить и потом сделать следующую корректировку, как в раздел 1 вставить правильную КБК, что надо сделать для этого?

Добрый день!Мы ИП на УСН 6 %.В 1 квартале мы работали без работников,а остальные кварталы с работниками.Как подать декларацию,если признак налогоплательщика ставится в одном случае?Спасибо!

Доброй ночи! 28.04.2017 г. почтой направили Декларацию по УСН (ИП на доходах без сотрудников). 05.03.2018 с расчетного счета была списана сумма по взысканию приставами. Письмо из налоговой пришло позже — на штампе даты 18.03.18 и 21.03.18. Письмо от 06.02.18, в котором говорится об ошибке в декларации (одна цифра неверно указанна в ИНН, все остальные данные верны) с указанием прийти в налоговую 20.02.18 для уточнения/исправления ошибки. Т.к. мы были не вкурсе своей ошибки и письмо пришло после проведения досудебного разбирательства — можем ли мы подать уточнённую декларацию (в корректирующей декларации указывается верный ИНН и номер корректировки — «1», а все остальные верные данные остаются прежними?), написать заявление на возврат денег (какие документы необходимо прикладывать?)? Или штраф не вернут?

Добрый день!

В 2017 году подал 3-ндфл за 2016 год (на вычет по имуществу), в ней было указан только один работодатель. Сейчас я в эту декларацию хочу добавить еще одно раб.место. Подскажите, как это сделать? нужно поставить 0 в корректировке к декларации за 2016г., потом сделать еще одну декларацию с корректировкой 1 и добавить второе рабочее место? или я что-то не понимаю)

Добрый день!

Сразу делаете декларацию с корректировкой № 1, в которой указываете как старые данные так и новые.

Здравствуйте! Впервые зарегистрировал ИП в 2016 году, по видам деятельности имею право применить режим «налоговых каникул». Но, к сожалению, при подаче декларации за 2016 год допустил ошибку и вместо ставки 0 указал в декларации ставку 15 %. По мнению некоторых консультантов, по итогам 2017 года я не имею права на применение льготы.

У меня такой вопрос: если до конца 2017 года подать уточненную декларацию за 2016 год и внести туда необходимые изменения — примет ли налоговая такую корректировку (важный момент — на сумму налогов никакого влияния эти изменения не внесут, так как по итогам 2016 года — убыток) и вправе ли я тогда буду подать аналогичную декларацию за 2017 год со ставкой 0?

Заранее спасибо!

Добрый вечер. подскажите, пожалуйста, я заполнила 3-ндфл за 2015 год, и у меня почему-то показалось, что я должна заплатить налог 563 рубля. хотя да этого я заполняла 3-ндфл за 2014 год. все было нормально. долгов никаких не имею. почему так получается? помогите разобраться, пожалуйста.

Добрый день! Подала декларацию за 2016 на вычет с покупки квартиры, всю сумму НДФЛ из своей справки 2-НДФЛ к возврату указала. В 2016 были еще расходы по медицинским услугам. Их не учла и не указала.

Правильно ли я понимаю, что можно указать эти мед. расходы и изменить сумму возврата с покупки квартиры в корректировочной декларации (сумма НДФЛ будет та же, что и в первой декларации, просто изменится структура: с квартиры + с лечения)? Я же мед. расходы, осуществленные в 2016г., могу отразить только в декларации за 2016г.?

Могу ли я направить корректировочную декларацию за 2016 в начале 2018, когда также буду подавать декларацию за 2017?

Заранее спасибо.

Добрый день!

Да, расходы по мед. услугам, оплаченным в 2016 году, можно заявить только в декларации 3-НДФЛ за 2016 год.

Корректировку подать можно, уменьшите вычет по квартире на сумму мед. расходов. Т.е. сначала льготируются соц. вычеты, а потом имущественные.

С моей точки зрения, корректировку можно подать в 2018 году.

Здравствуйте! Нашей ООО 21.03.2016 была не верно сдана первичная декларация по налогу на прибыль за 2016г. В ней к уплате в бюджет было 57770, они же были уплачены 23.03.2016г. В корректирующей, после письма ИФНС, которую мы сдали 29.06.2016 к уплате стало 217049, НО у нас была переплата по налогу на прибыль 159279 на момент сроков уплаты налога на прибыль (28.03.2016). Т.е. налог по сути уплачен правильно (159279+57770=217049) и вовремя, сдана не верно первичная декларация, но налоговая нам теперь выставила штраф в размере 20 % на эти 159279 и пени за занижение налоговой базы и не уплаты налога. Также они пишут, что переплаты на 29.06.2016 не имеется, налог к доплате 159279 и пени, но и долгов по сверке расчетов с бюджетом у нас нет и на данный момент, а мы ничего не доплачивали. Правомерно ли они нам насчитывают штраф?

Добрый день, Наталья!

У Вас на какой стадии всё это находится: выслали Акт камеральной проверки или уже вынесено Решение?

Здравствуйте, Николай! Нет, выслали акт налоговой проверки от 13.10.2016 (с 29.06.2016 по 29.09.2016) и извещение о времени и месте рассмотрения проверки (08.12.2016)

Пишите возражения на Акт камеральной проверки. Указывайте, что на дату уплаты налога вся сумма налоговых обязательств была перечислена. Это является основанием для отказа в привлечении к налоговой ответственности на основании п. 4 ст. 81 НК РФ.

Меня другое смущает. Вы пишите, что подали корректирующую декларацию после письма налоговой инспекции.

Налоговый кодекс говорит, что:

А Вы узнали об ошибке из письма ИФНС …

Да, по этой переплате у нас и получились ошибки, нам то так- то так говорили поставьте, они сами конкретно нам не могли сказать что и куда поставить. Мы переделали и успокоились. Теперь вот пришло письмо.

Я вот читаю, в Постановлении Пленума Высшего Арбитражного суда РФ от 30.07.2013г. № 57, что не должны они нам начислять штраф, т.к. у нас переплата была равна недоимке.

20. В силу статьи 122 НК РФ занижение налоговой базы, иное неправильное исчисление налога или другие неправомерные действия (бездействия) налогоплательщика образуют состав предусмотренного данной нормой правонарушения лишь в том случае, если такие действия (бездействия) привели к неуплате или неполной уплате сумм налога, то есть к возникновению задолженности по этому налогу.

При применении приведенной нормы необходимо принимать во внимание соответствующие положения статей 78 и 79 НК РФ, согласно которым задолженность налогоплательщика по уплате налога подлежит погашению посредством ее зачета в счет подлежащих возврату налогоплательщику излишне уплаченных или взысканных сумм налога, пеней, штрафа.

Поэтому судам надлежит исходить из того, что по смыслу взаимосвязанных положений упомянутых норм занижение суммы конкретного налога по итогам определенного налогового периода не приводит к возникновению у налогоплательщика задолженности по этому налогу, в связи с чем не влечет применения ответственности, предусмотренной статьей 122 НК РФ, в случае одновременного соблюдения следующих условий:

на дату окончания установленного законодательством срока уплаты налога за налоговый период, за который налоговым органом начисляется недоимка, у налогоплательщика имелась переплата сумм того же налога, что и заниженный налог, в размере, превышающем или равном размеру заниженной суммы налога;

на момент вынесения налоговым органом решения по результатам налоговой проверки эти суммы не были зачтены в счет иных задолженностей налогоплательщика.

Если при указанных условиях размер переплаты был менее суммы заниженного налога, налогоплательщик подлежит освобождению от ответственности в соответствующей части.

Пробуйте и указывайте все доводы!

Добрый день! Очень нужна помощь! В начале года подали декларацию на возврат (покупка квартиры). Но вышло так, что на работе выдали справку и указали там не верное ОКТМО. В начале октября подали корректировку, но в личном кабинете появилась вторая декларация и сумма к возврату увеличилась в два раза. При разговоре с инспектором нам сообщили, что первую декларацию нужно обнулить. Вопрос: как это сделать? В налоговой помогать не хотят. А сама я не могу понять, как сделать исправления в программе, которую я скачала на сайте налоговой.

Добрый день, Виктория!

Вам нужно подать еще одну корректирующую декларацию (с номером корректировки — 2).

За основу берете декларацию с корректировкой № 1 (с правильным ОКТМО) и в нее добавляете еще один лист с разделом № 1, в котором указываете «неправильный» ОКТМО, значение строки 010 — «3», сумма налога — «0».

Т.е. у Вас в декларации должно быть два раздела № 1: с правильным ОКТМО (возврат налога) и с «не правильным ОКТМО» (обнуляете налог по неправильному ОКТМО).

В программе «Декларация 2015» это сделать не получится, только вручную. Скачайте бланки и заполните от руки. Других вариантов не знаю.

Спасибо за ответ, у нас такая же ситуация с ОКТМО. Но у нас за 2013 и 2014 год. Я правильно поняла, что мне надо будет сдать две декларации- с корректировкой №1 и с корректировкой№2, или просто вложить страницу с разделом №1 из декларации с корректировкой №2…. как все сложно…

Добрый день.

ИП закрыли в 2009 году, остались долги по ЕНВД, можно ли сейчас подать уточненную декларацию за те периоды за которые долги по ЕНВД, что бы уменьшить налог?

Добрый день!

Уменьшить налог на что?

Была подана налоговая декларация нулевой НД, налоговый орган отправил требование о предоставлении пояснений так как согласна анализу на расчетный счет налогоплательщика поступили денежные средства без учета заемных средств и депозита, как уточнить налоговые обязательства?

Добрый день! Мы сдали отчет по ЕНВД за 3 кв 2016г. вовремя. И только перед оплатой ЕНВД за 3 кв. 2016 обнаружили, что не правильно указали 070 строку т.е. показатели 1 квартала. Отправили корректирующий отчет и уплатили недостающую стоимость в один день. За это штраф предусмотрен? Спасибо

Добрый день!

Не понял, как в декларации по ЕНВД соотносятся 1 и 3 квартал?

Добрый вечер. Подскажите пжлста, столкнулась с такой проблемой. Заполнила две декларации по вычету за лечение. За 2013 г и 2015 г. За 2013 г я подавала корректирующую декларацию, так как в 2014 г. получала вычет за 2013 г., но нашла еще чеки за лечение и написала корректирующую. За 2015 г.была новая. В итоге мне позвонили и сказали, что за 2015 г. мне начислили сумму, а за 2013 г. я заполнила декларацию таким образом, что ни мне должно государство, а я государству….. Что мне теперь делать в такой ситуации? Могу ли переписать декларацию и какие я там могла допустить ошибки, что у меня долг гос-ву?????

Добрый день, Виктория!

Да, корректирующую декларацию по НДФЛ за 2013 год подать можно. Укажите признак корректировки — «2» и заполните правильно. В новой декларации Вы указываете все расходы на лечение, а не только те, которые дозаявляете. Скорее всего в этом и была ошибка.

Бухгалтер нашел ошибку в декларации на имущество в 2014 году , нужно сдать корректирущий отчет ,но понялось кпп и головной офис находится в другом городе и области с 2015 года,а имущество осталось на старом месте , Как надо сдать корректирущий отчет ,с новым кпп и в старою налоговую и какой код налогоплательщика?

Доброго времени суток.

11.04.16 г. заканчивается срок камеральной проверки моей декларации по УСН за 2015 год. Я обнаружила ошибку в ней неправильно по кварталам разбила доход, а за год все верно и налог уплачен полностью если я подам корректировку за 2015 год , что мне грозит пеня за несвоевременную уплату налога так как следовало оплатить налог в июле 15 года , а фактически он уплачен в октябре 15 года?

Добрый день.

Скажите пожалуйста, если мы обнаружили в 4 квартале, что за второй квартал сумма налога на прибыль должна быть на 500 рублей меньше. Нужно подавать уточненку?

добрый день!2014 году открыла была ип я с ним не пользовалась и забыла сдать декларацию что можно сделать сейчас 2016 г

Добрый день!При исчислении земельного налога за 2015 г.была допущена ошибка,так вместо кадастровой стоимости 838272 руб.,взяла 835272 руб. на 3000 руб.меньше, что повлекло за собой занижение налога на землю на 9 руб.Платежи все оплатила до октября 2015 г.Стала сводить год и обнаружила ошибку,могу я в январе 2016 г. до сдачи налоговой декларации на землю оплатить 9 рублей,а также будет ли начислена пени на эту сумму и с какого периода и сколько?

Добрый день!

1. 9 руб. в любом случае нужно оплатить.

2. Уточните: у Вас организация или ИП? ИП с этого года декларацию по земельному налогу не подают.

3. Согласно ст. 397 НК РФ:

т.е. сроки и порядок уплаты земельного налога в каждом муниципальном образовании (городе, районе) свои, поэтому не могу сказать — есть у Вас просрочка платежа или нет. В любом случае из-за 9 рублей беспокоиться не стоит)))

Здравствуйте. Сегодня обнаружила ошибки в книге учета доходов и расходов. А декларацию уже сдала. У меня УСН доходы минус расходы. Показан убыток, и к оплате идет минималка 1% от доходов. Ошибка влияет только на расходы, т.е.не приводит к занижению суммы налога. КУДИР я еще не заверила в налоговой (веду электронно). Из прочитанного, я понимаю, нужно сдать корректировку декларации. А пояснительную записку нужно предоставлять? в сроки пока укладываюсь по предоставлению декларации за отчетный период и по заверению КУДИР.

Добрый день! Готовлю 3-НДФЛ за 2014 (возврат налога за квартиру+проценты). Обнаружила ошибки, тянущиеся с 2010 года, неправильные суммы, неточные остатки, в общем множество нестыковок. В итоге к 2015 году вылезла недоплата со стороны ИФНС, сумма приличная. Что можно сделать?

Добрый вечер,

Помогите пожалуйста разобраться в сложившейся ситуации, в декларации по ЕНВД за 1 кв. 2014 года обнаружили ошибки в физических показателях (т.е. сумму налога завысили), декларация подана вовремя, налог уплачен тоже вовремя.

Уточненку надо ли подавать? И надо ли писать письмо в налоговую на разницу данной суммой, так как у организации получается переплата?

Добрый день!

Ирина, если хотите вернуть налог, то можете подать корректирующую декларацию по ЕНВД. Но обязанности такой нет.

Если будете подавать «уточненку», то письмо лучше написать.

Добрый день!

При подаче деклараций по земельному налогу в период 2006-2010 гг. в ввиду некомпетентности бухгалтера СНТ налог был начислен не по кварталам, а нарастающим итогом .Сами себе обманули. А оплата была произведена правильно. Недоимка обнаружилась в 2013 г. Налоговая требует оплатить недоимку и штраф. Как грамотно написать жалобу на налоговую, а потом и в суд, чтобы не платить ни штраф ни недоимку. Или это не вариант.

Добрый день!

Светлана, попробуйте для начала подать корректирующие декларации по земельному налогу и отразить в них правильные суммы налогов. Затем нужно написать заявление в налоговую инспекцию с просьбой сделать перерасчет пеней.

Добрый день! Налоговая декларация по Единому сельскохозяйственному налогу за 2013 год сдана в электронном виде 26.03.2014 года с ошибкой по ОКТМО. Есть квитанция налоговой инспекции о приеме налоговой декларации в электронном виде 26.03.2014. ИН прислала уведомление об уточнении налоговой декларации в течение пяти дней. Уточненная налоговая декларация с исправлением ОКТМО сдана по истечению пяти дней. Какое будет наказание.

Уважаемый Николай! Помогите, пожалуйста, разобраться в ситуации. Примерно в 2008 году был создан кредитно-потребительский кооператив. Кооператив занимался привлечением сбережений членов-пайщиков и выдачей займов другим членам-пайщикам своего кооператива. В 2013 году начались проблемы с выплатой процентов по сбережениям членам кооператива: кому-то весной, кому-то летом перестали выплачивать начисленные проценты и перестали выдавать денежные средства по договорам сбережений , срок действия которых уже закончился. В январе 2014 года был уволен директор КПК за действия, повлекшие за собой развал кооператива. В марте 2014 года собранием кооператива было решено переоформить все договора по сбережениям, для того чтобы не начислять штрафы за невыплату их в срок и дать возможность кооперативу «подняться на ноги». Фактически деньги по сбережениям никто не получал, но переоформление было оформлено как будто сбережения выданы и снова переданы КПК под проценты. Процент установили 18% годовых. Но в июле 2014 года выяснилось, что сумма НДФЛ, подлежащая уплате за начисленные проценты в 2013 году КПК не заплатил. Налоговая выставила требование по уплате НДФЛ за 2013 год и арестовала счет. Все члены пайщики данного кооператива согласны даже не получать никакие проценты по предоставленным сбережениям, для того чтобы вернуть хотя бы свою сумму вклада. ВОПРОС: Можно ли в 2014 году дополнительным соглашением к договорам сбережений установить другой % по сбережениям — 14% годовых, чтобы минимизировать размер НДФЛ, подлежащий уплате, т.е. не облагаемая сумма налога от начисленных процентов по вкладам — это ставка рефинансирования 8.25% плюс 5 пунктов, т.е. 13,25% — не облагаемая сумма налога по вкладу, т.к. фактически проценты и сами вклады никто на руки не получил и как бы обратно внести сумму излишне начисленных процентов и перезаключить договора, заключенные уже в 2014 году. Как правильно внести изменения в отчетность по уплате НДФЛ, чтобы не было проблем с налоговой, опротестовать их выставленное требование по уплате НДФЛ за 2013 год? Вообще реально это или нет? Если нет, то КПК обанкротится, и сотни людей останутся без своих средств. Заранее благодарю за ответ.

Добрый день, Светлана.

К сожалению в этой теме не разбираюсь и помочь не смогу.

Добрый день!

При подаче декларации о доходах за 2013 г. для получения налогового вычета, ошибочно не указал сумму удержанного НДФЛ. Соответственно пришло письмо из налоговой о задолженности по НДФЛ в полной сумме за 2013 г. Что я должен сделать и нужно ли платить уже начисленную пени?

Добрый день!

Подайте корректирующую декларацию как можно скорее. Заполните ее по новой с правильными показателями, не забудьте указать номер корректировки «1». Если сделаете это в конце июля, то налоговая инспекция не успеет передать налоговую задолженность приставам. После обработки декларации (примерно 2-3 дня) ваша задолженность автоматически «исчезнет».

Можно ли оспорить штраф от ИФНС за несвоевременную доплату НДС по корректирующей декларации, если декларация была отправлена электронным путем 18.02.2014 в 22:00 а уплата налога была произведена 19.02.2014 в 09:00

ИФНС выставила штраф 20%

Думаю нельзя. Налог и пени нужно платить до подачи корректирующей декларации. Попробуйте снизить сумму штрафа.

Добрый день, я заплатила в платный кабинет при налоговой, чтоб мне электронно подали декларацию ЕНВД за 2кв 2014г. Наемных рабочих нет. Но страховые взносы я не успела уплатить до 30.06, а уплатила 10,07,14. Но человек,который делал декларацию не обратила внимания на число, видимо подумав,что я уплатила вовремя. и перекрылав всю сумму енвд страховыми взносами. в итоге,я енвд я ничего не заплатила. что мне делать? будет ли мне за это какой то штраф?

Добрый день!

Ирина, если налоговая инспекция «увидит», что Вы неправомерно с их точки зрения занизили ЕНВД, то здесь возможны 2 варианта:

1. Оптимистичный. Налоговая инспекция вышлет Вам требование, чтобы Вы самостоятельно подали корректирующую декларацию по ЕНВД за 2 квартал 2014 года.

2. Плохой. Налоговый орган сразу составит акт камеральной проверки, по которому будет доначислен ЕНВД, пени и штраф за несвоевременную подачу декларации в размере 20% от суммы налога.

В Вашей ситуации я рекомендую подать измененную декларацию и доплатить ЕНВД. До 25 июля это можно сделать безо всяких последствий для себя.

Мы забыли указать в декларации продажу машины. форма 3-ндфл. сейчас делаю корректировку. следует указать только доход от продажи машины или снова надо собирать справки с работ и эти все доходы снова писать?

В корректирующей декларации по 3-НДФЛ необходимо указать все доходы: как «старые» так и «новые».

Здравствуйте! Подскажите, пожалуйста, у меня дочь по путевке ездила на Новый год в Москву на елку и мне сказали подать декларацию. Но не сказали, что подать нужно в 2015 году и я подал декларацию в этом году, как мне теперь быть? Платить два раза налог?

Добрый день! Вам необходимо подать корректирующую декларацию за 2013 год и «обнулить» доход.

Пожалуйста разъясните. В декларации по УСН 15% ошибочно указала доход без расходов — налоговая выставила пени, ошибка обнаружена только при получении письма от налоговиков. Буду подавать корректировку, это уменьшение, какие грозят санкции.

сегодня 25.06.14 декларация за 2013 год.

Если уменьшения суммы налога в корректирущей декларации не будет, то и санкций никаких также не будет.

Но налоговая инспекция скорее всего потребует дачи пояснений при камеральной проверке Вашей декларации. Могут запросить КуДИР,

Здравствуйте.

У меня возникла проблема со сданной декларацией по УСН. Я закрывал ИП (в 2013-м доходов не было), я заплатил взносы в ПФР в размере 33 тысяч, указал эту сумму в строке 280 и случайно повторил ее же в строке 070 (это где сумма, на которую может быть уменьшен налог). Мне пришло уведомление, что нужно подать уточненную декларацию в течение 5 дней со дня получения письма и в строке 070 нужно поставить 0. По разным причинам я немного задержался, подал уточненную декларацию 27 марта, а сегодня мне пришло приглашение на рассмотрение результатов камеральной проверки первичной декларации (суть — неправомерное занижение налога привело к доначислению налога на эти 33 тысячи — но как можно занизить налог, если доходы были равны нулю??), и проверка эта закончилась 24 марта. Это что, я теперь должен еще столько же заплатить? 🙁

Заранее спасибо за помощь.

Михаил, платить налог конечно не надо. Созвонитесь с налоговым инспектором, который проводил проверку, и выясните надо или нет подавать корректировку. Телефон должен быть указан в повестке.

С моей точки зрения, так как фактического доначисления налога нет, то налоговая инспекция не должна налагать штраф и пени.

А та корректировка, которая была подана 27 марта — они ее уже не учтут?

Здравствуйте. У меня такой вопрос. Я ИП на ЕНВД без наемных работников. Заполняя налоговую декларацию по ЕНВД допустила ошибку, не указав сумму страховых взносов на ОПС И ОМС, в связи с чем- вместо нулевой суммы (ЕНВД) у меня получилась 4,,,руб. Пришло уведомление (от 20.02,2014) о недоимке и пенни из налоговой. (Заплатить надо до 26.02,2014. Как быть? Как подать корректирующий отчет? И Чем грозит эта ошибка?

Эльмира, просто срочно подавайте корректирующую декларацию по ЕНВД. После этого налоговая задолженность аннулируется.

Добрый день Николай! Хочу с Вами посоветоваться. У меня ИП, работника оформила с 1 октября 2012 года по срочному договору до 15 января, с 15 января я не стала заключать с ним снова договор. Рассчитала компенсацию за отпуск с 1 октября. Он не захотел получать, пошел в суд .Он работал с 14 апреля по 30 сентября неофициально. Гражданский суд постановил сделать запись в трудовую с 14 апреля 2012 года. Запись я сотруднику сделала, но от сюда начинаются проблемы с ФСС и ПФР. Просрочены сроки регистрации, несвоевременная уплата налогов, пени, штрафы… уточненка по ЕНВД, Посоветуйте как мне все правильно сделать, чтобы избежать больших финансовых затрат. Вид деятельности уже закрыт с 1 июня 2013 года.

Полезная статья для предпринимателей и бухгалтеров!