В данной статье мы рассмотрим вопрос о том, как индивидуальному предпринимателю самостоятельно с помощью программы «Налогоплательщик ЮЛ» за сравнительно непродолжительное время заполнить налоговую декларацию по УСН 6% за 2015 год.

Подготовительные мероприятия

Заполнение декларации по УСН за 2015 год принципиально не отличается от заполнения прошлогодней декларации. Год назад я уже подробно рассказал: как быстро и правильно это сделать, почему лучше использовать программу «Налогоплательщик ЮЛ», и ответил на миллион вопросов по порядку заполнения. Поэтому в этой статье будет только практика. Причем рассмотрим только частный случай: предприниматель без работников.

Для тех, у кого не установлена указанная программа, мной недавно была написана статья с инструкцией по установке. Изучайте и устанавливайте. Всем остальным нужно будет сделать следующее:

- Рассчитать и записать нарастающим итогом доходы за первый квартал, полугодие, 9 месяцев и в целом за 2015 год.

- Суммировать уплаченные фиксированные взносы ИП за 1 кв., полугодие, 9 мес. и год. (Здесь мы складываем страховые взносы ИП и 1%, уплаченные в 2015 году. Если в 2015 году платили недоимку по взносам за 2014 год, то смело плюсуйте данные суммы сюда же. Но все, что уплачено в 2016 году, в декларацию за 2015 год не входит! Не забывайте об этом.)

- В декларации мы отражаем начисления по налогу, т.е. сколько мы должны заплатить государству. Фактическая уплата в декларации никак не указывается. Не важно: платили Вы авансовые платежи по налогу правильно, ошибочно или вообще не платили — на время заполнения декларации забудьте об уплате вообще.

- .. хм, а больше ничего и не нужно.

Теоретически все указанные сведения Вы должны взять из КуДИР, которую все обязаны заполнять, но мало кто это делает, да и то в основном — задним числом. Напоминаю, заполнение Книги учета доходов и расходов обязательно!

Легенда

Для примера возьмем следующую ситуацию — ИП без работников заработал за 2015 год: 1.050.000,00 руб. Предприниматель — не житель Крыма, поэтому применяется обычная ставка по налогу — 6%.

Сначала считаем доходы нарастающим итогом с начала года:

- за 1 квартал — 150.000,00 руб.

- во 2 квартале доходов не было, поэтому за полугодие указываем — 150.000,00 руб.

- за 9 месяцев (+300 т.р. руб.) — 450.000,00 руб.

- за год (+600 т.р.) — 1.050.000,00 руб.

Затем суммируем налоговые вычеты (уплаченные взносы) и округляем до целых рублей:

- В 1 квартале наш предприниматель решил сразу заплатить взносы за весь 2015 год: 18.610,80 руб. в ПФР и 3.650,58 руб. в ФОМС, всего — 22.261,38 руб. Кроме того, в марте был уплачен взнос 1% за 2014 год — 5.450,38 руб. Итого — 27.712 руб.

- Во втором и 3 квартале квартале ничего не платилось, поэтому вычеты за полугодие и 9 месяцев не увеличились, т.е. составили — 27.712 руб.

- В декабре была сделана частичная оплата взноса 1% за 2015 год в размере 8.000,00 руб. и совокупный вычет за год вырос до — 35.712 руб.

Перед тем, как вставить рассчитанные суммы доходов и вычетов в нашу программу, напомню одно маленькое, но важное условие: сумма вычета не должна быть больше, чем начисленный налог 6%. Подробнее об этом ниже.

Образец декларации

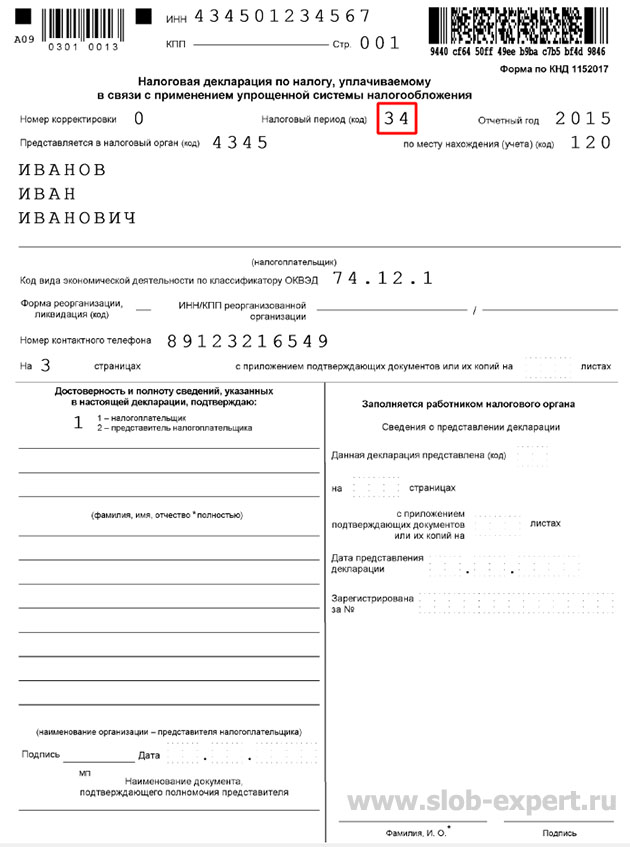

В программе «Налогоплательщик ЮЛ» первым делом указываем отчетный период: «Год 2015г», а в меню «Документы» — раздел «Налоговая отчетность». Далее нажимаем на иконку с зеленым крестиком и выбираем пункт «Декларация по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения«.

На титульном листе сразу заполняем код налогового периода — «34». Все остальные поля (ФИО, ИНН, ОКВЭД, телефон …) программа заполнит автоматически. Если что-либо оказалось незаполненным, выйдите из режима заполнения декларации, войдите в настройки ИП и добавьте нужную информацию. После этого снова зайдите в декларацию, нажмите F5 и все должно появится.

Если сейчас распечатать декларацию, то титульный лист будет выглядеть так:

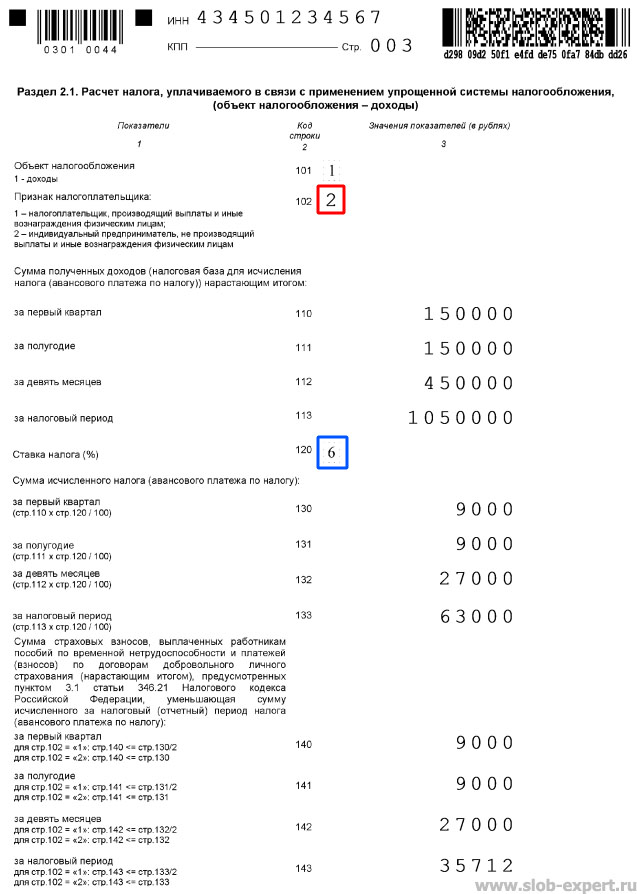

Раздел 2.1

Переходим в раздел 2.1 и нажимаем вверху на иконку «Добавить раздел» (пиктограмма с 2-мя зелеными плюсиками). В строке 102 указываем «2», заполняем строки 110-113 данными о доходе ИП, и выбираем «6%» в строке 120. Наживаем F5.

Программа автоматически рассчитает значения строк 130-133, т.е. начисленный налог 6% по всем отчетным (налоговым) периодам 2015 года. Как известно, этот налог можно уменьшить на уплаченные страховые взносы. Если страховые взносы превышают начисленную сумму налога, то налог к уплате = нулю. В то же время, в декларации сумма вычета в строках 140-143 не может превышать суммы начисленного налога в строках 130-133.

Поэтому, при заполнении строк 140-143 мы указываем уплаченные фиксированные платежи ИП, но если они превышают начисленный налог в стр. 130-133, то в строках 140-143 отражаются не страховые взносы, а сумма налога. В нашем примере это хорошо видно:

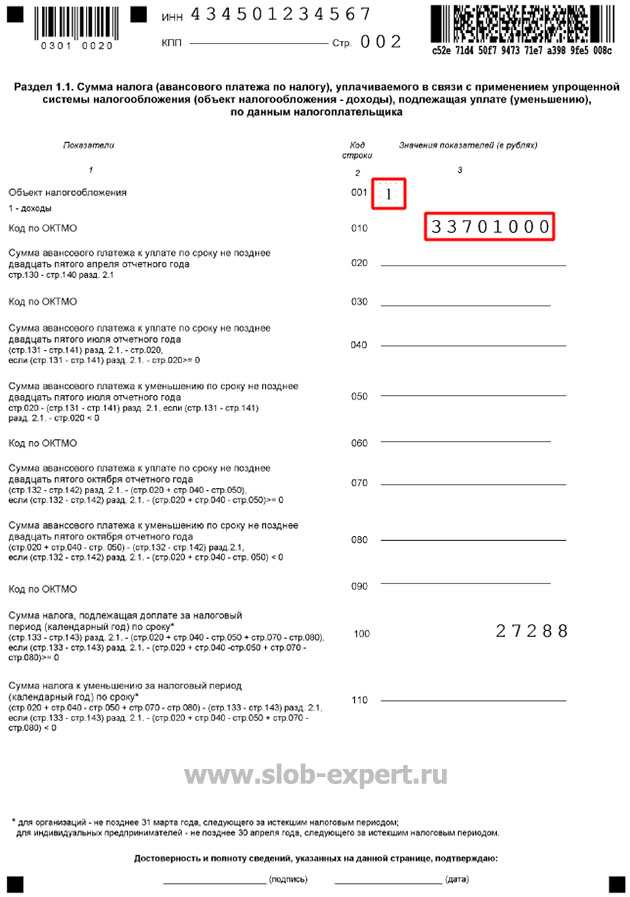

Раздел 1.1

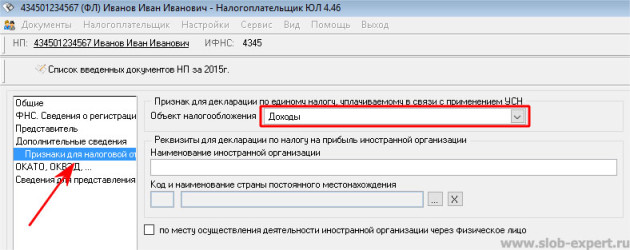

После заполнения раздела 2.1 переходим в раздел 1.1 и снова наживаем на иконку «Добавить раздел». Проверяем, чтобы в строке 001 стояла «1». Если не стоит, то выходим из режима заполнения декларации и в настройках ИП в разделе «Признаки для налоговой отчетности» указываем объект налогообложения «Доходы».

В строке 010 автоматически должен появится код по ОКТМО. Если не появился, то возвращайтесь в настройки и в разделе «ОКАТО, ОКВЭД…» заполните соответствующее поле. В строках 030, 060 и 090, если Вы не меняли прописку на другой регион, ничего указывать не нужно.

Далее снова нажимаем F5 и программа «Налогоплательщик ЮЛ» автоматически рассчитает строки 020-110, т.е. начисления (уменьшения) по налогу за 1 квартал, 2 квартал, 3 квартал в целом за 2015 год.

Если правильно заполнен раздел 2.1, то, нажав F5, программа «Налогоплательщик ЮЛ» автоматически и корректно заполнит данный лист

Фактически, в разделе 1.1 индивидуальный предприниматель сообщает налоговой инспекции о том, сколько он должен заплатить в бюджет государства «упрощенного» налога. Налоговая инспекция сравнивает указанные начисления с фактической уплатой и определяет — есть недоимка у ИП или нет.

Проверка

На заключительном этапе нажимаем F6 и программа проверит декларацию на ошибки. Не лишним будет и ручная арифметическая проверка: умножаем годовой доход на 6%, округляем полученную сумму налога, уменьшаем на взносы, снова округляем, и полученный результат сравниваем с разделом 1.1. Сумма строк раздела 1.1 должна совпасть с полученным результатом.

Если ошибок нет, распечатываем декларацию, ставим подпись и дату на 1 и 2 листах и сдаем декларацию до 30 апреля 2016 года. Но так как этот день приходится на субботу, то крайний срок подачи переносится на 4 мая.

Ниже смело можете задавать свои комментарии, а для занятых предпринимателей у меня обычное предложение: если не хотите тратить время на заполнение декларации, то можете поручить это мне. Качество гарантирую!

Николай, добрый день! Имеется ИП усн доходы 6%, ликвидировали в ноябре, соответственно сдали декларацию, но неправильно, сейчас требуют уточненку, помогите, пожалуйста. Доходы нарастающим итогом по кварталам:

10560

33430

89300

89300

Фиксированные платежи уплатили в ноябре. Что заполнять в строках 140-143? запуталась совсем( программа налогоплательщик юл4.50

дополнение, ИП без работников, декларация за 2016 год

Николай, здравствуйте! Помогите пож-та мне разобраться. ИП, доходы 6% без работников. Неправильно сдала УСН за 2015 год. Нужно сдать уточненку. Доходы:

110 стр — 78000руб

111 стр — 247908 руб

112 стр — 500160 руб

113 стр — 1173515 руб. Нужно знать какие цифры будут 140,141, 142, 143 стр.Уплачено 1% за 2014 год — 6360 руб ф еврале 2015 года. Фиксированные платежи за 2015 год уплачены в декабре 2015 года 22261 руб.Авансовые платежи уплачены: в июле 2015 г -8514 руб, в октябре 2015 г — 15136 руб.

Добрый день!

140 — 4 680

141 — 6 360

142 — 6 360

143 — 28 621

В декларации указываются только начисления, фактическая уплата ав. платежей не отражается. Эти суммы держите «в уме», чтобы рассчитать сумму доплаты/переплаты по налогу.

На титульном листе не забудьте поставить номер корректировки — 1.

Спасибо Вам большое! Выручили меня!

Николай, добрый день! Помогииите, плиз

Я являюсь ИП на УСН Доходы. Сдала за 2015 год Декларацию. А сейчас узнала, что могу вернуть 100% фиксированных взносов в ПФР.

Декларацию прилагаю во вложении. Заполняла данную декларацию с помощью программы Налогоплательщик ЮЛ. В ПФР в ноябре 2015 года было оплачено 20 553 руб.

Налог по Декларации за год составил 17 070 руб. Как я понимаю, я могу вернуть эти 17 070 обратно???Так ли это?

И тогда следующий вопрос- как в данной программе заполнить уточненную декларацию:

в какой строке отразить сумму 20 553 как фактически уплаченную? Когда по строке 143 я ставлю сумму 17 070 (как не превыщающую налог за год) и при перерасчете в данной программе по строке 110 он ставит мне сумму 13 470, при этом не учитывается уже фактически оплаченный аванс в 3 600 по строке 100.

То есть к возврату из налоговой получается 13 470?

Добрый день, Татьяна!

Был занят, поэтому отвечаю только сейчас. У Вас интересный вопрос, поэтому завтра-послезавтра напишу статью по данной ситуации.

ИП на УСНО (доходы)6%,

1% от суммы свыше 300000 за 2015г платил поквартально в течении года и ставил к уменьшению в том квартале в котором платил,а доплатил 14.03.16г. Всю сумму доплаты поставил к уменьшению за 1 кв 2016г. В налоговой сказали нельзя.Так ли это и на что ссылаться.

Нашла письмо

Федеральная налоговая служба

П и с ь м о

О направлении письма Минфина России от 01.09.2014 N 03-11-09/43709

12.09.2014№ ГД-4-3/18435@

Федеральная налоговая служба направляет для сведения и использования в работе письмо Министерства финансов Российской Федерации от 01.09.2014 N 03-11-09/43709 с разъяснениями по вопросам применения норм подпункта 3 пункта 3.1 статьи 346.21, а также пункта 2.1 статьи 346.32 Налогового кодекса Российской Федерации.

………………………..

3. Если индивидуальные предприниматели, применяющие упрощенную систему налогообложения или систему налогообложения в виде единого налога на вмененный доход, не производящие выплат и иных вознаграждений физическим лицам, уплатят за 2014 год страховые взносы, исчисленные в размере 1% от суммы дохода, превышающей 300 000 руб., в марте 2015 года (не позднее 1 апреля 2015 года), то данную сумму страховых взносов индивидуальные предприниматели смогут учесть при расчете налога, уплачиваемого в связи с применением упрощенной системы налогообложения, или единого налога на вмененный доход, за соответствующий отчетный (налоговый) период 2015 года, без применения ограничения в виде 50 процентов от суммы данного налога.

Здравствуйте, я ИП у меня УСН 6%, без работников. Из Вашей переписки увидел, что сумма (1% от превышения над 300т.р.) уплаченная по результатам за прошлый год уменьшает сумму налогов необходимую для выплат по результатам в этом году?

Здравствуйте, Николай. А Ваша статья актуальна для «Налогоплательщик ЮЛ 4.47″??? Не стыкуется с 4.47!!!

Добрый день, Роман!

Форма декларации по УСН с 10 апреля 2016 года изменилась. Можно подавать по старой и новой форме. К сожалению, «Налогоплательщик ЮЛ» 4.47, формирует декларацию по УСН за 2015 год только по новой форме.

Но, если Вы не из Москвы и не являетесь плательщиком торгового сбора, инструкция по заполнению подойдет на 99,9%.

Да, разобрался. Но отличия есть, хоть и не существенные. Спасибо, что ответили.

Добрый день! Мой муж самый нищий предприниматель в городе по ОКВЭДу 72.60 с доходом за 2015 год в 32000 руб. Налог 6% по УСН. Вопрос: надо ли вести и нести в налоговую Книгу покупок и продаж. Огромное Вам, Николай, спасибо за доступное описание составления декларации.

Добрый день, Ирина!

Книгу вести нужно обязательно, независимо от величины доходов ИП.

В налоговую инспекцию нести ее и заверять не нужно. Она предоставляется в ИФНС только по требованию.

Николай, добрый день! Если не было в 2015 году доходов, то надо ли указывать оплаченные страховые взносы за себя? Меня в налоговой отправили домой, сказав, что почему не указали?

Добрый день!

Налоговая не права. В декларации указываются страховые взносы, которые уменьшают налог. Если нет доходов, то нет и налога, соответственно и уменьшать нечего. Поэтому взносы в нулевой декларации не указываются. Это во-первых. А во-вторых не принять декларацию, если она заполнена на действующем бланке, они не имеют право.

Здравствуйте, Николай! Скажите, КУДиР сейчас необходимо регистрировать в налоговой или «отменили так отменили…»?

Одно время обязательно было, делали даже в 2-х экземплярах. Потом стали делать в ед.эк. А как теперь?

Спасибо заранее.

Николай! Второй год пользуюсь вашими объяснениями по заполнению декларации и каждый раз этот процесс занимает минимум времени, всё чётко и понятно.

Спасибо Вам огромное!

Спасибо за добрые слова)

Добрый день, Николай.

Заполнял декларацию для ИП (УСН 6%) в программе «Налогоплательщик ЮЛ 4.47». Что то на странице 2, 3 в моей готовой декларации отсутствует строка 101 и 001, где должна стоять «1»- доходы. Вроде как вы и советовали в настройках ИП ставил «Доходы». Может это новая форма такая? Что можете пояснить.

Эх, Николай, Николай. А ведь люди ждут вашего комментария по данному вопросу.

Добрый день. Николай!

У меня доход 6%, без работников

Налоги 1кв. 9000, 2-18000,3-28200,4-39000

Уплачены страх.взносы 1кв.-27628 и далее нарастающим 31278,31278 и 49889.

Вопрос — какие цифры ставить в 140-143гр.?

Здравствуйте! Подскажите пожалуйста как поступить.

Сдала нулевую декларацию. Заполнила титульный лист , код и 6%

Короче ни нули ни прочерки не поставила далее в листах.

У девушки принимавшей бумаги спросила — правильно ли? Она мне ответила что ей все равно что я там понапишу…

Теперь переживаю.

Ехать Опять ? нарисовать новую с прочерками?

Первая уже подана …

Посоветуйте пожалуйста как поступить

Добрый вечер,Николай! Помогите и мне пожалуйста. ИП без работников, совмещающий ЕНВД и УСН (доходы).Доходы по УСН за 2015 г. составили всего 25000 рублей(3 квартал). Заполняю декларацию по УСН , доходы все поставила, расчет налога -1500 рублей.В строке 110 тоже 1500? И ОКТМО ставиться только в 010 строке? Бывший бухгалтер утверждает, что ОКТМО проставляется во всех квартала???? Я в замешательстве( бедный мой 1с»Бухгалтерия предприятия !!!!), он не ставит во всех строках(030,060,090) ОКТМО.Что не так?

Николай! Огромное спасибо за Ваш материал!

Первый раз за много лет работы разобрался и сам заполнил декларацию (ранее бился как рыба об лед и сдавшись шел к знакомому бухгалтеру, а потом до августа исправлял ее ошибки уточненками и пенями).

А на этот раз — и программа не сообщила об ошибках, и мои уплаченные налоги полностью совпали с рассчитанными программой!!!

Еще раз ОГРОМНОЕ СПАСИБО!

Николай, подскажите, пожалуйста:

1) если авансовые платежи с дохода не платили весь год, все равно заполняем строки 110-113? (есть ведь сроки уплаты авансовых платежей до 25числа след. месяца. Мы почему то решили что налоги платить нужно вместе с декларацией 🙂

2) страховые взносы были оплачены в конце года, тогда всю сумму страховых взносов указываем в строке 143, если исчисленный налог больше этой суммы?

3) а если сумма страховых взносов превышает исчисленный налог, тогда в строках 140-143 я указываю исчисленные налоги по кварталам и в разделе 1.1 будут все строки пустые, верно?

То есть разницу между исчисленным налогом и страх. взносами можно будет вычесть в 2016 году? Например, у меня налоги 2015 года на сумму — 9000руб, а страховые взносы на 16000руб, смогу ли я вычесть эти 7000 в 1 квартале 2016, если в декларации они не указываются?

Добрый день! Подскажите пожалуйста, если предприниматель заплатил страховые взносы полностью 25.12.2015, то можно ли эту сумму разбить на 1, 2, 3 кварталы?

Нет!

Николай, помогите пожалуйста, я ИП (без работников) 6% как правильно заполнить декларацию и посчитать налог. Доход: 1кв.-1148639. 2кв-661492. 3кв-960208. 4кв-880077. Взносы 1кв-0. 2кв-0. 3кв- 5565 и 1% за 2014г- 36272. 4кв-5565.

авансовые платежи:1кв-0. 2кв-0.3кв-0.4кв-8000.

Здравствуйте. Что-то не соображу. При вводе вида ОКВЭД у меня основной 52.63, но были доходы и по другим дополнительным. Как их показать ? Спасибо.

Добрый день, Алексей!

В декларации по УСН указывается основной ОКВЭД, дополнительные не указываются.

Здравствуйте, а если сумма уплаченных страховых взносов превышает сумму исчисленного налога 6% ИП без работников упрощен., как заполнить строку 143?

Добрый день, Екатерина!

В статье об этом написано 2 раза:

В том-то и дело, что в Вашем примере сумма фиксированных платежей меньше начисленного налога 6%. А если она превышает налог, то в графе 143 писать то же самое, что и в 133-й или указать общую сумму страховых взносов за этот год?

Добрый день! Николай! Помогите пожалуйста составить налоговую декларацию за 2015г. Запуталась, не знаю какие суммы ставить в строки 140-143?! Фактически оплаченные страх. суммы или???

ИП без работников, УСН 6%.

Доход 1 кв-л 15г. — 20 600 руб.

2 кв-л 15г. — 393 500 руб.

3 кв-л 15г. — 41 300 руб.

4 кв-л 15г. — нет

Итого: 455 400 руб.

Фикс.Страх. взносы ПФР, ОМС за 1 кв-л.15г.- 5 565,35 руб. /опл-но 25.03.15г.

2 кв-л 15г. — 5 565,35 руб. / опл-но 24.06.15г.

-«-«- — 1 141,00 руб. / опл-но 30.06.15г. (1% свыше 300 000)

3 кв-л 15г. — 5 565,35 руб. / опл-но 28.09.15г.

4 кв-л 15г. — 5 565,35 руб./ опл-но 11.01.16г. (не в срок до 31.12.15г.) ??? можно/нужно включать в декларацию???

— 413,0 руб./опл-но 15.03.16г. (1% свыше 300 000 за 3 кв-л 15г.) ??? можно/нужно включать в декларацию???

УСН за 2 кв-л 15г. — 12 575,00 руб. / опл-но 14.07.15г.

Николай, здравствуйте.

У нас ИП без работников на УСН доходы. Возникла такая ситуация: когда платили налог за 2014 год, не сделали вычет по налогу. Запутались по неопытности. Сполна заплатили и фиксированные выплаты и 1% с превышения, и собственно сам налог 6%.

Вопрос: с этим уже ничего сделать нельзя или мы можем уменьшить сумму налога, например за 1 кв. 2015 года?

Добрый день, Дмитрий!

Сегодня написал статью о том, как заполнить декларацию по УСН, если авансовые платежи по налогу уплачены не правильно http://slob-expert.ru/nalogi/usn/kak-zapolnit-deklaraciyu-po-usn-6-esli-avansovye-platezhi-uplachivalis-ne-pravilno/

Николай, спасибо большое. Ваш труд очень выручает.

Но, если позволите, хотелось бы попробовать резюмировать прочитанное, чтобы выяснить, насколько я правильно понял.

Итак, если я не сделал вычет из налога за 2014 год, то возникает переплата по налогу, она никуда не девается, срока давности по ней нет (по крайней мере в течении одного года), и я могу эту переплату использовать в следующем периоде.

То есть я показываю сумму по 1% как уплаченную в 1 кв. 2015 г. и уменьшаю на нее выплату по налогу за 2015 г.?

А что делать с 1% уже за 2015 год? Если он не платился в течении года, а тоже платиться только сейчас. На его сумму же можно уменьшить налога за 4 квартал? То есть указываю эту сумму в 143 строке декларации.

Спасибо.

Дмитрий, все очень просто:

1% — это по сути тот же фиксированный взнос, который уменьшает налог. Если он заплачен в 2015 году, то уменьшается налог 2015 года, а если в 2016 году — то уменьшается налог 2016 года.

При этом, за какой период уплачивается взнос, в том числе недоимка — не важно. Многие ИП не знали, что в прошлом году нужно было платить 1% за 2014 год и сейчас получили требования из ПФР, соответственно уплатят в 2016 году. Так вот, на уплаченную задолженность по 1% (за 2014 год) будет уменьшаться налог 2016 года.

Да, теперь понятно). Спасибо!

Последний вопрос: (жалко картинки нельзя вставлять, проще бы было объяснить) так как 1% за 2014 год у меня получился 30тыс., а начало года выдалось не очень))), то в строке 020 у меня 0 р., в строке 040 стоит 10 тыс. За 3 квартал я авансовых платежей не делал, при этом налог за 3 кв. был 25тыс, нарастающим итогом 65тыс).

И получается что «Налогоплательщик ЮЛ» автоматом считает формулу: стр.132 (65000р.) — стр. 142 (0р.) — стр. 020 (0р.) — стр.040 (10000р.) = 55000р.

А должно быть 25тыс.

Это я где то туплю, или надо автоматический расчет формул отключить и вручную забить цифры?

Здравствуйте Николай.

Подскажите, правильно как сделать:

я ИП на УСН доходы без работников. За 2014 г. я перечислила в ПФР 1% превышения от 300 тыс р. 11.04.2015 г., но не знала, что налог за 1 кв 2015 г. можно тоже уменьшить на 1% как и страховые взносы, можно ли этот 1% уменьшить в 4 к.в 2015 г., и как правильно это отразить в декларации за 2015 г.

Ирина, Ваш вопрос — хороший повод для написания следующей статьи. Все уже было рассказано, но видимо не до конца.

Дайте пожалуйста, данные о доходах по-квартально за 2015 г., и об уплаченных фиксированных взносах, в т.ч 1% (когда и сколько).

Я заполню для Вас декларацию и дам подробные комментарии.

Николай! Доброго времени суток! Прошу помочь вас мне заполнить декларациюза 2015 по ИП доходы.

Добрый день!

Я вчера Вам писал на почту. Сегодня продублировал. Если письма не видно, то посмотрите папку спам.

И укажите, пожалуйста, когда и сколько было заплачено авансовых платежей по налогу.

Здраствуйте Николай! Спасибо, что ответили. Доходы: 1кв -775000, 2кв -825000, 3кв — 805000, 4кв — 1150000 . Взносы: 1кв — 5565р, 2кв — 5565р и 1% — 19647р, 3кв — 5565р, 4кв — 5565р. И еще один момент: за 1 кв 2014г я отправила страховые взносы в ПФР по старым реквизитам 2013 года, написала заявление в ПФР и они позже прислали письмо о зачете этих сумм. Из-за того, что они не поступили в 1 кв , я их вычла из налога за 2 кв 2015г. , т.е. во 2кв 2015г уменьшила налог на 11131р.

Авансовые платежи сколько и когда платили?

1 кв — 46500, 2 кв- — 38369, 3 кв — 42735, 4 кв — 43788

Ирина, если я успею, то напишу сегодня, в крайнем случае — завтра утром.

Не ошиблись — «за 1 кв 2014 г.»? может за «за 1 кв 2015 г.». Уточните пожалуйста.

Первый раз заполняла форму декларации. Все отговаривали браться за это «гиблое» дело самой, советовали разные фирмы. Но благодаря Вашим инструкциям я буквально за пол часа все заполнила. Все просто и понятно. Огромное спасибо за статью.

Анастасия, Вы — молодец!

Николай, добрый день!

Очень нужна Ваша помощь. Помогите, пожалуйста, заполнить декларацию УСН 6% БЕЗ РАБОТНИКОВ.

Добрый день, Ольга!

По указанному Вами e-mail ответил, но пришло уведомление что данный адрес недействительный.

Здравствуйте Николай, подскажите, я правильно понял, что для ИП УСН самым оптимальным вариантом будет заплатить все фиксированные взносы в первом квартале, даже если налог за первый квартал значительно меньше этой суммы? А сумма на уменьшение будет автоматически переходить в следующий квартал (отчетный период), пока не исчерпается?

Добрый день, Иван!

Если уверены, что будете работать весь год и есть свободные финансы, то да, можно платить фикс. платежи сразу за весь год.

При этом Вы получаете вычет по налогу в размере уплаченной суммы взносов на весь текущий год, а не только на 1 квартал.

Ответ — да)))

Николай, Вы молодец! Очень доходчиво все объяснили. Спасибо Вам за Ваш труд. Но у меня возник вопрос, если позволите, задам его.

Допустим, заполняет декларацию ИП без работников на УСН доходы. Деятельность фактически не велась, прибыль — смешная — 27000 руб. Ежеквартальные авансовые платежи ИП не платил, т.к. в ПФР и ФФОМС им заплачены фиксированные взносы поквартально и их сумма, конечно же, превышает суммы исчисленного налога (авансового платежа по налогу). В связи с чем возникает вопрос: что отражать в строках 020, 040, 080 и можно ли вернуть переплату налога? Если да, то каким образом?

Благодарю за ответ!

Елена, добрый день!

Если платили фиксированные взносы ежеквартально, то при маленьком доходе авансовых платежей и налога за год нет. Соответственно в декларации по УСН в строках 020, 040, 070 и 100 должны стоять прочерки.

Переплаты по налогу быть не может. Я указывал, что

Другими словами — если сумма фиксированных платежей, уплаченных в 2015 году, будет больше, чем начисленный налог 6%, то государство Вам ничего возвращать не будет)))

Заполните строго по инструкции и программа «Налогоплательщик ЮЛ» сформирует декларации по УСН как надо!

Николай, большое спасибо за уточнения! Буду рекомендовать знакомым Ваш сайт.

Пожалуйста. Спасибо за доверие!

Николай, Вы — великий человек!

До того как я нашла этот сайт, заполнение декларации для меня было адом.

Спасибо Вам!

Рад, что помог)))